Содержание

- Мировые рынки: тотальное обнуление

- Российская экономика

- Национальные проекты: большие ожидания, медленная реализация, умеренные эффекты

Основные параметры базового прогноза

| 2018 | 2019 | 2020П | 2021П | 2022П | |

| Рост ВВП (%) | 1,7 | 1,4 | -3,8 | 3,5 | 2,2 |

| Инфляция (%) | 3,2 | 3,2 | 3,4 | 3,2 | 3,8 |

| Ключевая ставка (31 дек) (%) | 7,75 | 6,25 | 4 | 4 | 4,5 |

| Курс RUB/USD (31 дек) | 65 | 61,5 | 67 | 64 | 64 |

| Нефть (средняя) | 68 | 65 | 43 | 48 | 55 |

Источник: Оценки Эксперт РА

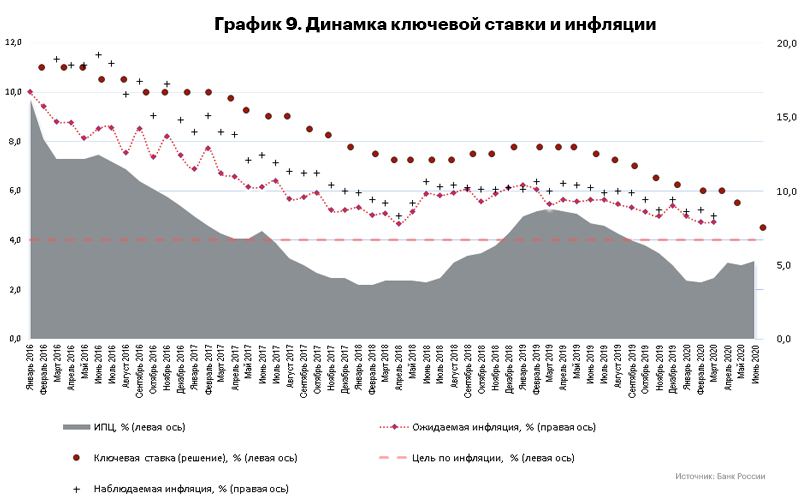

- В условиях глобальной пандемии COVID-19 и двойного удара по экономике России из-за карантинных мер и падения цены на нефть заявленная в январе коррекция экономического курса перешла в радикальное одновременное смягчение и бюджетной, и денежно-кредитной политики. Если резкий рост бюджетных расходов носит во многом временный характер, то больший акцент на социальную политику и адаптация экономики к низкой инфляции останутся надолго. По итогам года при базовом сценарии развития ситуации можно ожидать инфляцию около 3 % в год, ключевую ставку и спад ВВП — около 4 % при бюджетном дефиците и падении реальных доходов населения около 5 %.

- Карантинные меры вызвали существенный спад экономической активности более чем на 20 % и как следствие — падение ВВП в апреле примерно на 2,5 % от годового ВВП. Мы полагаем, что основной спад уже произошел во втором квартале 2020 года, после чего начался восстановительный рост. При базовом развитии событий, по итогам года спад составит 3,8 % ВВП, а в следующем году мы можем ожидать роста в 3.5% ВВП — также восстановительного характера. Полное восстановление произойдет к концу 2021 года.

- Основным драйвером экономического роста в кризисный год станет резкое расширение государственных расходов, и без того увеличенных по результатам январского послания президента. Дополнительные пакеты поддержки, заявленные в апреле-мае, предусматривают ассигнования около 3,8 % ВВП на поддержку пострадавших отраслей и прямые выплаты гражданам. По мере выхода из карантинных мер следует ожидать расширения поддержки и выплат в объеме 2,0–2,5 % ВВП. Чтобы сохранить минимальный уровень ФНБ на 2021 и последующие годы на фоне снижения доходов бюджета, такая программа потребует дополнительных заимствований на рынке ОФЗ в объеме до 2 % ВВП — профинансированных в том числе с помощью долгосрочного РЕПО.

- Национальный план восстановления экономики, опубликованный в начале июня, не слишком амбициозен, но хорошо сбалансирован и фактически обречен на успешную реализацию. Однако его масштабы недостаточны для преодоления спада — а реализация национальных проектов по разным причинам идет медленнее, чем это было запланировано (см. раздел «Национальные проекты»).

- Сумев пресечь атаку на рубль и резкий рост процентных ставок на рынке ОФЗ и на фоне снижения ставок глобальными центробанками, Банк России начал проводить мягкую денежно-кредитную политику. Банк России — в отличие от предыдущих кризисов — продолжил радикальное снижение ставок. К 350 б. п. снижения с июня 2020-го мы ожидаем снижения ключевой ставки еще на 25 б. п. — до 4,00 % на сентябрьском заседании. При этом инфляция, скорее всего, достигла своего пика в апреле-мае и дальше будет снижаться — на фоне снижения экономической активности и зажатого инвестиционного и потребительского спроса. Дальнейшее снижение ставки возможно только в случае существенного ухудшения экономической активности или резкого спада инфляции в третьем квартале.

- После мартовского шока и частичного восстановления уровня цен на нефть рубль существенно укрепился, но в конце июня снова превысил 70 рублей. После снятия карантинных мер мы ожидаем колебаний курса рубля к доллару на уровне 70–73 до осени с возможностью укрепления ниже 70 рублей за доллар к концу года. Решение о корректировке механизма продажи валюты от сделки по продаже контрольного пакета акций Сбербанка Банком России не должно оказать существенного влияния на курсовую динамику. Мы не ожидаем роста цены на нефть значимо выше «цены отсечения» бюджетного правила, однако продажи валюты ЦБ, как в рамках реализации бюджетного правила, так и по результатам сделки по продаже Сбербанка, продолжат выступать стабилизирующим фактором для валютного рынка.

- Основной удар пришелся не на крупные предприятия и инфраструктуру, а на малый и средний бизнес. При относительно небольшой доле в ВВП он имеет огромное значение для поддержания доходов и занятости граждан. При этом инфраструктура по оказанию поддержки достаточно ограниченна. Фактически придется отстраивать ее заново — в боевых условиях. Даже с учетом дополнительных мер поддержки, несмотря на расширенные социальные выплаты, мы можем ожидать падения реальных доходов населения до 5 %, с восстановлением их в 2021 году.

- Региональные бюджеты к началу 2020 года находились в хорошем состоянии, уровень долга снижался, а структура долга улучшилась. Однако рост расходов и падение доходов дестабилизирует все бюджеты регионов и потребует существенных федеральных ассигнований, а также роста заимствований. Крупные регионы смогут воспользоваться ресурсами новой программы долгосрочного РЕПО.

Мировые рынки: тотальное обнуление

Пандемия и связанные с ней ограничения затронули всю мировую экономику, но с разной интенсивностью и разными последствиями для бюджета. Наиболее важным представляется обнуление или уход в отрицательную зону официальных процентных ставок в развитых экономиках и их радикальное снижение в развивающихся. Это позволило достаточно быстро стабилизировать финансовые рынки и обеспечить возможность наращивания госдолга, необходимого для реализации программ поддержки экономики и компенсации пострадавшим от карантинов в ключевых странах мира.

Мы можем ожидать сохранения нулевых ставок и программ выкупа активов на достаточно длительное время без разгона потребительской инфляции, но с позитивным эффектом для финансовых активов и сырьевых товаров. Кроме того, можно ожидать возобновления торговых войн, создававших сильную нестабильность на рынках в 2017–2018 годах и способствовавших большим колебаниям цен на сырье. Даже при благоприятной финансовой ситуации риски, связанные с конфликтами в периметре США — Китай — ЕС, вкупе с вероятными новыми волнами пандемии (или слухами о них) будут периодически создавать негативный внешний фон и атаки на рынки и валюты развивающихся стран.

Относительная стабилизация крупнейших экономик и начавшийся выход Китая из карантинных ограничений способствовали улучшению внешнего фона для российской экономики — цены на нефть вернулись с годовых минимумов, а при исполнении договоренностей ОПЕК+ высока вероятность их выхода на уровни, достаточные для реализации «бюджетного правила». При этом разница процентных ставок в рублевых долговых инструментах остается привлекательной — после распродаж в марте наблюдается возвращение нерезидентов в ОФЗ. Отказ от введения ограничений и специальных мер по стабилизации рынка оказался разумной тактикой — успехов зарубежных коллег оказалось достаточно для нормализации ситуации на рынке.

Российская экономика

В первом квартале 2020 года, еще до основного удара от падений цен на сырье и карантинных мер, но на фоне начинающегося спада в КНР и мировой экономике, рост ВВП составил 1,6 %. Статистика за второй квартал будет чудовищной — только «нерабочий» апрель изъял около 2,5 % годового ВВП. Экономическая активность в самом тяжелом месяце снизилась примерно на 30 %, финансовые потоки — около 20 %. Ограничительные меры мало затронули инфраструктуру (кроме пассажирского транспорта), включая продуктовую розницу и крупнейшие компании непрерывного цикла, сельское хозяйство, а также госсектор. При этом существенная часть сферы услуг оказалась под прямым запретом деятельности в условиях массовой изоляции. Всего за второй квартал мы ожидаем ущерба в размере 4 % годового ВВП, даже несмотря на меры по поддержке экономики, которые окажут эффект с некоторым лагом. Даже при достаточном росте при выходе из основных карантинных мер к середине III квартала потери за год составят около 3,8 % ВВП.

Снижение поступлений от экспорта — как за счет снижения цены на нефть и другое сырье, так и за счет ограничений, введенных новым соглашением ОПЕК+ с 1 мая, уже частично компенсируется снижением импорта. По итогам года можно ожидать сохранение профицита торгового баланса, но на значительно более низком уровне. При этом снижение задолженности корпораций и банков с 2014 года способствовало меньшей зависимости от финансовых рынков и снижению рисков, которые достаточно сильно дестабилизировали финансовую систему и потоки капитала в 2008–2009 и в 2014–2015 годах.

Продажи валюты из ФНБ по «бюджетному правилу» также смягчили эффект от резких колебаний цены на нефть — эффективность новой системы легко заметна при сравнении с ситуацией конца 2014 — начала 2016 года. При достаточно небольших продажах валюты и с умеренным снижением резервов регулятором рубль начал укрепляться, и эта тенденция, скорее всего, продолжится. При этом можно ожидать достаточно высокую волатильность, вызванную внешними факторами. Масштабы продажи валюты зависят не только от цены на нефть, но и от объемов экспорта — сниженных по соглашению ОПЕК+, — поэтому фактическая цена, при которой Минфин начнет пополнять ФНБ, будет выше примерно на 10 % официальной цены отсечения. Объявленное решение Банка России произвести взаимозачет всех валютных операций с Минфином, включая сделку по Сбербанку, и продать равномерно на рынке в течение четвертого квартала оставшуюся валюту на 185 миллиардов рублей будет способствовать некоторому укреплению рубля, но в целом эффект будет не слишком значимым.

На фоне удара по потребительскому спросу и инвестициям компаний, а также снижения чистого экспорта основным ресурсом для экономики будут бюджетные расходы, включая чрезвычайные в рамках пакетов поддержки экономики. Мы ожидаем расширения программ поддержки экономики (с прямыми расходами в 3,8 % ВВП на начало июля) еще на 1,2–2,0 % в течение III квартала. Падение доходов бюджета может составить до 6 % ВВП, которые будут закрыты возвратом средств от сделки по продаже контрольного пакета Сбербанка, трансфертами из ФНБ и дополнительными заимствованиями на рынке ОФЗ. Низкий уровень госдолга воспринимается как ресурс, и «количественное смягчение по-русски» позволит обеспечить необходимые финансовые ресурсы. Скорее всего, бюджетная мягкость продолжится в первом полугодии 2021 года, но перейдет в бюджетную консолидацию по итогам 2021 года. При благоприятной ситуации на сырьевых рынках это может произойти несколько раньше, но в любом случае не в этом году.

Инфляция в начале 2020 года оставалась на исторически низком уровне, а всплеск, вызванный ажиотажным спросом на ряд товаров и падением курса рубля, оказался кратковременным. Скорее всего, пик инфляции был достигнут в апреле, и она будет колебаться около от 3 до 3,5 % до конца года, а консервативные прогнозы ЦБ РФ будут скорректированы. В таких условиях Банк России позволил снижение ставок «большими шагами» — срезав ставки на 100 б. п. в июне. Снижение ставки на 25 б. п. в июле с достаточно мягким по тональности заявлением, практически гарантирует снижение ставки до 4% в сентябре. Политика стимулирующих процентных ставок позволит удешевить обслуживание госдолга, предоставит возможность рефинансирования кредитов для бизнеса и граждан, а также подстегнуть ипотечные программы. Снижение ставки ниже целевого уровня инфляции (4%) будет возможно только при сильном ухудшении экономической динамики к концу года. При инфляции значительно ниже целевого уровня мягкая денежная политика будет способствовать более быстрому выходу экономики из шокового состояния без создания дополнительных рисков для финансовой системы. При этом сохранится потребность в инструментах предоставления ликвидности и долгосрочного рефинансирования, в частности «длинного РЕПО», анонсированного в мае. Снижение ориентира долгосрочной нейтральной процентной ставки с 6-7% до 5-6% сделанное на июльском заседании также задает более низкие долгосрочные ориентиры инфляции и отражает уверенность Банка России в полной победе над ней.

Безработица начала резко расти после введения ограничительных мер, мы ожидаем ее пика в районе 8 % в конце третьего квартала 2020 года, со снижением до 5,5 % в середине 2021-го. Меры по поддержке занятости через субсидии и «прощаемые» кредиты могут быть полезными не для всех отраслей и эффективны преимущественно в регионах. В крупных компаниях можно ожидать давление на заработные платы, при этом ограничения на передвижения мигрантов, скорее всего, сохранятся и будут сдерживающим фактором для увольнений и снижения зарплат. При этом увеличение размера и упрощение процедуры получения пособий по безработице создают дополнительные стимулы для регистрации безработных в службах занятости, в связи с чем статистика будет выглядеть хуже, чем в прошлые кризисы. Следует отметить, что быстрое создание более эффективной системы служб занятости и реестра получателей финансовой помощи окажется жесткой необходимостью. Отсутствие инфраструктуры для прямой работы с пострадавшими группами населения существенно ограничило возможности их эффективной поддержки — сейчас эта проблема очевидна.

Статистика за второй квартал 2020 года будет худшей за последние 20 лет (в 2008–2009 годах удар был размазан на три квартала), но Россия в этом далеко не уникальна. Однако скорость и качество восстановления экономики во втором полугодии и ограничения ущерба зависят не только от успехов в борьбе с вирусом и способности развитых экономик и КНР успешно выйти из карантинов, но в большей степени — от эффективности и своевременности отечественных мер поддержки экономики и граждан.

Опыт последних четырех месяцев дает определенную надежду, что реализуется не худший сценарий.

Национальные проекты: большие ожидания, медленная реализация, умеренные эффекты

Национальные проекты как новый инструмент социально-экономического развития России задумали сразу после начала нынешнего президентского срока Владимира Путина. Нацпроекты должны работать на цели его майских указов 2018 года, которые включают повышение продолжительности жизни до 78 лет (к 2030 году — до 80 лет), снижение уровня бедности в два раза, а также вхождение России в число пяти крупнейших экономик мира. Официально программу нацпроектов запустили в 2019 году на срок до 2024-го. По прогнозам Министерства экономического развития, экономический рост в результате реализации нацпроектов уже с 2021-го должен был составлять 3 % в год. Недавно были приняты решения об отсрочке реализации целей нацпроектов до 2030 года, а также корректировке самой программы – однако ее реализация будет существенно влиять на бюджетную политику и развитие отдельных секторов экономики в ближайшие годы.

Мы опубликовали подробный обзор «Национальные проекты: ожидания, результаты, перспективы», посвященный нацпроектам и их влиянию на российскую экономику. Краткое содержание представлено ниже.

- Существенная часть средств, выделенных в рамках нацпроектов, — это расходы, которые производили и раньше, но за счет финансирования из федерального бюджета. Например, 19 % от всех средств, предоставленных на нацпроекты в 2019 году, и более 26 % в 2020-м выделено на финансовую поддержку семей при рождении детей в виде материнского капитала. В условиях кризиса, вызванного пандемией, нацпроекты будут выполнять задачи текущей бюджетной политики в еще большей степени. При этом продление реализации нацпроектов до 2030 года, закрепленные в указе президента от 21 июля, несущественно изменит влияние проектов на российскую экономику в ближайшие годы, в том числе из-за высокой неопределенности и неизбежной регулярной корректировки проектов.

- В течение первых трех кварталов 2019 года были исполнены расходы по проектам, которые в 2018-м и ранее и так финансировал федеральный бюджет, поэтому бюрократические процессы их согласования не вызвали сложностей.

- В последнем квартале 2019 года расходы по отстающим нацпроектам были исполнены опережающими темпами — более 40 % запланированных расходов исполнено в последнем квартале по нацпроектам «Цифровая экономика», «Комплексный план модернизации и расширения магистральной инфраструктуры на период до 2024 года», «Производительность труда и поддержка занятости», «Международная кооперация и экспорт», «Экология». При этом исполнение НП «Цифровая экономика» и «Экология» так и осталось на низком уровне — 73,3 и 66,3 % соответственно. Общий уровень исполнения нацпроектов составил 91,4 %, что приемлемо на фоне невысокого уровня исполнения бюджетных расходов (94,2 %). В начале 2020 года исполнение расходов по нацпроектам стало более равномерным — так, за четыре месяца 2020-го исполнено уже 44,5 % всех запланированных расходов на здравоохранение (вероятно, в связи с пандемией), 29 % всех запланированных расходов — на НП «Демография», а также 34,3 % расходов — в рамках НП «Жилье и городская среда ».

Таблица 1. Реализация нацпроектов в 2019 году

| Нацпроект | Запланировано на 2019 г., млн р. | Запланировано на 2020 г., млн р. | Изменение расходов, % | За 4 мес. 2020 г., % |

| Демография | 520,2 | 750,1 | +44 | 29 |

| Здравоохранение | 160,3 | 315,5 | +97 | 44,5 |

| Образование | 106,1 | 155,8 | +47 | 16,6 |

| Жилье и городская среда | 105,3 | 112,9 | +7 | 34,3 |

| Экология | 57,0 | 95,1 | +67 | 11,3 |

| Безопасные и качественные автомобильные дороги | 129,7 | 108,4 | -16 | 8 |

| Производительность труда и поддержка занятости | 7,1 | 7,8 | +9 | 23,2 |

| Наука | 37,0 | 47,3 | +28 | 23,6 |

| Цифровая экономика | 108,0 | 150,9 | +40 | 5,8 |

| Культура | 14,2 | 17,3 | +22 | 25,7 |

| Малое и среднее предпринимательство | 60,6 | 53,9 | -11 | 21 |

| Международная кооперация и экспорт | 86,2 | 81,9 | -5 | 8,8 |

| Комплексный план | 331,2 | 381,1 | +15 | 20,1 |

| Итого | 1 723,0 | 2 278 | +32 | 24,7 |

| Уровень исполнения бюджетных расходов |

Источник: Росказна, оценки Эксперт РА

- Задачи нацпроектов находятся в процессе пересмотра с учетом повысившейся роли здравоохранения и социальной политики в результате последствий пандемии. Большинство стран мира анонсировало объемные фискальные меры, направленные на социальную политику, здравоохранение и помощь бизнесу. Россия также анонсировала подобные меры, однако пока в небольшом объеме.

Таблица 2. Сравнение программ поддержки экономики в связи с пандемией

| Страна | Всего | ВВП, % | Прямые выплаты на здравоохранение | ВВП, % | Прямые выплаты на малый бизнес | ВВП, % | Прямые выплаты на социальную политику | ВВП, % |

| Россия (млрд р.) | 3 000 | 2,7 | 118,6 | 0,11 | 122 | 0,11 | 147,5 | 0,13 |

| США ($ млрд) | 3 000 | 14,2 | 228,2 | 1,08 | 1 242* | 5,86 | 441,9 | 2,08 |

| Германия (млрд евро) | 346 | 10,1 | 55 | 1,60 | 98 | 2,85 | 17,7 | 0,52 |

| Франция (млрд евро) | 110 | 4,8 | 8 | 0,35 | 31 | 1,36 | ||

| Италия (млрд евро) | 80 | 4,6 | 6,5 | 0,37 | 26,3 | 1,50 | 14,5 | 0,83 |

| Испания (млрд евро) | 35 | 2,8 | 4,246 | 0,34 | 20,4 | 1,64 | 19,9876 | 1,61 |

| Великобритания (млрд фунтов) | 105 | 4,8 | 10 | 0,45 | 71,3 | 3,23 | 9,3 | 0,42 |

| Бразилия ($ млрд) | 233,8 | 11,6 | 4,9 | 0,24 | 10,3 | 0,51 | 31,6 | 1,56 |

| Швеция (млрд крон) | 811 | 16,10 | ||||||

| Китай (трлн юаней) | 3,6 | 3,50 | ||||||

| Корея ($ млрд) | 200 | 11,60 |

* Включая налоговые вычеты.

Источник: данные правительств и МФВ, Эксперт РА

- В условиях экономического кризиса, вызванного пандемией COVID-19, мы ожидаем увеличения расходов по нацпроектам «Демография» и «Здравоохранение» за счет существенной оптимизации затрат по нацпроектам «Цифровая экономика», «Международная кооперация и экспорт», «Наука», а также небольшого снижения по остальным нацпроектам. Полагаем, общий объем израсходованных на нацпроекты средств в 2020 году будет примерно на 50 млрд рублей меньше запланированного.

- В 2020 году вклад нацпроектов, исполненных в 2019-м, в компенсации экономического спада за счет реализации нацпроектов не превысит 0,7 п. п. от текущих темпов экономического роста, а вклад от реализации нацпроектов в 2020-м составит не более 0,6 п. п. повышения темпов экономического роста в 2020–2021 годах. Мы не учитываем отрицательный мультипликатор для государственных затрат на социальную политику — в условиях экономического кризиса не будет замещения расходов.

Таблица 3. Влияние отдельных нацпроектов на экономический рост

| Нацпроект | Эффективность экономического роста, п. п. | ||

| 2020 г. | 2021 г. | 2021 г. (изм.) | |

| Здравоохранение | 0,015 | 0,027 | 0,030 |

| Производительность труда и поддержка занятости | 0,006 | 0,005 | 0,002 |

| Цифровая экономика | 0,092 | 0,098 | 0,074 |

| Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы | 0,052 | 0,040 | 0,036 |

| Международная кооперация и экспорт | 0,073 | 0,059 | 0,044 |

| Жилье и городская среда | 0,090 | 0,084 | 0,076 |

| Экология | 0,052 | 0,061 | 0,055 |

| Демография | -0,218 | -0,239 | -0,263 |

| Образование | 0,018 | 0,021 | 0,019 |

| Наука | 0,006 | 0,008 | 0,006 |

| Культура | 0,002 | 0,003 | 0,003 |

| Безопасные и качественные автомобильные дороги | 0,078 | 0,058 | 0,052 |

| Комплексный план модернизации и расширения магистральной инфраструктуры на период до 2024* года | 0,198 | 0,188 | 0,170 |

| Суммарный темп прироста | 0,460 | 0,410 | 0,300 |

| Без учета отрицательного эффекта НП «Демография» | 0,682 | 0,653 | 0,570 |

Источник: оценки Эксперт РА

*Корректировка нацпроектов в соответствии с продлением реализации целей будет проведена осенью 2020 года.

- Приведенная оценка является оптимистичной, существует ряд факторов, которые будут уменьшать эффективность экономического роста: низкое качество администрирования государственных расходов, повышение нормы сбережений у среднего класса в условиях неопределенности.

- При существующей конфигурации нацпроектов экономический рост будет «одногорбым», то есть дополнительного положительного эффекта у него через несколько лет мы не увидим.

- Симметричное снижение налогов (или неповышение НДС) в 2019-м позволило бы увеличить ВВП примерно на 0,4 п. п. Таким образом, снижение налогов было бы в лучшем случае сравнимо по эффекту с увеличением госрасходов за счет нацпроектов.