Содержание

- Методология

- Объем и тенденции рынка по итогам 2019 года

- Меры поддержки

- Участники рынка и конкуренция

- Структура и качество портфеля

- Прогноз развития рынка на 2020 год

- Приложение 1. Объем и динамика рынка

- Приложение 2. Рэнкинги банков, кредитующих МСБ

- Приложение 3. Интервью

- В 2019 году банки выдали рекордный за последние шесть лет объем кредитов субъектам МСБ на общую сумму 7,8 трлн рублей.

- Кредитный портфель МСБ впервые с 2014 года показал уверенную положительную динамику (+12 %) и составил 4,7 трлн рублей на 01.01.2020.

- Концентрация сегмента кредитования МСБ на 30 крупнейших банках продолжила расти – на них пришлось около 80 % выданных кредитов.

- Заемщики стали брать кредиты на более длительные сроки: прирост выданных ссуд на срок от одного года до трех лет в 2019-м составил около 48 %.

- Уровень дефолности в сегменте МСБ остается высоким – около 11,9 % по итогам 2019 года.

- Агентство ожидает, что процентные ставки по кредитам для малого и среднего бизнеса по итогам 2020-го будут выше уровня прошлого года.

- Меры по предотвращению коронавирусной инфекции нанесут существенный урон бизнесу, в результате чего агентство ожидает роста просроченной задолженности субъектов МСБ до уровня 17–18 % по итогам 2020 года.

- В случае реализации умеренно негативного сценария развития макроэкономической ситуации агентство ожидает, что объем выданных кредитов МСБ в 2020 году будет на 20 % ниже уровня 2019-го, а в случае реализации кризисного сценария снижение может составить более 30 %.

Методология

Исследование рейтингового агентства «Эксперт РА» основано на официальной статистике Банка России, результатах анкетирования банков.

Согласно Федеральному закону «О развитии малого и среднего предпринимательства в Российской Федерации» к малому бизнесу относятся предприятия с численностью сотрудников до 100 человек (также выделяются микропредприятия – до 15 человек), к среднему – с численностью от 100 до 250 человек, при этом данные предприятия также должны соответствовать критериям, приведенным в таблице 1. Максимальная суммарная доля участия собственников, не являющихся субъектами МСБ, не может превышать 49 %; установлены предельные объемы выручки: для микропредприятий – 120 млн рублей за предшествующий календарный год (без учета НДС), для малых предприятий – 800 млн рублей, для средних предприятий – 2 млрд рублей.

Таблица 1. Критерии отнесения хозяйствующего субъекта к МСБ

| Критерий | Малый бизнес | Средний бизнес |

| Максимальная средняя численность персонала за предшествующий календарный год, чел. | 100 (15 для микропредприятий) |

250 |

| Максимальное значение дохода, полученного от осуществления предпринимательской деятельности за предшествующий календарный год, определяемого в порядке, установленном законодательством РФ, млн р. | 800 (120 для микропредприятий) |

2 000 |

| Максимальная суммарная доля участия собственников, не относящихся к субъектам МСБ, % | 49 | |

| Максимальная суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций (объединений), благотворительных и иных фондов (за исключением суммарной доли участия, входящей в состав активов инвестиционных фондов), % | 25 | |

Источник: Федеральный закон № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», Постановление Правительства РФ от 04.04.2016 № 702 «О предельных значениях дохода, полученного от осуществления предпринимательской деятельности, для каждой категории субъектов малого и среднего предпринимательства»

В рамках анкетирования мы просили банки указывать данные по объему финансирования предприятий, соответствующие Федеральному закону «О развитии малого и среднего предпринимательства в Российской Федерации». Объемные показатели рассчитаны на основании статистики Банка России.

В исследовании приняли участие 44 банка. По нашим оценкам, охват рынка (по остатку ссудной задолженности субъектов МСБ на 01.01.2020) составил более 70 %. При расчете ряда объемных показателей нами были сделаны корректировки в соответствии с этой предпосылкой.

Выражаем признательность всем банкам за интерес, проявленный к нашему исследованию: ПАО «АК БАРС» БАНК, АО «АЛЬФА-БАНК», «Азиатско-Тихоокеанский Банк» (ПАО), АО «БКС Банк», «Братский АНКБ» АО, Банк «Возрождение» (ПАО), Банк ВТБ (ПАО), АО «Датабанк», ПАО Банк ЗЕНИТ, АО «Банк Интеза», ООО КБ «Кетовский», АККСБ «КС БАНК» (ПАО), КБ «Кубань Кредит» (ООО), Банк «Левобережный» (ПАО), АО «МСП Банк», ПАО «МТС-Банк», АО Банк «Национальный стандарт», ПАО «НБД-Банк», ПАО «НИКО-БАНК», КБ «Новый век» (ООО), ПАО «Норвик Банк», АО Банк «Объединенный капитал», АО Банк «ФК Открытие», АО «ПЕРВОУРАЛЬСКБАНК», Прио-Внешторгбанк (ПАО), ПАО «Промсвязьбанк», АО «Райффайзенбанк», КБ «РБА» (ООО), ПАО РОСБАНК, ПАО «Банк «Санкт-Петербург», ПАО Сбербанк, «СДМ-БАНК» (ПАО), ПАО «БАНК СГБ», АО «СМП Банк», ПАО Ставропольпромстройбанк, КБ «СТРОЙЛЕСБАНК» (ООО), ТКБ БАНК ПАО, ПАО КБ «УБРиР», ООО «Унифондбанк», ПАО «БАНК УРАЛСИБ», ПАО КБ «Центр-инвест», ПАО «ЧЕЛИНДБАНК», ПАО «ЧЕЛЯБИНВЕСТБАНК», АКБ «Энергобанк» (АО).

Объем и тенденции рынка по итогам 2019 года

Прошлый год оказался благоприятным для рынка кредитования малого и среднего бизнеса. Так, согласно данным статистики ЦБ РФ, в 2019 году банки выдали кредитов субъектам МСБ на общую сумму 7,8 трлн рублей, что является рекордом с 2014-го (см. график 1). При этом объемы выдач растут третий год подряд – в 2019-м было предоставлено ссуд на 15 % больше, чем в 2018-м. Увеличилось и количество субъектов МСБ, которые пользуются кредитными средствами – по статистике ЦБ РФ, если их среднемесячное число за январь – июнь 2019-го было около 79,6 тыс. штук, то за июль – декабрь оно составило 97,3 тыс. штук (прирост 22 %). Исходя из данных, предоставленных участниками анкетирования, в 2019 году по сравнению с 2018-м также отмечается существенный прирост количества заключенных с МСБ кредитных договоров, который составил 30 %.

В результате высокой кредитной активности задолженность субъектов МСБ по итогам 2019 года составила 4,7 трлн рублей и впервые с 2014-го показала уверенную положительную динамику (+12 % за 2019 год) (см. график 2). Следует отметить, что портфель кредитов крупному бизнесу за тот же период практически не изменился (-0,4 %), а портфель розничных ссуд сбавил темпы прироста (19 против 22 % за 2018 год). Указанное свидетельствует об активизации банков на рынке кредитования МСБ. При этом традиционно влияние на величину кредитного портфеля субъектов МСБ оказал ежегодный пересмотр Единого реестра субъектов малого и среднего предпринимательства (далее – реестр), что стало одной из причин снижения задолженности МСБ в августе 2019-го.

Заметный рост кредитования МСБ был достигнут благодаря ряду факторов. Прежде всего, общая продолжительная тенденция к снижению процентных ставок на рынке вслед за активным снижением ключевой ставки ЦБ РФ (см. график 3). В результате за 2019-й средневзвешенная процентная ставка по кредитам малому и среднему бизнесу на срок до года уменьшилась на 0,9 п. п., а на срок свыше года – на 1,1 п. п. Опрос, проведенный среди банков в феврале 2020 года, показал: большинство респондентов ожидали снижения процентных ставок и в 2020-м, что связывали с дальнейшим снижением ключевой ставки ЦБ РФ, расширением программ государственной поддержки субъектов МСБ, а также усилением конкуренции за качественных заемщиков. Однако ситуация существенно изменилась в марте текущего года. На фоне замедления темпов роста мировой экономики в связи с распространением коронавируса и разрыва сделки ОПЕК+, падения цен на нефть и ослабления рубля агентство ожидает, что Банк России будет ужесточать денежно-кредитную политику, в результате чего ключевая ставка вырастет на 1–1,5 п. п. в 2020 году. Указанный негативный эффект будет несколько нивелироваться за счет программ господдержки субъектов МСБ, тем не менее, по нашим ожиданиям, процентные ставки по кредитам для малого и среднего бизнеса по итогам 2020-го будут выше уровня прошлого года.

Меры поддержки

Еще одним немаловажным фактором, который оказал влияние на развитие рынка кредитования МСБ в 2019 году, стало расширение программ господдержки. Результаты анкетирования банков позволяют сделать вывод о том, что объем кредитов, выданных МСБ за счет государственной поддержки, в 2019 году оказался в 2,5 раза больше, чем в 2018-м1. Важно отметить, что с целью систематизации механизмов предоставления поддержки субъектам МСБ в 2019 году был принят федеральный закон2, в соответствии с которым к декабрю 2020-го должен быть подготовлен открытый единый реестр субъектов малого и среднего предпринимательства – получателей поддержки, что должно повысить прозрачность информации для всех участников рынка.

Ключевым механизмом господдержки в 2019 году являлась возможность предоставления банкам субсидий в рамках Постановления Правительства РФ от 30.12.2018 № 1764 (далее – программа 1764, программа). В течение прошлого года в программу был внесен ряд изменений. Так, в перечень приоритетных отраслей были включены такие популярные среди субъектов МСБ сферы деятельности, как розничная торговля (для микропредприятий) и предоставление в аренду имущества. Изменения также коснулись величины кредитов: минимальный размер был снижен до 500 тыс. рублей, а максимальный увеличен для кредитов на пополнение оборотных средств – до 500 млн рублей, для инвестиционных кредитов – до 2 млрд рублей. Агентство обращает внимание на то, что, согласно данным ФНС, на начало 2020 года около 95 % субъектов МСБ имеют статус микропредприятий, в связи с этим выдачи кредитов по максимально установленному лимиту в 2 млрд рублей могут привести не к реальной поддержке субъектов МСБ, а к формальному выполнению целевых значений национального проекта по поддержке малого и среднего бизнеса. Для расширения каналов кредитования по льготным ставкам в прошлом году Минэкономразвития существенно увеличило количество уполномоченных банков: если в 2018-м их было 15, то на конец 2019-го список насчитывал около 90 кредитных организаций, в том числе с базовой лицензией.

В 2020 году программа 1764 начала работу в расширенном формате. В частности, поддержка государства теперь распространяется не только на субъекты МСБ, а также и на самозанятых. Кроме того, введено два новых вида ссуд – на рефинансирование инвестиционных кредитов и на развитие предпринимательской деятельности. Вторые, по нашему мнению, могут оказать реальную поддержку субъектам МСБ, поскольку они ориентированы на микропредприятия (сумма кредита до 10 млн рублей, срок до пяти лет), и по ним нет ограничений по сфере деятельности заемщиков. Необходимость в поддержке получения заемщиками именно небольших объемов финансирования подтверждается данными анкетирования: около 90 % заключенных в 2019-м кредитных договоров с МСБ пришлось на сумму до 10 млн рублей, в том числе до 3 млн рублей – около 75 %3. При этом процентная ставка по таким ссудам в рамках программы составит не более 9,95 %, что выше, чем по иным льготным видам (8,5 %), и сопоставимо со средневзвешенной ставкой по кредитам для субъектов МСБ на конец 2019-го (по кредитам на срок до одного года – 10,33 %, свыше одного года – 9,6 %). Однако с учетом того, что агенство ожидает ухудшения макроэкономической ситуации в стране и повышения ключевой ставки ЦБ РФ, такой вид льготного кредита может быть интересен для некоторых субъектов малого и среднего бизнеса.

Агентство считает, что для развития рынка кредитования МСБ меры государственной поддержки не должны ограничиваться предоставлением льготного финансирования – изменения также должны коснуться улучшения предпринимательского климата в стране. Национальный проект по развитию малого и среднего предпринимательства предполагает увеличение доли субъектов МСБ в ВВП до 32,5 % к 2024 году. Вместе с тем, согласно статистике Росстата, в стране отмечается снижение доли небольшого бизнеса в экономике: если по итогам 2017 года названный показатель составил 22 %, то по результатам 2018-го он опустился до 20,2 %. При этом, согласно данным ЦБ РФ, на начало 2020 года только порядка 5 % субъектов МСБ имеют ссудную задолженность в банках.

В части регуляторных послаблений в сегменте кредитования МСБ можно отметить меры, принятые ЦБ РФ во второй половине 2019 года, по упрощению процедур оценки финансового положения заемщиков. Так, в Положения ЦБ РФ № 590-П4 и 611-П5 были внесены изменения, которые позволили банкам осуществлять оценку риска по заемщикам на основе внутрибанковских оценок кредитоспособности без использования официальной отчетности клиентов, что существенно ускорило процесс выдачи кредитов. Вместе с тем отмеченный выше упрощенный подход к оценке субъектов МСБ смогут использовать далеко не все банки, поскольку разработка и валидация внутрибанковских моделей оценки кредитоспособности заемщиков требуют от банков наличия большого накопленного опыта в работе с субъектами МСБ, а также финансовых вложений на развитие IT-платформ. Из опрошенных нами банков около четверти в 2019 году упростили подходы к оценке платежеспособности потенциальных заемщиков, что связано в том числе с вышеотмеченными изменениями.

Следует отметить, что уровень резервирования по ПОСам необеспеченных кредитов МСБ с упрощенной оценкой финансового положения заемщиков выше, чем по ПОСам заемщиков с официальной отчетностью. По этой причине можно предположить, что в полной мере воспользоваться новым порядком оценки рисков по субъектам МСБ смогут только банки, капитал которых позволяет формировать дополнительные резервы.

Еще одна давняя регуляторная проблема – это недостаточная прозрачность малого бизнеса, которая влечет за собой частые отказы банков в обслуживании клиентов с целью соблюдения требований ПОД/ФТ. В связи с этим Банк России уже не первый год ведет разработку платформы «Знай своего клиента» (know your customer, или KYC-платформа), которая должна помочь банкам в оценке риска ПОД/ФТ клиентов. В результате внедрения данной платформы банки будут получать от регулятора существенный объем сведений о возможных рисках бизнеса, что повысит прозрачность сектора.

В качестве рыночного механизма рефинансирования портфелей кредитов МСБ в 2018–2019 годах банками были опробованы сделки секьюритизации. За последние два года было осуществлено четыре выпуска облигаций, обеспеченных поступлениями от кредитов МСБ, на общую сумму 22 млрд рублей. Оригинаторами в указанных сделках выступили ТКБ БАНК ПАО и АО «МСП БАНК». Важно, что с 2020 года в рамках программы 1764 СФО смогут также быть получателями субсидий, что должно поддержать развитие данного инструмента. Кроме того, в рамках соответствующего национального проекта предполагалось развитие механизмов выхода субъектов МСБ на фондовый рынок (первые сделки уже были осуществлены в 2019 году), что должно было стать еще одним инструментом привлечения средств для предпринимателей. Однако текущая неопределенность макроэкономической ситуации ставит под сомнение востребованность данного механизма как среди самих субъектов МСБ, так и среди потенциальных инвесторов.

Участники рынка и конкуренция

Тенденция к концентрации рынка кредитования МСБ на крупных банках в 2019 году продолжилась – около 80 % выданных малому и среднему бизнесу кредитов пришлось на топ-30 по величине активов банков, по итогам 2018-го этот показатель составлял 74 % (см. график 4). В результате портфель кредитов МСБ крупнейших банков за прошлый год показал наибольший с 2011 года прирост в 20,4 % и достиг 3,6 трлн рублей на 01.01.2020. В то же время банки вне топ-30 по активам продолжают терять рынок – за 2019 год объемы выдач кредитов субъектам МСБ оказались на 9 % меньше, чем в 2018-м, а кредитный портфель сократился на 8 %.

Большинство участников исследования (28 из 44 банков) за 2019 год нарастили кредитные портфели МСБ (см. таблицу 2). Наибольший рост (в 13 раз) показал БКС Банк, что объясняется эффектом низкой базы – банк только начал развивать кредитование малого и среднего бизнеса. Среди крупных банков следует отметить МСП Банк, который увечил портфель почти в 2,5 раза, что связано в том числе с его активным участием в программах поддержки субъектов МСБ.

Лидеры рынка, Сбербанк и ВТБ, увеличили ссудную задолженность субъектов МСБ по итогам 2019 года на 32 и 31 % соответственно. При этом без учета Сбербанка совокупный портфель кредитов малому и среднему бизнесу за 2019 год увеличился всего на 4 %, а без учета Сбербанка и ВТБ – сократился на 2 %. Указанное еще раз подтверждает тот факт, что динамику рынка во многом определяют крупные игроки.

В исследовании по итогам 2019-го приняли участие ряд крупных игроков, которые не участвовали в исследовании годом ранее (в том числе Банк «ФК Открытие», «МСП Банк», банк «Санкт-Петербург» и «Возрождение»), в связи с чем позиции прочих банков в рэнкинге топ-20 по величине портфеля кредитов МСБ существенно не улучшились. Из 10 крупнейших банков в рэнкинге только два («Альфа-Банк» и «Кубань Кредит») являются частными, один банк с иностранным участием («Райффайзенбанк»), остальные семь с государственным участием.

Таблица 2.

Рэнкинг банков по величине кредитного портфеля МСБ на 01.01.2020

Открыть таблицу в новом окнеСтруктура и качество портфеля

Географическая диверсификация портфеля кредитов субъектам малого и среднего бизнеса не претерпела существенных изменений (см. график 5). Как и прежде, лидером по объему выданных кредитов является Москва, при чем в течение 2019 года темп прироста выдач в столице составил 39 %, в результате чего по итогам 2019-го на Москву пришлось 29 % выданных субъектам МСБ кредитов против 24 % в 2018-м. Во всех федеральных округах объемы выдач в 2019 году также оказались больше, чем в 2018-м, при этом наибольшие темпы прироста показали Северо-западный (+23 %), Уральский (+11 %) и Дальневосточный (+20 %) федеральные округа. Отдельно следует отметить Северо-кавказский федеральный округ, на территории которого в 2019-м было выдано кредитов субъектам МСБ на 8 % больше, чем годом ранее, в то время как в 2018-м наблюдалось небольшое снижение (-1 %). Данный факт объясняется в том числе тем, что в рамках национального проекта по развитию малого и среднего предпринимательства Северо-кавказскому федеральному округу предоставляется отдельное финансирование.

Традиционно в отраслевой структуре кредитов субъектам МСБ наибольшую долю занимают ссуды, выданные заемщикам из сферы торговли (см. график 6). Вместе с тем в 2019 году по сравнению с 2018-м отмечается снижение доли выдач заемщикам из указанного сегмента (на 3,5 п. п.), что сопровождалось наращиванием объемов выдач кредитов заемщикам из сферы предоставления финансовых услуг (с 7 % в 2018 году до 12 % в 2019-м). Сведения ЦБ РФ свидетельствуют о том, что отмеченный рост во многом сформирован за счет несистематической выдачи крупных кредитов, которая наблюдалась в III и IV кварталах 2019 года, что может быть связано с финансированием крупных компаний через их дочерние структуры, которые по требованиям 209-ФЗ относятся к субъектам МСБ. В числе наиболее популярных сфер деятельности среди заемщиков – субъектов МСБ также продолжают оставаться обрабатывающие производства, строительство и операции с недвижимым имуществом.

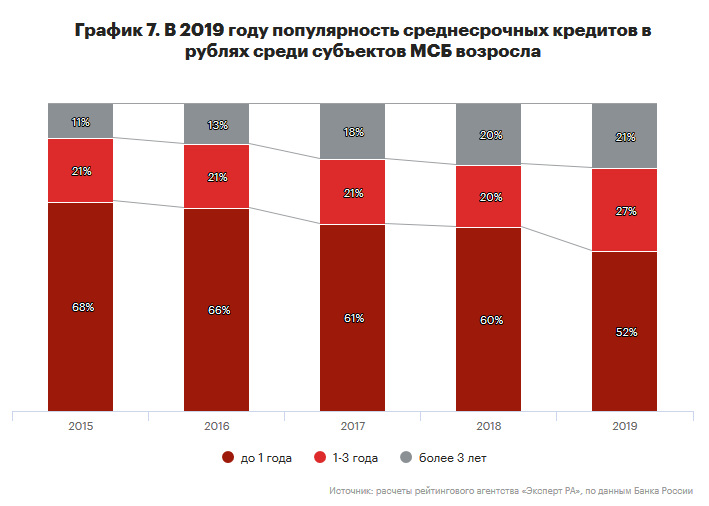

В 2019-м субъекты МСБ стали более активно брать кредиты на длительные сроки – прирост объема выданных в рублях средств на срок от одного года до трех лет составил около 48 %. В результате в 2019-м доля выданных МСБ кредитов на срок свыше одного года составила 48 против 40 % в 2018-м (см. график 7). При этом, по данным анкетирования, в прошлом году на инвестиционные цели было предоставлено финансирования на 20 % больше, чем в 2018-м6, а соотношение количества заключенных кредитных договоров с МСБ на сроки до одного года, один – три года и свыше трех лет составило 40, 35 и 25 % соответственно7. Спросу на более долгосрочные кредиты способствовали, с одной стороны, стабильная макроэкономическая ситуация в РФ, а с другой – расширение программ государственной поддержки для долгосрочного финансирования. Следует отметить, что в течение 2019 года процентная ставка на среднесрочные ссуды субъектам МСБ в рублях снизилась на 1,4 п. п., в то время как на долгосрочные кредиты снижение составило 0,7 п. п., а на краткросрочные – 0,8 п. п.

Доля просроченной задолженности по итогам 2019 года в портфеле кредитов малому и среднему бизнесу показала небольшое снижение и составила 11,9 против 12,4 % на конец 2018-го (см. график 8). Вместе с тем незначительное сокращение доли просрочки в 2019 году обусловлено в первую очередь наращиванием остатка ссудной задолженности МСБ, так как в абсолютном выражении объем проблемных ссуд увеличился на 8 % (в 2018-м наблюдалось снижение на 16 %). Уровень дефолности в сегменте остается выше, чем в смежных: доля просроченной задолженности в портфеле крупному бизнесу на конец 2019 года – 7,1 %, в рознице – 4,3 %.

Прирост объема просроченной задолженности в сегменте кредитования малого и среднего бизнеса пришелся на банки из топ-30 по величине активов (за год он составил 20 %), что наблюдается впервые с 2016-го – на протяжении последних трех лет просроченная задолженность крупных банков в сегменте МСБ в абсолютном выражении снижалась либо оставалась на прежнем уровне (см. график 9). При этом доля просрочки по ссудам, выданным МСБ 30 крупнейшими по активам банками за 2019 год, не изменилась и осталась на уровне 8,4 %. Разрыв между долями просроченной задолженности в кредитных портфелях МСБ у банков из топ-30 по активам и прочих банков за 2019 год увеличился на 1,5 п. п. и составил 15,4 %. Указанное связано с сокращением портфеля кредитов субъектам МСБ, которое наблюдается у банков вне топ-30 по активам (за 2019 год на 9 %), в то время как просроченная задолженность в их портфеле снизилась незначительно (на 2 %).

Прогноз развития рынка на 2020 год

Большинство из опрошенных в феврале 2020 года банков полагали, что в текущем году рынок кредитования малого и среднего бизнеса ждет очередной рост. Снижать темпы кредитования банки не планировали – 19 из 24 респондентов сообщили, что в 2020 году целевые объемы выдач кредитов субъектам МСБ будут на уровне 2019-го либо превысят его. Вместе с тем кризисные явления в мировой и российской экономиках, которые проявили себя в марте 2020 года, по нашему мнению, свидетельствуют о том, что все рекорды в сегменте кредитования МСБ остались в 2019-м.

По оценкам агентства, пандемия коронавирусной инфекции и нарушение баланса спроса и предложения на мировом нефтяном рынке на фоне разрыва сделки ОПЕК+ приведут к ухудшению макроэкономической ситуации в стране, что непременно затронет малый и средний бизнес. Указанное отразится и на активности банков в сегменте кредитования МСБ. При этом становится очевидным, что без помощи государства малому и среднему бизнесу будет сложно преодолеть последствия внешних шоков. Удержать рынок кредитования субъектов МСБ от существенного падения в 2020 году должны помочь меры господдержки. Президент, правительство РФ и Центральный банк объявили о дополнительных мерах по поддержке национальной экономики от последствий распространения коронавирусной инфекции, часть мер касаются субъектов МСБ. Так, на шесть месяцев вводится отсрочка по уплате налогов (кроме НДС), для микропредприятий также вводится отсрочка по страховым взносам. Кроме того, для МСБ снижен размер страховых взносов с 30 до 15 % (на зарплаты, которые превышают МРОТ), вводится временная отсрочка на оплату арендных платежей для тех, кто арендует государственное или муниципальное имущество. Некоторые банки сообщили о кредитных каникулах для малого и среднего бизнеса. Планируется расширить программы льготного кредитования – снимаются ограничения по видам кредитования и отраслям, увеличивается размер субсидий. При этом объем субсидирования по кредитам сроком до двух лет увеличивается на 1 п. п. Кроме того, расширяются программы гарантийной поддержки кредитования малых и средних предприятий со стороны «Корпорации МСП». Банк России также изменил собственную программу рефинансирования по кредитам МСБ, увеличив лимит на 500 млрд рублей и сняв все отраслевые ограничения для заемщиков. Процентная ставка для субъектов МСБ по программам Банка России не будет превышать 8,5 %. В то же время регулятор сообщил, что при необходимости готов расширить на компании МСП меры по неухудшению оценки их финансового положения, уже объявленные в сфере туризма и транспорта.

Агентство считает, что, несмотря на все меры государственной поддержки, ограничения на осуществление предпринимательской деятельности, направленные на сдерживание коронавирусной инфекции, а также значительное снижение покупательского спроса населения сильно ударят по малому и среднему бизнесу. Наиболее явно последствия кризисных событий скажутся на сферах непродуктовой торговли и развлекательных услуг, а также кафе и ресторанах, ввиду чего ожидается ухудшение платежеспособности многих небольших предприятий указанных отраслей. С учетом текущих неопределенностей, а также опыта 2014–2015 годов, вероятнее всего, в ближайшие один – три месяца банки существенно ограничат кредитование субъектов МСБ. Кроме того, агентство ожидает, что введение кредитных каникул для МСБ лишь временно отложит эффект возникновения просроченной задолженности на балансе банков, и по итогам 2020-го доля просрочки будет на 5–6 п. п. выше уровня прошлого года (составит 17–18 %).

С учетом изложенного агентство считает, что для 2020-го будет характерен умеренно негативный сценарий развития макроэкономической ситуации в стране, что предполагает среднегодовую стоимость нефти марки Brent в 40–45 долларов за баррель, инфляцию на уровне 4–5 %, а также повышение ключевой ставки ЦБ РФ до 7–7,5 %. При этом в случае если меры государственной поддержки субъектов МСБ не будут сжаты, агентство ожидает, что объем выданных кредитов субъектам МСБ в 2020 году будет на 20 % ниже уровня 2019-го и составит около 6,3 трлн рублей (см. график 10).

Кризисный сценарий агентства предполагает снижение среднегодовой цены на нефть марки Brent до 35 долларов за баррель, достижение инфляции уровня 7 % и выше, а также повышения ключевой ставки ЦБ РФ до 9 %. В результате такого развития событий объем выдач кредитов МСБ сократится на 30–35 % по сравнению с 2019 годом и составит около 5,1–5,5 трлн рублей (в случае если правительство продолжит оказывать поддержку рынку кредитования субъектов МСБ).

Приложение 1. Объем и динамика рынка

Приложение 2. Рэнкинги банков, кредитующих МСБ

Таблица 3.

Рэнкинг банков по объему выданных за 2019 год кредитов МСБ

Открыть таблицу в новом окнеТаблица 4.

Топ-30 банков по объему портфеля кредитов ИП* на 01.01.2020

Открыть таблицу в новом окнеТаблица 5.

Топ-15 банков по величине портфеля кредитов малому бизнесу на 01.01.2020

Открыть таблицу в новом окнеТаблица 6.

Топ-15 банков по величине портфеля кредитов среднему бизнесу на 01.01.2020

Открыть таблицу в новом окнеПриложение 3. Интервью

Пархоменко Олег, директор департамента развития АО «МСП Банк»

Охарактеризуйте, пожалуйста, типового заемщика субъекта МСБ, который обращается в Банк за получением кредита с государственной поддержкой. Отметил ли Банк в течение последних лет какие-либо изменения в его профиле?

Прямое кредитование субъектов МСП (без посредников в виде банков-партнеров) стало задачей нашего банка в 2016 году. Объем такого кредитования рос очень активно: в 2017 году мы выдали 29,1 млрд рублей, в 2018 году – 49,1 млрд рублей, в 2019 году – 83,2 млрд рублей.

Профиль заемщика существенных изменений за это время не претерпел. Это обусловлено тем, что наш банк в целом придерживается единой стратегии в работе с сегментом МСП. Мы стараемся работать преимущественно с предприятиями неторговых отраслей экономики. В процентном соотношении среди выданных кредитов доля предприятий сферы торговли очень мала и составляет 6,4%, при этом для сравнения доля промышленных предприятий – 37,3%, сферы услуг – 35,8% (включая транспортные услуги – 8,4%, водоснабжение и водоотведение – 11,6%), строительства – 16,4%.

Кроме того, МСП Банк как дочерняя организация Корпорации МСП, участвующая в реализации национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» оказывает поддержку субъектам МСП в социально значимых и приоритетных для государства нишах.

Так, особое внимание мы уделяем кредитованию стартапов и «газелей», предприятий в сфере сельхозкооперации, экспорта и развития экспортного потенциала. Наши приоритеты также имеют региональную направленность – поддержка предприятий в Дальневосточном и Северо-Кавказском федеральных округах и моногородах, а также социальный фокус – женское и молодежное предпринимательство, «серебряный бизнес» (старше 45 лет), поддержка лиц с ограниченными возможностями здоровья, МСП в сфере физической культуры, спорта и туризма. В целом финансирование приоритетных ниш в общем объеме выдач составляет около 90%.

Наши заемщики относятся преимущественно к сегменту микро и малого бизнеса (50,3% и 27,0% от объема выдач), средних предприятий также много – 22,7). При этом в 2020 году мы сконцентрируемся на кредитовании именно микропредприятий. Для этого мы планируем реализовать совместные программы с несколькими крупными сетями по кредитованию небольших предприятий-поставщиков.

Какие виды кредитов, предоставляемых с государственной поддержкой, являются наиболее востребованными среди клиентов? Охарактеризуйте их, пожалуйста, с точки зрения цели кредитования, суммы, срочности, обеспеченности и пр. характеристик.

Среди наших клиентов наиболее востребованы кредиты в рамках Программы субсидирования кредитования субъектов МСП Минэкономразвития России (Постановление Правительства РФ от 30 декабря 2018 года № 1764). В основном, это инвестиционные кредиты (62% от суммы заключенных договоров в 2019 году) на срок преимущественно от 3 лет (84% заключенных в 2019 году договоров, из них свыше 7 лет – 48%). С учетом цели кредитования, это, как правило, относительно крупные кредиты. Так, 24% договоров заключены на суммы от 50 до 100 млн рублей, 47% - от 100 до 500 млн рублей, от 500 млн рублей - 17%.

Требования к обеспечению по кредитам у нас, как правило, стандартны – не менее 70% суммы кредита должно быть обеспечено залогом недвижимого или движимого имущества, мы также принимаем в качестве залога поручительство региональной гарантийной организации или гарантию Корпорации МСП. При этом по кредитам на оборотные цели с суммой до 100 млн рублей требования к минимальному объему покрытия составляют 50%.

Как изменился спрос на кредитные продукты с государственной поддержкой со стороны МСБ в 2019 году? Ожидаете ли Вы увеличение спроса в 2020 году?

Спрос на кредиты с государственной поддержкой вырос значительно, что повлияло и на объемы поддержки – если в 2018 году мы в рамках Программы субсидирования кредитования субъектов МСП Минэкономразвития России выдали кредитов на сумму 10 млрд рублей, то в 2019 году – уже на 45 млрд рублей. В 2020 году мы планируем предоставить финансирование по этой программе в объеме 65 млрд рублей.

В целом, заемщики стали более продвинутыми по мерам поддержки. Если раньше мы им рассказывали о возможностях господдержки, то теперь они сами обращаются именно за льготными кредитами.

Вместе с тем, уже сейчас понятно, что спрос на эти кредиты будет иным с точки зрения и профиля заемщика, и условий кредитования.

Как Вы считаете, будут ли пересмотрены программы господдержки в случае дальнейшего снижения ключевой ставки ЦБ РФ?

Да, безусловно, условия программ будут меняться в части размера субсидирования и максимального размера льготной ставки. При этом мы полагаем, что будут меняться и другие условия программ, в том числе и отраслевые приоритеты.

Без сомнения, в условиях текущей ситуации, связанной с пандемией COVID-19, можно ожидать расширения льготной поддержки для субъектов МСП, чья деятельность пострадала в связи с падением экономической активности из-за распространения коронавируса. В первую очередь, это предприятия сферы услуг, где занята значимая часть сегмента МСП.

Полагаем, что возможно изменение программ с точки зрения целей кредитования. Большое значение приобретут кредиты на восстановление бизнеса, на пополнение оборотных средств, запасов, на выплату задолженности по заработной плате и т.п.

В наших планах – запуск в ближайшее время специального продукта для субъектов МСП, чья деятельность пострадала в связи с пандемией коронавируса COVID-19.

В прошлом году рынок кредитования МСБ показал рекордные за последние 5 лет темпы прироста. Насколько, на Ваш взгляд, этому способствовали программы государственной поддержки субъектов МСБ? Какие еще факторы оказали существенное влияние на развитие рынка кредитования МСБ?

Безусловно, масштабное развертывание программ субсидирования процентов, в первую очередь наиболее значимых – Минэкономразвития России (Постановление Правительства РФ от 30 декабря 2018 года № 1764) и Минсельхоза России (Постановление Правительства РФ от 29 декабря 2016 года № 1528) – оказало большое влияние на рынок.

Но, кроме того, снижались ставки и по рыночным (выдаваемым не в рамках программ субсидирования) кредитам.

Это произошло за счет избытка ликвидности, снижения ключевой ставки Банком России, и, соответственно, ставок привлечения ресурсов. Таким образом, умеренное улучшение экономической ситуации оказало положительное влияние на рынок кредитования МСП.

Вместе с тем, улучшение оказалась недолгим. Снижение цен на нефть, падение рубля и ситуация с пандемией коронавируса опять бросили вызов только стабилизировавшейся экономике.

Как за прошедший год изменился спрос со стороны бизнеса на кредиты, выданные на инвестиционные цели? Есть ли у Банка какие-то дополнительные требования к заемщикам, которые обращаются в Банк за получением долгосрочного финансирования?

В нашем банке спрос на такие кредиты вырос. В 2019 году 57% договоров были заключены на инвестиционные цели. Такое кредитование для нас всегда было в приоритете. При этом субъекты МСП у нас могут получить действительно долгосрочные кредиты – от 5-7 до 10 лет.

Единственный нюанс – мы ограничены Федеральным законом №209-ФЗ и не можем финансировать предприятия, которые производят подакцизную продукцию, занимаются игорным бизнесом, добычей и реализацией полезных ископаемых (за исключением общераспространенных).

Что, по Вашему мнению, в большей степени ограничивает развитие малого и среднего предпринимательства в России – отсутствие у компаний широкого доступа к кредитным средствам, что обусловлено в том числе нежеланием банков кредитовать столь рискованный сегмент, либо нестабильная среда ведения бизнеса для субъектов МСБ? Как Вы считаете, какие дополнительные меры могут способствовать развитию малого и среднего предпринимательства и рынка кредитования МСБ в 2020 году?

Наибольшее влияние на уровень развития МСП в последнее время, на наш взгляд, оказывала общая ситуация в экономике – невысокий уровень потребительского спроса, слабый рост реальных располагаемыхдоходов населения. Как правило, сегмент МСП быстро реагирует как на спад в экономике, так и на ее рост. При этом даже в условиях довольно ощутимой фискальной и административной нагрузки на бизнес он способен к адаптации при наличии хорошего спроса на свои товары, работы и услуги.

Поэтому, полагаем, что для развития МСБ важнее всего поддерживать спрос и обеспечивать условия для развития экономики в целом. В том числе создавать благоприятную институциональную среду.

Каков Ваш прогноз по объему выдач кредитов МСБ в 2020 году и величине портфеля на конец года? Какие основные факторы, на Ваш взгляд, повлияют на динамику рынка?

В начале этого года мы прогнозировали рост выдач на 14-15% и рост портфеля на 7-10%. Однако, текущая ситуация безусловно внесет коррективы. Пока сложно сказать, какие именно, но мы склонны считать, что рост кредитования замедлится во втором квартале 2020 года на фоне снижения экономической активности. Не у всех предприятий есть достаточный запас прочности, чтобы выдержать падение спроса в связи с пандемией COVID-19. Высока вероятность увеличения доли просроченной задолженности и необходимости реструктуризации кредитов. В третьем и четвертом кварталах, возможно, рынок «отыграет» снижение. При этом, банки могут пойти на смягчение условий кредитования при государственной поддержке сектора, так как финансовое положение многих заемщиков пошатнется.

1 По данным 28 банков.

2 Федеральный закон от 02.08.2019 № 279-ФЗ «О внесении изменений в Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации» в целях формирования единого реестра субъектов малого и среднего предпринимательства – получаталей поддержки».

3 По данным 38 банков.

4 Положение Банка России от 28.06.2017 № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности».

5 Положение Банка России от 23.10.2017 № 611-П «О порядке формирования кредитными организациями резервов на возможные потери».

6 По информации 35 банков.

7 По информации 41 банка.