|

Содержание |

Резюме

В первом полугодии 2016 года рынок кредитования МСБ стабилизировался, объем выданных кредитов МСБ снизился всего на 0,6% по сравнению с результатами первого полугодия 2015 года. Во многом этому поспособствовало восстановление активности крупных банков, которые на фоне адаптации предпринимателей к новым экономическим условиям и роста спроса со стороны МСБ на заемные ресурсы выдали на 24% больше кредитов, чем годом ранее. Во втором полугодии 2016 года мы не ожидаем резких макроэкономических шоков, в результате по итогам года объем выдачи кредитов МСБ останется на уровне прошлого года, а размер кредитного портфеля МСБ сократится на 5% из-за преобладания коротких кредитов.

Динамика объема выдаваемых кредитов МСБ стабилизировалась. Во II квартале 2016 года объем выдачи кредитов МСБ показал небольшой прирост (+2% по сравнению со II кварталом 2015-го) впервые с начала негативных тенденций на рынке (второе полугодие 2014 года). По итогам первого полугодия 2016 года объем кредитов, выданных банками малым и средним предпринимателям, составил 2,4 трлн рублей, что всего на 0,6% меньше результатов аналогичного периода 2015 года. Участники рынка отмечают оживление спроса со стороны предпринимателей: объем кредитных заявок МСБ, полученных участниками исследования за шесть месяцев 2016 года, в два раза превысил результаты первого полугодия 2015-го. Однако прирост в основном был обеспечен предприятиями со слабым финансовым состоянием, что отразилось в резком снижении процента одобрения заявок (23% в первом полугодии 2016-го против 34% годом ранее). В результате размер кредитного портфеля МСБ на 01.07.2016 составил 4,6 трлн рублей, снизившись на 1,7% по сравнению с показателем на 01.07.2015. Динамика кредитного портфеля МСБ сходна с розничным сегментом (портфель кредитов физлицам снизился на 1,4%) и существенно уступила кредитованию крупного бизнеса (+8% по сравнению с показателем на 01.07.2015).

Интерес крупных банков к рынку МСБ восстанавливается. Если в 2015 году банки из топ-30 по активам резко сократили объем выдачи кредитов МСБ, то в 2016 году тенденция изменилась. За первое полугодие 2016 года объем кредитов, выданных крупными банками субъектам МСБ, вырос на 24% по сравнению с результатами первого полугодия 2015-го, в то время как банки за пределами топ-30 продемонстрировали сокращение на 19%. Из-за более активного роста проблемной задолженности в портфеле МСБ у средних и небольших банков размер их портфеля не показал такого же резкого сокращения и потерял только 6% за прошедшие 12 месяцев. Действующий портфель кредитов МСБ у банков из топ-30 вырос на 2% за период 01.07.2015–01.07.2016 и составил 2,6 трлн рублей. Лидеры по размеру портфеля кредитов МСБ изменились: второе место в рэнкинге занял Россельхозбанк, ранее не принимавший участие в исследовании, за счет чего ВТБ 24 потерял одну позицию и занял третью строчку; лидером рэнкинга остался Сбербанк России.

Наибольшая дефолтность среди основных сегментов кредитования сохраняется в сегменте МСБ. По состоянию на 01.07.2016 доля просроченной задолженности в совокупном портфеле кредитов МСБ составила 15,2% (+3,5 п. п. по сравнению с показателем на 01.07.2015), что существенно превышает долю просрочки как в розничном сегменте (8,5%), так и в сегменте кредитования крупного бизнеса (5,3%). Однако темпы роста просроченной задолженности МСБ снижаются: с начала 2016 года по 1 июля объем просрочки (в абсолютном выражении) вырос на 28%, тогда как годом ранее этот показатель составил 40%. Качество портфеля средних и небольших банков существенно хуже, чем у крупных участников рынка: если у первых доля просрочки в портфеле МСБ превышает 17% на 01.07.2016, то у банков из топ-30 этот показатель существенно ниже – 13,7%. Резкое сокращение активности в сегменте МСБ в пик кризиса позволило крупным участникам рынка стабилизировать уровень просроченной задолженности в 2015 году – первом полугодии 2016 года, кроме того, банки стали чаще прибегать к услугам коллекторов, что положительно отразилось на балансовых показателях просрочки.

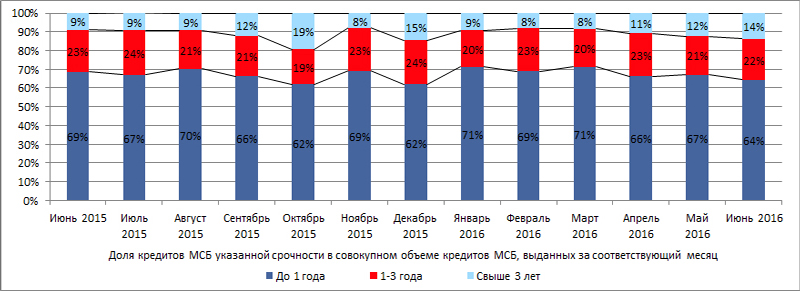

Доступ к «длинным» ресурсам для МСБ расширяется, прежде всего за счет крупных банков. На фоне относительной стабилизации экономической ситуации и адаптации участников рынка к новым условиям возрос спрос предпринимателей на долгосрочные ресурсы. Кроме того, расширилось и предложение со стороны банков благодаря государственным программам рефинансирования. Если в I квартале 2016 года в среднем в месяц лишь около 9% выдаваемых кредитов МСБ приходилось на кредиты со срочностью свыше трех лет, то во II квартале этот показатель вырос до 12%. При этом большую часть спроса на длинные заемные средства удовлетворяют банки из топ-30 по активам за счет более широкого доступа к долгосрочному фондированию и механизмам рефинансирования обязательств. В среднем из выданных крупными банками в I квартале 2016 года кредитов МСБ на долгосрочные кредиты приходилось 13%, во II квартале – 18%.

По базовому сценарию «Эксперт РА» объем кредитного портфеля МСБ существенно не изменится за второе полугодие 2016 года и на начало 2017-го составит около 4,6 трлн рублей. В базовом сценарии мы исходим из предпосылки сохранения либо незначительного снижения уровня ключевой ставки, отсутствия резких макроэкономических шоков, сохранения санкций в отношении России и геополитической напряженности. В этом случае мы ожидаем, что объем выдачи кредитов МСБ за 2016 год сохранится на уровне 2015-го либо незначительно его превысит, при этом за счет особенностей своей срочной структуры кредитный портфель МСБ сократится на 5% за год и составит около 4,6 трлн рублей на 01.01.2017. В 2017 году поддержку рынку сможет оказать дальнейшее расширение программ рефинансирования кредитов МСБ (в том числе за счет привлечения в программу небольших региональных банков) Развитие национальной гарантийной системы позволит расширить доступ к заемным ресурсам предприятиям, не имеющим возможности предоставить твердое залоговое обеспечение, а также снизить кредитные риски для банков.

Приложение 1. Рэнкинги банков, кредитующих МСБ

Таблица 1. Рэнкинг банков по объему кредитного портфеля МСБ на 01.07.2016

Открыть таблицу в новом окне

Таблица 2. Рэнкинг* банков по объему кредитов МСБ, выданных за 1 полугодие 2016 года

Открыть таблицу в новом окне

Таблица 3. Топ-30 банков* по объему кредитного портфеля ИП на 01.07.2016

Открыть таблицу в новом окне

Таблица 4. Топ-15* банков по объему портфеля кредитов ФЛ для бизнес-целей на 01.07.2016

Открыть таблицу в новом окне

Таблица 5. Топ-15* банков по объему портфеля кредитов малому бизнесу на 01.07.2016

Открыть таблицу в новом окне

Таблица 6. Топ-15* банков по объему портфеля кредитов среднему бизнесу на 01.07.2016

Открыть таблицу в новом окнеПриложение 1. Рэнкинги банков, кредитующих МСБ

График 8. В 2016 году доля кредитов свыше трех лет в общем объеме выдачи кредитов МСБ возросла

Источник: расчеты «Эксперт РА», по данным Банка России

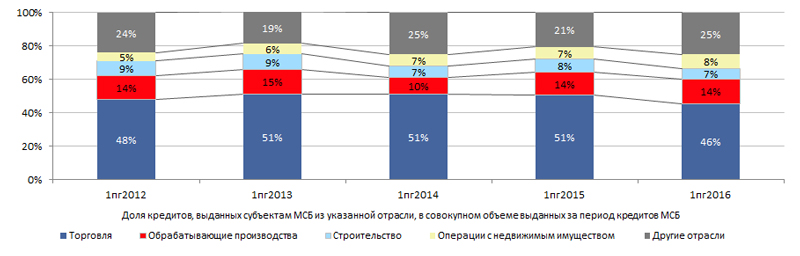

График 9. Основной объем выдаваемых кредитов по-прежнему приходится на торговые предприятия

Источник: расчеты «Эксперт РА», по данным Банка России