Снижение качества потребительских ссуд из-за падения платежеспособности населения привело к двукратному росту стоимости риска с начала года и как следствие к сокращению рентабельности банков. Несмотря на восстановление розничного кредитования во второй половине года, по итогам всего 2020-го сокращение рентабельности розничных игроков может составить от 30 до 50%, по оценкам «Эксперт РА».

Якушкина Ксения, младший директор, банковские рейтинги |

В течение 2018-2019 годов потребительское кредитование являлось самым динамично растущим сегментом рынка: объем портфеля за два года вырос на 48%, до 8,9 трлн рублей, на 01.01.2020. Основной причиной роста потребительского кредитования стала реализация отложенного спроса населения, вызванная возвращением процентных ставок по кредитам к докризисному уровню на фоне отсутствия роста реальных располагаемых доходов населения (менее 0,5% за 2017–2019 годы). Быстрый рост закредитованности населения обеспокоил Банк России, который во второй половине 2019 года предпринял ряд мер, призванных сдержать динамику новых выдач кредитов. Несмотря на постепенное замедление темпов роста, положительный тренд в потребительском кредитовании продолжился и в первом квартале 2020 года: портфель вырос на 4% и на 01.04.2020 достиг исторического максимума в 9,2 млрд рублей.

Однако пандемия коронавируса, начавшаяся в марте, и последующий за ней карантин вынудили банки существенно сократить объемы выдач новых кредитов. Наибольший провал по выдачам пришелся на апрель, когда карантинные ограничения только начали действовать в большинстве регионов, и наблюдалась повышенная неопределенность относительно платежеспособности клиентов. В мае кредитные организации, следя за уровнем просроченной задолженности по уже выданным кредитам, немного ослабили свои риск-метрики, что в сочетании с реализацией отложенного спроса по мере поэтапного снятия ограничений привело к росту объема выдаваемых кредитов. Тем не менее в среднем объем выданных потребительских кредитов с апреля по июнь был почти на 40% ниже показателей предыдущего квартала, что привело к снижению объема портфеля за второй квартал 2020 года на 1%.

Быстрее рынка в первом полугодии 2020-го выросли ГПБ (+23%), ФК «Открытие» (+13%) и МТС-Банк (+11%), активно наращивающие свои позиции в сегменте потребительского кредитования. Наибольшее снижение объемов портфелей потребительских ссуд продемонстрировали дочки иностранных банков — ХКФ Банк (–12%), ОТП Банк (–11%), Райффайзенбанк (–4%). Топ-3 лидера сегмента — Сбербанк, ВТБ и Альфа-Банк — демонстрировали сдержанные темпы роста в диапазоне 3,5–5,5%. Портфель лидирующего по темпам роста в прошлом году Тинькофф Банка в первом полугодии вырос менее чем на 1%.

Вирусный фактор

С начала пандемии кредитные организации существенно снизили уровень одобрения новых кредитных заявок, ужесточив процедуры андеррайтинга. Чуть более лояльно банки отнеслись к повторным клиентам, где уровень одобрений по кредитам наличными снизился на 20% и на 40% по кредитным картам, тогда как по новым заявкам снижение произошло на 33 и более 50% соответственно. При этом новых заемщиков банки старались найти среди клиентов обслуживаемых зарплатных проектов.

По новым выдачам были повышены требования к кредитной истории, а также к показателю долговой нагрузки клиента, чтобы потенциальный клиент мог комфортно обслуживать задолженность, не ухудшая качества своей жизни, что существенно снижает риски неплатежеспособности и потенциальные потери для кредитной организации. Повышенное внимание стало уделяться стабильности дохода заемщика. Одним из стоп-факторов стала отрасль работы (например, гостиничный и ресторанный бизнес, бытовые услуги, торговля отдельными видами непродовольственных товаров). Для минимизации риска по новым выдачам банки также ограничили размер максимально возможной суммы предоставляемых средств.

По кредитам наличными, где традиционно чек больше, чем в прочих сегментах потребительского кредитования, средний размер задолженности во втором квартале 2020 года снизился на 20%, в POS-кредитах и кредитных картах размер предоставляемых средств уменьшился на 10%.

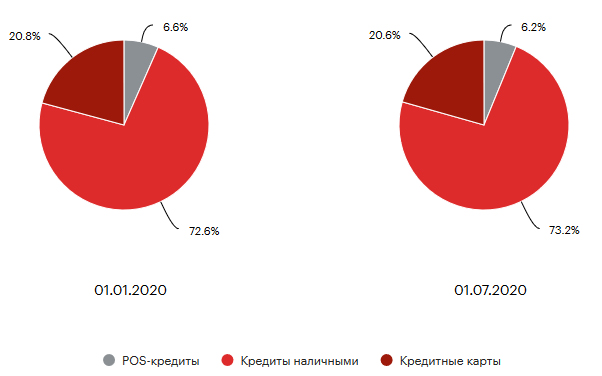

В результате более жестких условий выдач POS-кредитов и кредитных карт доля кредитов наличными в продуктовой структуре портфеля потребительских кредитов выросла с 72,6 до 73,2% за первое полугодие 2020 года.

График 2. В 1-м полугодии 2020 года доля кредитов наличными росла ввиду более жестких критериев андеррайтинга в POS-кредитах и кредитных картах

Источник: «Эксперт РА» по данным отчетности банков по МСФО

Некритическое ухудшение

Чтобы снизить негативное влияние ограничений на финансовое состояние банков и оказать поддержку населению в период пандемии, в начале апреля был принят Закон № 106-ФЗ, позволяющий предоставить кредитные каникулы до шести месяцев гражданам, чьи кредиты удовлетворяют определенным условиям (снижение дохода заемщика на 30%, установлена максимальная сумма кредита, отсутствие льготного периода по кредиту). Также Банк России стимулировал кредитные организации предлагать собственные программы реструктуризации задолженности заемщикам, не попавшим под действие Закона, позволив им не признавать такие ссуды реструктурированными в целях формирования резервов для расчета пруденциальных нормативов.

За счет принятых мер доля просроченной задолженность по кредитам физлицам была относительно стабильна: за первое полугодие 2020-го прирост составил всего 0,4 п.п. В то же время с начала пандемии в результате снижения платежеспособности клиентов была реструктурирована задолженность в объеме 625 млрд рублей (более 50% приходится на потребительские кредиты), что составляет около 4% совокупной задолженности, при этом большая часть реструктуризаций наблюдалась по кредитам наличными и была предоставлена по собственным банковским программам, а не по 106-ФЗ.

Поскольку типовым условием реструктуризации и кредитных каникул являлось изменение графика платежей сроком до шести месяцев, а основная масса обращений пришлась на апрель, в течение октября заемщики должны начать возвращаться к полноценному обслуживанию кредитов, иначе банкам придется отражать резервы по данным ссудам, что окажет давление на финансовый результат и достаточность капитала по РСБУ. Кроме того, часть заемщиков не предоставляет в регламентированные сроки необходимые документы, подтверждающие необходимость реструктуризации, что вынуждает банки учитывать данные ссуды как просроченные и формировать по ним резервы.

Тем не менее уровень реструктурированных кредитов оказался некритическим для системы, и большинство розничных банков имеет достаточно комфортный запас по капиталу, который позволил бы им отразить начисление резервов по проблемным активам в полном объеме. По оценкам «Эксперт РА», в случае отражения сформированных в бухгалтерских целях в соответствии с принципами МСФО 9 резервов для расчета нормативов достаточности капитала эффект для большинства кредитных организаций не превысил бы 1,5 п.п.

Ковидные издержки

Отчетность по МСФО более точно, чем РСБУ, при составлении которого применяются регуляторные послабления, отражает изменение качества портфелей на фоне пандемии. Так, по мере снижения платежеспособности заемщиков доля ссуд, относящихся к третьей стадии в портфеле потребительских кредитов по МСФО, выросла с 5,9 до 8,3%, что потребовало дополнительного формирования резервов. Средняя стоимость риска (CoR) по розничным банкам достигла 12% по итогам полугодия, поскольку кредитные организации не смогли компенсировать ухудшение портфеля за счет новых выдач. Однако помимо фактического снижения качества активов дополнительное давление на увеличение объема сформированных резервов оказало единоразовое применение макропоправки, которая отражает общее ухудшение состояния клиентов ввиду негативного изменения макроэкономических условий.

Чтобы отчасти компенсировать текущие расходы банков на создание резервов и учесть повышенные риски дальнейших потерь, среднюю ставку по потребительским кредитам за первое полугодие 2020 года увеличили приблизительно на 1 п.п. В то же время вследствие снижения ключевой ставки с 6 до 4,5% в течение второго квартала 2020 года происходило удешевление пассивов. Тем не менее, несмотря на рост чистой процентной маржи за январь — июнь 2020 года с 11 до 12%, рентабельности снизилась более чем в два раза в результате более высоких отчислений в резервы на фоне пандемии.

Поскольку повышенные риски в потребительском кредитовании сохраняются, ждать понижения ставок в ближайшее время не стоит. В случае отсутствия новых жестких карантинных мер, наблюдавшихся во время первой волны пандемии, увеличения стоимости риска быть не должно, поскольку единоразовый эффект уже реализовался, а со второй половины 2020 года наблюдались стабилизация платежеспособности заемщиков и постепенное восстановление выдач. По итогам 2020 года в случае сохранения объема портфеля на текущем уровне, по оценке «Эксперт РА», средняя рентабельность розничных банков будет меньше прошлогодней приблизительно на 30%.

Тем не менее по мере роста числа новых случае заражения COVID-19 в сентябре-октябре 2020 года можно ожидать введения новых ограничительных мер в различных секторах экономики. При реализации весеннего сценария и снижении объема потребительских кредитов, а также сохранении стоимости риска на уровне первого полугодия 2020 года средняя рентабельность может сократиться более чем на 50% от уровня 2019 года.

Перспективы потребления

Несмотря на наблюдаемые послабления в андеррайтинге с начала второй половины года и относительно стабильную макроэкономическую ситуацию, ожидать возвращения к прошлогодним темпам роста потребительского кредитования не стоит. В случае введения новых ограничений в различных сферах экономики на фоне второй волны пандемии, а также в случае реализации макроэкономических шоков, таких как введение новых санкций или падение цен на нефть, потребительское кредитование пострадает одним из первых и темпы прироста по итогам 2020 года будут около нуля. При отсутствии макроэкономических шоков и масштабных ограничений на фоне второй волны пандемии к концу года объем портфеля розничных кредитов вырастет на 5–10%.

За время карантина часть населения пересмотрела свои покупательские привычки, перейдя к осознанному потреблению, при этом все больше людей стали двигаться в сторону сберегательной модели, поскольку пандемия ярко проявила необходимость наличия финансовой «подушки». Кроме того, снижение уровня потребления по сравнению с прошлогодним уровнем негативно скажется на состоянии некоторых организаций, преимущественно представителей МСБ, что повлечет за собой потерю рабочих мест частью населения и окажет негативное влияние на объемы новых выдач и качество портфеля потребительских кредитов.

Тем не менее в случае продолжения тренда на снижение ставок, которое в итоге затронет и потребительское кредитование, можно ожидать активизации спроса на рефинансирование кредитов для снижения клиентами своей долговой нагрузки. Среди прочих точек роста можно отметить формирование индивидуальных предложений для различных групп клиентов, а также расширение клиентской базы за счет развития онлайн-каналов продаж.

Приложение 1. Топ-20 банков по объему портфеля потребительских кредитов на 01.07.2020

| Место банка по объему портфеля потребительских кредитов на 01.07.2020 | Наименование | Номер лицензии | Рейтинг от «Эксперт РА» на 01.07.2020 | Темп прироста с 01.01.2020 по 01.07.2020, % | Объем потребительских ссуд на 01.07.2020, млн рублей | В том числе кредитные карты | В том числе прочие потребительские ссуды (наличные, в точках продаж и т.д.) | Объем потребительских ссуд на 01.01.2020, млн рублей |

| 1 | Сбербанк | 1481 | 4,9 | 3 592 600 | 822 100 | 2 770 500 | 3 425 600 | |

| 2 | Банк ВТБ (ПАО) | 1000 | ruAAA | 3,6 | 1 665 300 | 145 200 | 1 520 100 | 1 606 900 |

| 3 | Альфа-Банк | 1326 | ruAA+ | 5,5 | 576 624 | 185 114 | 391 510 | 546 772 |

| 4 | Почта Банк | 650 | 1,7 | 418 090 | 21 945 | 396 145 | 410 960 | |

| 5 | Тинькофф Банк | 2673 | ruA | 0,2 | 326 820 | 253 801 | 73 019 | 326 263 |

| 6 | Банк ГПБ (АО) | 354 | ruAA+ | 22,8 | 262 688 | 6285 | 256 403 | 213 860 |

| 7 | ХКФ Банк | 316 | ruA- | –12,3 | 237 706 | 26 831 | 210 875 | 270 968 |

| 8 | Банк «ФК Открытие» | 2209 | ruAA- | 13,0 | 205 599 | 18 922 | 186 677 | 181 990 |

| 9 | Райффайзенбанк | 3292 | ruAAA | –4,0 | 162 518 | н.д. | н.д. | 169 263 |

| 10 | Ренессанс Кредит | 3354 | –12,5 | 128 738 | 11 028 | 117 710 | 147 120 | |

| 11 | Совкомбанк | 963 | ruA | 6,3 | 110 691 | 47 279 | 63 412 | 104 153 |

| 12 | МТС-Банк | 2268 | ruBBB+ | 11,1 | 87 283 | 19 412 | 67 871 | 78 589 |

| 13 | «Русский Стандарт» | 2289 | ruBB- | –4,1 | 86 093 | 30 487 | 55 606 | 89 803 |

| 14 | Московский кредитный банк | 1978 | ruA | –0,5 | 85 664 | 3478 | 82 186 | 86 115 |

| 15 | «Восточный» | 1460 | ruB- | –0,7 | 83 801 | 65 523 | 18 278 | 84 427 |

| 16 | ОТП Банк | 2766 | ruA | –11,0 | 77 518 | 26 839 | 50 679 | 87 095 |

| 17 | БАНК УРАЛСИБ | 2275 | 3,2 | 68 909 | 4998 | 63 911 | 66 781 | |

| 18 | Ситибанк | 2557 | –6,5 | 48 134 | 22 199 | 25 935 | 51 465 | |

| 19 | ЛОКО-Банк (АО) | 2707 | –7,8 | 35 941 | – | 35 941 | 38 983 | |

| 20 | Кредит Европа Банк | 3311 | -19,3 | 30 480 | 12 447 | 18 033 | 37 748 | |

| – | Россельхозбанк1 | 3349 | –2,7 | 193 331 | н.д. | н.д. | 198 736 | |

| – | Росбанк2 | 2272 | ruAAA | 1,0 | 120 974 | н.д. | н.д. | 119 801 |

| – | Юникредит Банк3 | 1 | ruAAA | 3,6 | 63 774 | 7145 | 56 629 | 61 551 |

Источник: «Эксперт РА» по данным анкетирования банков и консолидированной отчетности по МСФО

1, 2, 3 По оценкам агентства «Эксперт РА», АО «Россельхозбанк» и ПАО «Росбанк» вошли бы в топ-20 банков по объему портфеля потребительских кредитов, но в их отчетности по МСФО данные раскрытия отсутствуют. В таблице справочно приведена информация об объеме портфелей потребительских кредитов по РСБУ.

Источник: Банковское обозрение