Содержание

- Ключевые выводы

- Макроэкономическая ситуация в России

- Мировой опыт

- Последствия для российской экономики

- Карта рисков и прогноз

Ключевые выводы

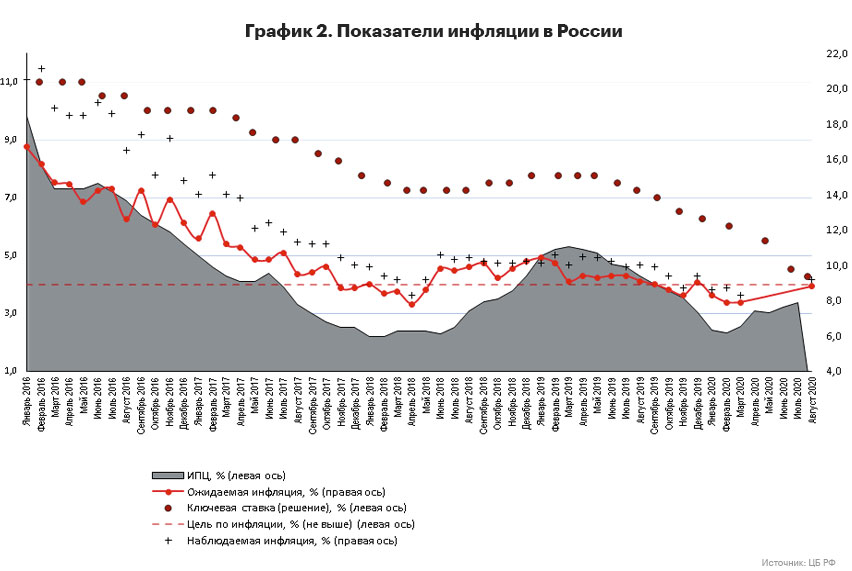

- Российская инфляция уже четвертый год находится на исторически низком уровне. Даже повышение НДС и дестабилизация рубля в 2018 и 2020 годах не смогли изменить ситуацию и вывести инфляцию за пределы 5,5 %. Июльский пересмотр долгосрочной нейтральной ставки (показатель характеризует уровень реальной ставки, достигающей уровня таргета, на фоне нейтральной – не стимулирующей, но и не жесткой – денежно-кредитной политики Центробанка) связан в первую очередь со снижением мирового уровня процентных ставок, а также с переоценкой страновой премии за риск. Несмотря на снижение нейтральной ставки, установленный уровень ключевой ставки все же обеспечивает стимулирующую денежно-кредитную политику и знаменует собой победу над инфляцией. Банк России доказал свою способность задушить инфляцию монетарными методами, однако это имеет существенные негативные эффекты для экономического роста.

- Предкризисная макроэкономическая ситуация в России характеризовалась жесткой монетарной политикой, устойчивым профицитом бюджета, снижением зависимости курса рубля от цен на нефть. Центральный банк постепенно снижал ключевую ставку в силу успеха политики таргетирования инфляции. Несмотря на это, реальная процентная ставка оставалась высокой по сравнению с другими развитыми и развивающимися экономиками. Высокий уровень реальной процентной ставки негативно сказывался на кредитной и инвестиционной активности: инвестиции в основной капитал растут крайне медленно и только в высокоразвитых или сырьевых российских регионах, а в остальных инвестиционная активность снижается.

- На фоне экономического кризиса, вызванного пандемией COVID-19, ЦБ РФ продолжил дальнейшее снижение ключевой ставки для стимулирования экономической активности, впервые объявив о целенаправленной стимулирующей денежно-кредитной политике. Однако в реальности ее стимулирующий характер не настолько велик, несмотря на рекордное снижение ключевой ставки. Мы ожидаем сохранения низкой инфляции в России на уровне 3,5 % в конце 2020 года с финальным в этом цикле уменьшением ключевой ставки до 4 % в октябре 2020-го.

- Слабая инвестиционная и кредитная активность на входе в кризис и удар по потребительской активности, а также последствия ограничений хозяйственной деятельности не позволят кредитному и инвестиционному циклам сместиться в фазу роста. Вероятно, российскую экономику ожидает фаза кредитного сжатия – снижения кредитной активности на фоне низких процентных ставок.

- На фоне низкой инфляции может происходить дальнейшее расхождение уровня развития регионов. В России наблюдаются региональные различия в уровне инфляции – в некоторых регионах она существенно выше таргетируемого уровня, а в некоторых – значимо ниже. Очень низкие уровни инфляции могут оказаться отрицательными из-за статистических особенностей подсчета. Дефляционные процессы крайне негативно сказываются на состоянии экономики. В условиях дефляции также живут и отдельные отрасли.

- Низкая инфляция вносит свой вклад в падение кредитного качества корпоративных заемщиков и рост долговой нагрузки. При более высокой инфляции реальный уровень задолженности постепенно снижался сам по себе, а у предприятий было дополнительное пространство для маневра. При устойчиво низкой инфляции так не произойдет, и обслуживать корпоративные долги станет сложнее, хотя текущая нагрузка будет более комфортной в силу низких процентных ставок.

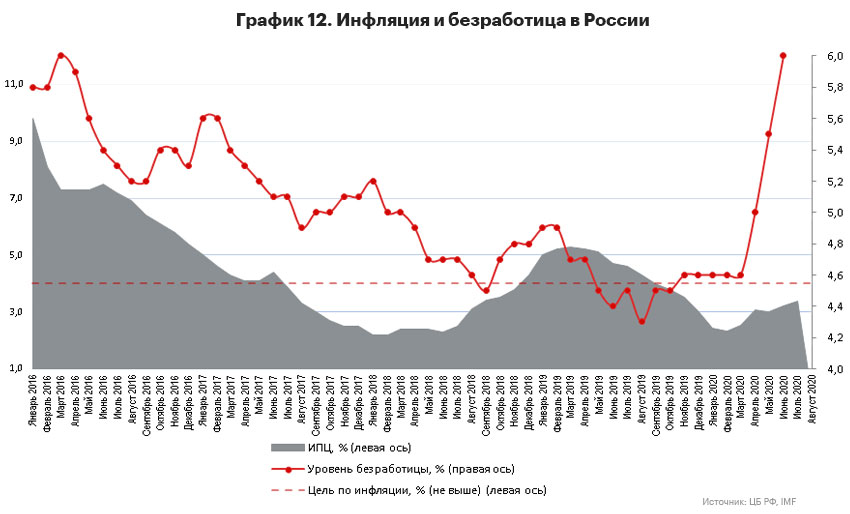

- Возможен дополнительный вклад низкой инфляции в постепенное повышение уровня безработицы. В России наблюдается сонаправленное движение уровней инфляции и безработицы (снижается инфляция и одновременно безработица и наоборот) в силу зависимости экономики от сырьевых рынков. Однако на фоне сокращения зависимости российского рубля от цен на нефть можно ожидать и постепенного восстановления классической обратной связи между инфляцией и безработицей (рост безработицы при снижающейся инфляции).

- Наиболее вероятными и опасными последствиями низкой инфляции в России мы считаем замедление кредитной и инвестиционной активности на фоне экономического кризиса, вызванного пандемией COVID-19. Именно поэтому мы считаем опасным продолжение политики искусственного поддержания инфляции на крайне низких уровнях без реализации дополнительных мер для активного стимулирования экономики на фоне существенного движения в этом направлении политики центробанков и правительств как в развитых, так и в развивающихся странах.

- При значимом риске кредитного сжатия поддержание реальной положительной ставки и жесткий контроль даже временных отклонений инфляции выше целевого уровня создают существенные угрозы для экономического роста. Именно поэтому победа над инфляцией должна привести к более спокойному отношению к умеренным колебаниям вокруг целевого уровня.

Предкризисная ситуация в России

Российская экономика перед экономическим кризисом, вызванным пандемией COVID-19, находилась в стадии медленного роста на фоне жесткой денежно-кредитной политики. Экономический рост в 2017 году составил 1,6 %, а в 2018-м – 2,3 %, однако в 2019-м он замедлился до 1,3 %.

В рамках денежно-кредитной политики Центральный банк проводил политику инфляционного таргетирования, поддерживая инфляцию на уровне около 4%, находясь при этом в режиме плавающего валютного курса. В качестве инструментов по достижению заданной цели использовались ключевая ставка процента и достаточно активная коммуникация с рынком.

Политика инфляционного таргетирования сегодня широко используется как в развитых, так и в развивающихся странах. Уровень таргета по инфляции в развитых странах, как правило, находится на отметке 1,5–2,5 %, однако для развивающейся экономики, такой как Россия, нужен более высокий уровень инфляции. Российский опыт реализации политики таргетирования инфляции можно считать достаточно успешным. Серьезных несоответствий между запланированным уровнем и реальным темпом инфляции не было, за исключением превышения реальной инфляции таргетируемого уровня в 2015 году в связи с резким обесценением курса рубля.

Одним из дополнительных факторов успеха политики инфляционного таргетирования стало снижение зависимости курса рубля от цен на нефть. Этому поспособствовало введение бюджетного правила, в рамках которого все нефтяные доходы сверх $40 за баррель (с ежегодной индексацией) перечисляются в Фонд национального благосостояния и не участвуют в формировании бюджета. В результате в последние два года цены на нефть перестали быть определяющим фактором для рубля.

Ключевая ставка постепенно снижалась с середины 2019 года после повышения в конце 2018-го в связи с инфляционными рисками.

При этом несмотря на несколько лет успешной реализации политики инфляционного таргетирования, инфляционные ожидания оставались на весьма высоком уровне, хотя и постепенно снижались.

Одна из причин высоких инфляционных ожиданий – высокий уровень наблюдаемой инфляции, который связан с падающими реальными располагаемыми доходами населения и несоответствием фактической потребительской корзине Росстата.

В своих решениях экономические агенты, в том числе потребители ориентируются в первую очередь на ожидаемую инфляцию в будущих периодах, а не на текущую инфляцию. Таким образом, высокие инфляционные ожидания негативно влияют на экономический рост через изменение потребительского поведения (и поведения других экономических агентов), а также провоцируют инфляцию по принципу самосбывающегося прогноза – эффекта, возникающего из-за последовавших за неочевидным прогнозом массовых действий людей, воспринявших этот прогноз как истинный.

О различных показателях инфляции

Инфляция – это устойчивое повышение общего уровня цен в экономике. Обычно под инфляцией имеют в виду потребительскую инфляцию, eeоценивают с помощью индекса потребительских цен (ИПЦ), который измеряет изменение цен на товары и услуги, потребляемые населением. Существует также показатель базовой инфляции, при ее расчете исключаются товары, цены на которые меняются сезонно или административно.

Для того чтобы измерить рост цен для производителей, считают ИЦП – индекс цен производителей.

Инфляционные ожидания – представления о будущей инфляции, которые есть у экономических агентов (потребителей, бизнеса, аналитиков). Инфляционные ожидания могут оказывать значительное влияние на инфляцию и работать как самосбывающийся прогноз.

Наблюдаемая инфляция – представления населения об изменении цен за предыдущий период, полученные с помощью опроса.Подобное расхождение фактического уровня инфляции с уровнем наблюдаемой инфляции и инфляционных ожиданий демонстрирует отсутствие заякоренности целей Центрального банка по инфляции. Об этом же свидетельствуют скептические настроения населения относительно возможностей регулятора: в марте 2020-го 48 % опрошенных считали, что Банк России по итогам года не сможет достигнуть инфляции в 4 %, а 47 % респондентов полагали, что через три года цены также будут расти быстрее официальных прогнозов.

Монетарные и немонетарные факторы инфляции

Влияние на инфляцию оказывают не только монетарные факторы – те, которые Центральный банк может регулировать с помощью инструментов ДКП, – но и немонетарные.

ЦБ РФ относит к монетарным факторам ключевую ставку процента, ставки процента на денежном рынке, ставки по займам и вкладам, а также инфляционные ожидания.

К немонетарным факторам относятся те, на которые Центральный банк в среднесрочном периоде повлиять не может. Например, это внешнеэкономические факторы – для России из этой группы можно выделить цены на нефть (риск падения которых реализовался в марте 2020 года) и санкции, а также изменение курса рубля по тем или другим причинам. Пандемия коронавируса и последующее снижение как агрегированного спроса, так и предложения также относится к внешним для России факторам. Предложение аграрной продукции, как внутрироссийское, так и на мировых рынках, также влияет на изменение уровня цен.

Институциональные факторы – правила игры в экономике – тоже оказывают влияние на инфляцию за счет изменения уровня издержек для бизнеса. Так, повышение НДС в 2019 году внесло определенный вклад в рост инфляции. Сюда же можно отнести и другие составляющие фискальной политики, например реализацию нацпроектов.

Дополнительно влияние на инфляционные ожидания оказывает несогласованность монетарной политики Центрального банка с фискальной политикой. В соответствии с майскими указами президента РФ правительство начиная с 2019 года реализует национальные проекты, что фактически представляет собой меру стимулирующей фискальной политики, а это может вступать в противоречие с целями Центрального банка.

В условиях существующего бюджетного профицита государству нет нужды эмитировать деньги, однако с учетом запланированного повышения бюджетных расходов, в частности, на исполнение национальных проектов может возникнуть необходимость в покрытии бюджетного дефицита.

Однако по результатам 2019 года бюджетно-налоговая политика оказалась, скорее, сдерживающей: за первые полгода расходы на нацпроекты были выполнены менее чем на треть. В IV квартале существенная часть расходов была выполнена опережающими темпами, что оставляет некоторые сомнения в эффективности их администрирования. В экономике сохранялся высокий уровень реальных процентных ставок: жесткая монетарная политика Центрального банка предполагала высокий уровень номинальных процентных ставок, что удерживало инфляцию на низком уровне.

Даже несмотря на несколько циклов снижений ключевой ставки Банком России, произведенных в 2019 году, реальная процентная ставка оставалась значительно выше уровня процентных ставок во всех развитых и существенной части развивающихся экономик (см. таблицу 1).

Таблица 1. Реальные процентные ставки в разных странах до пандемии COVID-19.

| Ключевая процентная ставка, % (10 октября 2019) | Уровень инфляции (Сентябрь 2019) | Реальная процентная ставка | |

| ЕС | 0,00% | 1,40% | -1,40% |

| Польша | 1,50% | 2,60% | -1,10% |

| Великобритания | 0,75% | 1,70% | -0,95% |

| Австралия | 0,75% | 1,60% | -0,85% |

| Новая Зеландия | 1,00% | 1,70% | -0,70% |

| Канада | 1,75% | 1,90% | -0,15% |

| Чили | 2,00% | 2,10% | -0,10% |

| Норвегия | 1,50% | 1,50% | 0,00% |

| США | 2,00% | 1,70% | 0,30% |

| Китай | 4,20% | 2,80% | 1,40% |

| Индия | 5,15% | 3,21% | 1,94% |

| ЮАР | 6,50% | 4,30% | 2,20% |

| Россия | 6,50% | 4,00% | 2,50% |

| Бразилия | 5,50% | 2,89% | 2,61% |

| Казахстан | 9,25% | 5,30% | 3,95% |

| Мексика | 7,75% | 3,00% | 4,75% |

| Турция | 16,50% | 9,26% | 7,24% |

Источник: составлено авторами.

Санкции против РФ– остаются одним из определяющих факторов для российской экономики. Вплоть до объявления пандемии сохранялся риск негативной реакции российского рубля на введение дополнительных санкций. Последний серьезный пакет санкций был введен в августе 2019 года. Он ограничивал возможности американских банков на инвестирование в российский валютный суверенный долг. Этот пакет был анонсирован еще в августе 2018 года, когда рубль отреагировал значительно и резко, но с тех пор риск подобных санкций был заложен в курс рубля, поэтому с объявлением даты введения санкций (5 августа 2019 года) рубль потерял только 3,3 %. Однако в случае введения неожиданных, новых для рынка санкций риск значительной реакции рубля сохранялся.

На данный момент санкции ограничивают российским компаниям доступ к зарубежному капиталу, а также дополнительно повышают требуемую доходность за счет роста премии за риск.

Внешний долг, сильно сократившийся в 2018 году, восстанавливался в 2019-м. В значительной степени это произошло за счет наращивания государственного долга, тогда как долг российских компаний сохранился примерно на том же уровне, а долг банков продолжил снижение и в 2019 году.

Пандемия: влияние на российскую экономику

Пандемия нанесла (и еще нанесет) значительный урон российской экономике, наш прогноз спада ВВП за 2020 год – 3,8 %. В отличие от других экономических кризисов в этот раз Центральный банк проводил смягчающую кредитно-денежную политику с учетом нефинансовой природы кризиса. Курс на снижение ключевой ставки, взятый в 2019 году, был продолжен, несмотря на серьезное падение цен на нефть и реакцию рубля. Здесь следует заметить, что в стрессовой ситуации бюджетное правило в совокупности с небольшими интервенциями значительно смягчило падение рубля (хотя на последующее укрепление повлияло и подписание соглашения по ограничению экспорта нефти, или ОПЕК+).

Падение курса рубля, а также общая неопределенность, связанная с пандемией, повлияли на небольшое повышение уровня инфляции в марте–апреле, однако к настоящему моменту эти проинфляционные факторы полностью себя исчерпали. По прогнозам Центрального банка, годовая инфляция в 2020-м составит 3,7–4,2 %, что выше наших оценок. При этом уровень инфляционных ожиданий остается высоким: например, в июле 2020-го доля ожидающих более высокой инфляции в годовой перспективе составляет 44 %.

На фоне низкой инфляции и замедления экономической активности мы ожидаем финального уменьшения Банком России ключевой ставки в этом цикле смягчения денежно-кредитной политики – до 4,00 %, не позднее октябрьского заседания. Ситуация на финансовых рынках, скорее всего, приведет к сохранению ставки на заседании 18 сентября, хотя ранее ожидалось ее снижение.

Говорить о том, что влияние пандемии COVID-19 на экономику закончилось, еще рано. В настоящий момент, по официальным данным, считается, что Россия вышла на плато по заболеваемости, как в начале июня, однако статистика заболевших и смертей во многих регионах вызывает обоснованные статистические сомнения. При этом распространенное мнение о том, что именно карантинные мероприятия наносят ущерб экономике, судя по всему, ошибочно: пример Швеции подтверждает, что даже в отсутствие режима самоизоляции экономика несет существенные потери.

Возможность возникновения второй волны эпидемии – дополнительный фактор для сохранения мягкой кредитно-денежной политики, однако в подобных условиях дальнейший экономический рост будет находиться под угрозой даже в условиях низкой ключевой ставки.

Мировой опыт

Справка про инфляционное таргетирование

Политика инфляционного таргетирования – монетарная политика, проводимая Центральным банком для достижения ценовой стабильности. В рамках политики инфляционного таргетирования Центральный банк выбирает некоторый количественный показатель (таргет) годовой инфляции, которого он будет придерживаться. Может быть использовано как конкретное значение таргета, так и коридор возможных значений. Для эффективного проведения политики таргетирования инфляции важное значение имеют прозрачность, подотчетность и коммуникация с населением Центрального банка.

Цель Центрального банка при проведении политики инфляционного таргетирования – закрепить инфляционные ожидания населения на заданном уровне.

Впервые политика таргетирования инфляции была введена Центральным банком Новой Зеландии в 1989 году. С тех пор очень многие страны перешли на подобную монетарную политику, включая как развитые Австралию, Канаду, Великобританию, так и развивающиеся Бразилию, Польшу, Китай, Россию.

Таргеты в разных странах отличаются достаточно сильно: в развитых странах они ближе к 2 % годовой инфляции (в том числе интервалы 1–3 % годовой инфляции), в развивающихся странах – к 4 % годовой инфляции и выше.

Таблица 2. Политика инфляционного таргетирования в мире.

| Страна | Таргет годовой инфляции, % | Год начала таргетирования |

| ЕС | ниже 2% | 2003 |

| Польша | 2.5 +/- 1% | 1998 |

| Великобритания | 2% | 1992 |

| Австралия | 2 - 3% | 1993 |

| Новая Зеландия | 1 - 3% | 1990 |

| Канада | 2 +/- 1% | 1991 |

| Чили | 3 +/- 1% | 1999 |

| Норверия | 2% | 2001 |

| США | 2%, c 2012 года в неявном виде | 2012 |

| Китай | 3% | |

| Индия | 4 +/- 2% | 2015 |

| ЮАР | 3 - 6% | 2000 |

| Россия | 4% | 2015 |

| Бразилия | 4 +/- 1.5% | 1999 |

| Казахстан | 4% | 2015 |

| Мексика | 3 +/- 1% | 2001 |

| Турция | 5 +/- 2% | 2006 |

Источник: составлено авторами.

Политика инфляционного таргетирования стабилизирует инфляцию и инфляционные ожидания на предсказуемом уровне, снижает волатильность инфляции, чем способствует снижению общего уровня волатильности в экономике.

США: великая инфляция

История о том, как американское правительство в 60–70-х годах прошлого века попыталось снизить уровень безработицы за счет увеличения денежной массы, наверное, известна каждому студенту экономического факультета. В результате ошибочная макроэкономическая политика привела к периоду стагфляции – одновременно высокому уровню безработицы и инфляции, что оказало сильное негативное влияние на американскую экономику.

Попытки снижения роста цен были и в 70-х, но успеха в обуздании инфляции достигла макроэкономическая политика Пола Волкера, которую он начал, получив кресло председателя ФРС в 1979 году.

В 1980 году уровень безработицы составлял 7,6 %, а темп роста цен достигал 14,5 %. При этом было нарушено доверие к ФРС – рынок не верил в возможность снижения инфляции, инфляционные ожидания были прочно закреплены на высоком уровне. ФРС под предводительством Пола Волкера значительно ужесточила монетарную политику, направив силы на таргетирование денежной массы: уровень процентной ставки был повышен до рекордных 20 %. Заякоренные инфляционные ожидания снизились не сразу, поэтому высокие процентные ставки сохранялись достаточно долго – ниже 10 % ставки опустились только в 1982 году.

Политика Пола Волкера сработала: постепенно уровень инфляции начал снижаться – к 1983 году уровень инфляции упал до 2,5 %. Однако жесткая монетарная политика привела к серьезному спаду в экономике. Высокие процентные ставки значительно затормозили экономическую деятельность и инвестиционную активность, в первую очередь в строительном и производственном секторах. Уровень безработицы вырос почти до 11 %, и хотя к 1984 году он упал до 7,2 %, последствия уже затронули экономику.

Принимаемые ФРС меры были крайне непопулярны, их критиковали и впоследствии, признавая их необходимость, но не заданную жесткость.

Общее: завышенные инфляционные ожидания, низкий уровень доверия к ЦБ на старте.

Различия: более высокая жесткость американской политики.

Бразилия: высокая реальная процентная ставка и высокая инфляция

В середине 1990-х годов бразильская экономика характеризовалась высокими номинальными и реальными процентными ставками и низким показателем инфляции. В 1999 году Бразильский центральный банк перешел к политике инфляционного таргетирования, что лишь усугубило высокий уровень ставок: средние номинальная и реальная процентные ставки за период с 1999 до 2016 года составляли 14,3 и 6,9 % соответственно.

Реализация инфляционного таргетирования Бразильскому центральному банку удавалась плохо: инфляция слабо реагировала на повышение процентных ставок, монетарный канал передачи политики центрального банка оказался неэффективен.

Неэффективность канала передачи монетарной политики объясняется завышенными инфляционными ожиданиями экономических агентов. Существует несколько возможных объяснений завышенных ожиданий:

- так называемая инерционная инфляция как последствия гиперинфляции в 1980–1994 годы и привычка бразильских компаний к повышению цен;

- сниженная чувствительность инфляции к изменению процентной ставки из-за сниженной чувствительности экономических агентов к изменению реальной процентной ставки на таком высоком уровне;

- политика олигополий на бразильском рынке: при повышении процентной ставки потребители снижают кредитную активность, что вызывает снижение прибылей олигополий, которые в свою очередь повышают цены, чтобы поддерживать прибыли на том же уровне.

В качестве других причин для высокого уровня процентной ставки можно выделить низкий уровень сбережений в экономике, повышенный риск дефолта по государственному долгу (бразильское правительство – серийный банкрот), ограниченная конвертируемость бразильского реала.

В бразильском случае инфляция генерировалась, основываясь в большей степени именно на завышенных инфляционных ожиданиях агентов, поэтому повышение центральным банком процентной ставки влияло на инфляцию незначительно.

Кроме того, важную роль сыграл высокий уровень государственного долга: повышение уровня процентных ставок повышало вероятность дефолта бразильского правительства, вследствие чего обесценивался бразильский реал, что в свою очередь увеличивало уровень инфляции в стране.

Также высокие реальные процентные ставки привели к негативным последствиям для бразильской экономики. В первую очередь это слабая экономическая активность и низкие темпы роста вследствие вялой кредитной и инвестиционной активности: с 1999 по 2016 год средние темпы экономического роста составляли 2,7 %, что значительно ниже, чем в других развивающихся экономиках.

Фактически можно сказать, что Бразилия попала в ловушку ликвидности – ситуацию, в которой центральный банк утрачивает контроль над экономикой, меры денежно-кредитной политики не работают. Обычно такое случается, когда уровень процентных ставок находится у нулевой границы, однако Бразилия попала в ловушку при высоком уровне процентных ставок.

Общее: опыт гиперинфляции, завышенные инфляционные ожидания, дефолт по гособязательствам.

Отличия: Бразильский ЦБ не смог снизить инфляцию до таргета.

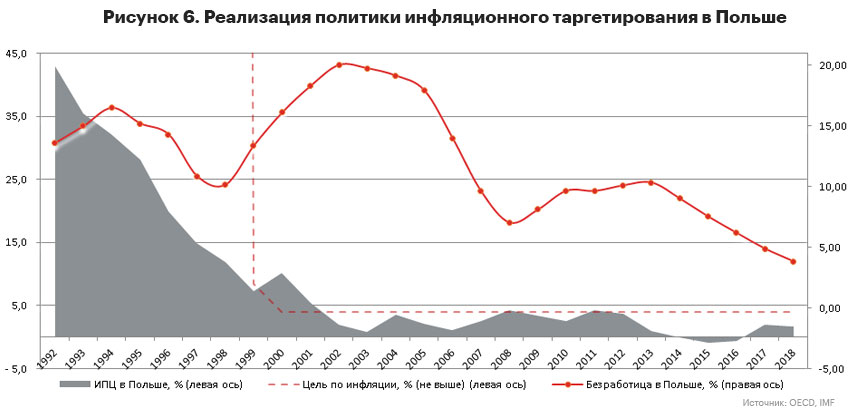

Польша: успешное инфляционное таргетирование и радикальное снижение инфляции

Опыт Польши в таргетировании инфляции считается относительно успешным – с учетом всех особенностей польской экономики. Народный банк Польши (центральный банк) начал придерживаться политики таргетирования инфляции в 1999 году, после нескольких лет устойчивого снижения уровня цен. При этом международные финансовые институты (например, МВФ) не рекомендовали Польше обращаться к инфляционному таргетированию в силу переходного характера экономики.

Однако не во все периоды политика инфляционного таргетирования в Польше была успешной. На протяжении нескольких лет после мирового финансового кризиса и затем после долгового кризиса (2008–2013 годы) инфляция в Польше находилась на высоком уровне и значительно превышала инфляционный таргет, установленный Национальным банком Польши.

В 2014 году началась резкая дезинфляция1, и в результате к началу 2015-го в Польше темп роста цен стал отрицательным – это было связано с падением цен на нефть, а также низкой инфляцией основных торговых партнеров (страны ЕС). Дезинфляция в этот период была характерна и для других развитых стран (США, страны ЕС), но не в таком масштабе.

Национальный банк Польши очень медленно и постепенно снижал ставку, чтобы, с одной стороны, вернуть уровень инфляции к запланированному значению, а с другой – избежать чрезмерных негативных последствий низкого уровня процентных ставок, хотя в целом риск достижения нулевого порога процентных ставок для Польши невысок.

Политику инфляционного таргетирования Национального банка Польши часто характеризуют как излишне жесткую, говоря о слишком узких таргетируемых коридорах, коротком горизонте планирования, особенно на начальных этапах применения политики инфляционного таргетирования. Возможно, жесткость монетарной политики в комбинации с асимметричным подходом к повышательным и понижательным рискам для совокупного спроса (жесткая реакция в ответ на понижательные риски, мягкая реакция – в ответ на повышательные риски) поспособствовала успеху политики инфляционного таргетирования в Польше. Также успех инфляционного таргетирования был бы невозможен без доверия населения к центральному банку – по мнению населения Польши, это один из самых надежных институтов (по сравнению с президентом, судами, сенатом, фондовой биржей).

Среди негативных последствий политики инфляционного таргетирования в Польше выделяют резкий рост безработицы в начале 2000-х.

Возможным положительным последствием жесткой монетарной политики можно считать относительно мягкую рецессию в 2008–2009 годах из-за того, что предкризисный экономический бум был в значительной степени ограничен высоким уровнем процентных ставок.

Общее: переходная экономика, жесткие действия ЦБ на старте инфляционного таргетирования, низкий риск нулевого порога процентных ставок.

Различия: развитая экономика, интеграция со странами ЕС.

Последствия низкой инфляции для российской экономики

Региональная и отраслевая составляющие инфляции

Уровень инфляции существенно различается по регионам и по отраслям.

Уровень инфляции по регионам различается довольно сильно: например, в июле 2020-го годовая инфляция в Камчатском крае составила 1,7 % годовых, а в Амурской области – 5,3 % годовых.

В условиях низкой общероссийской инфляции опасения вызывают не регионы с инфляцией выше средней, а регионы с очень низкой инфляцией. Дело в том, что обычно показатель ИПЦ слегка завышает реальный показатель инфляции. Кроме того, существует погрешность для вычисления – может оказаться, что в реальности вместо небольшой инфляции в 1–2 % присутствует дефляция, которая имеет массу негативных последствий для экономики. Таким образом, поддерживая общероссийский темп роста цен на уровне в 4 %, с учетом гетерогенной региональной инфляции можно спровоцировать дефляцию в некоторых регионах.

В случае региональных различий в темпах инфляции устойчивое отличие наблюдается для регионов ДВФО и Северного Кавказа, в которых традиционна более высокая инфляция, а прочие региональные различия не проявляются постоянно. К тому же постепенно разброс значений инфляции в регионах сокращается.

Отраслевые различия темпов инфляции проявляются более стабильно: ценообразование в разных отраслях неоднородно.

Таблица 3. Индексы цен производителей по разным видам экономической деятельности.

На конец периода, %

| Июль 2020 г. к июлю 2019 г. | Январь-июль 2020 г. к январю-июлю 2019 г. | Июль 2019 г. к июлю 2018 г. | Январь-июль 2019 г. к январю-июлю 2018 г. | |

| Добыча полезных ископаемых | ||||

| добыча угля | 75,0 | 73,9 | 97,7 | 103,6 |

| добыча сырой нефти и природного газа | 87,6 | 72,5 | 91,7 | 116,2 |

| добыча металлических руд | 111,5 | 104,3 | 117,9 | 118,5 |

| Обрабатывающие производства | ||||

| производство пищевых продуктов | 103,3 | 100,4 | 104,3 | 107,0 |

| производство текстильных изделий | 103,9 | 102,6 | 104,9 | 106,2 |

| производство кокса и нефтепродуктов | 93,3 | 86,0 | 97,9 | 106,3 |

| производство химических веществ и химических продуктов | 90,3 | 90,8 | 102,5 | 107,7 |

| производство прочей неметаллической минеральной продукции | 101,8 | 103,7 | 105,5 | 105,5 |

| производство металлургическое | 98,0 | 102,2 | 100,3 | 104,1 |

| производство машин и оборудования, не включенных в другие группировки | 104,3 | 104,5 | 102,8 | 103,0 |

| производство автотранспортных средств, прицепов и полуприцепов | 105,6 | 104,2 | 104,4 | 104,3 |

| Обеспечение электрической энергией, газом и паром; кондиционирование воздуха | ||||

| производство, передача и распределение электроэнергии | 101,2 | 101,4 | 108,4 | 106,3 |

| производство, передача и распределение пара и горячей воды; кондиционирование воздуха | 102,9 | 103,1 | 103,5 | 103,8 |

Источник: Росстат.

Так, рост цен производителей в отрасли добычи металлических руд составил 19,7 % за полгода (в июне 2020-го по сравнению с декабрем 2019-го). При этом все отрасли, связанные с добычей и производством нефти, испытали сильную дефляцию: -29,1 % за полгода в отрасли добычи сырой нефти и природного газа, -11,2 % в отрасли производства кокса и нефтепродуктов. Однако и в промышленных секторах, не связанных с производством нефти, наблюдалась дефляция, например, в отрасли добычи угля за год (июнь 2020-го к июню 2019-го) произошла дефляция в размере 23,2 %. Таким образом, часть российских отраслей живет в условиях дефляции, сталкиваясь со всеми ее негативными последствиями. Если для сырьевых отраслей, зависимых от экспорта, сильные колебания цен и маржи являются нормой и заложены в бизнес-моделях, то для отраслей, ориентированных на потребительский и инвестиционный спрос, с низкой рентабельностью, дефляция может привести к серьезной деградации. Мы ожидаем максимального давления именно в этих сегментах в ближайшие месяцы, что может привести к цепочкам негативных последствий.

Последствия для кредитной и инвестиционной активности

Несколько раундов снижений ставки процента в 2020 году привели к тому, что теперь уровень ставок в российской экономике можно назвать относительно низким. Необходимо заметить, что многие центральные банки смягчили монетарную политику для ослабления последствий экономического кризиса, вызванного пандемией COVID-19. Ряд стран достиг или почти достиг нулевой границы процентной ставки за время с начала пандемии: Польша, Великобритания, Австралия, Новая Зеландия, Канада, Норвегия. Среди развивающихся рынков к нулевой границе приблизилась Чили, снизив ставку с 2 до 0,5 %. Отдельно следует отметить, что Центробанк Казахстана в марте 2020 года повышал процентную ставку до 12 % с целью поддержания уровня цен на фоне экономического кризиса, однако затем опустил ее вновь до 9 %.

Инфляция за прошедшие с объявления пандемии полгода упала незначительно, поэтому за счет смягчения монетарной политики многие страны оказались в зоне отрицательных процентных ставок. В РФ по итогам июня 2020 года реальная процентная ставка составила 1,05 %, с учетом июльской инфляции 0,85 % это рекордно низкий уровень реальных процентных ставок для России, но по мировым стандартам далеко не стимулирующий уровень.

Таблица 4. Реальные процентные ставки в разных странах после пандемии COVID-19.

| Ключевая процентная ставка, % (июнь 2020) | Уровень инфляции (июнь 2020) | Реальная процентная ставка | |

| ЕС | 0,00% | 0,70% | -0,70% |

| Польша | 0,01% | 3,10% | -3,09% |

| Великобритания | 0,10% | 0,60% | -0,50% |

| Австралия | 0,25% | -0.30% | 0,55% |

| Новая Зеландия | 0,25% | 1,50% | -1,25% |

| Канада | 0,25% | 0,70% | -0,45% |

| Чили | 0,50% | 2,60% | -2,10% |

| Норвегия | 0,00% | 1,40% | -1,40% |

| США | 0,13% | 0,60% | -0,48% |

| Китай | 3,85% | 2,50% | 1,35% |

| Индия | 4,00% | 6,09% | -2,09% |

| ЮАР | 3,75% | 2,20% | 1,55% |

| Россия | 4,25% | 3,20% | 1,05% |

| Бразилия | 2,00% | 2,13% | -0,13% |

| Казахстан | 9,00% | 7,10% | 1,90% |

| Мексика | 5,00% | 3,33% | 1,67% |

| Турция | 8,25% | 12,62% | -4,37% |

Источник: составлено авторами.

В связи со снижением уровня процентных ставок в мире, а также из-за снижения страновой премии за риск для России в июле Банк России пересмотрел и оценку нейтральной ставки – с 2–3 до 1–2 %, что соответствует ключевой ставке в 5–6 % при целевой инфляции в 4 %.

Нейтральная ставка – такой уровень реальной ключевой ставки, при которой инфляция достигает таргета, а денежно-кредитная политика не является ни стимулирующей, ни сдерживающей.

Несмотря на низкий бенчмарк, ставки для корпоративных заемщиков, вероятно, будут серьезно различаться: заемщики с высоким кредитным рейтингом, входящие в ломбардные списки, действительно смогут осуществлять заимствования по более низким ставкам. Однако с заемщиков с относительно невысоким кредитным рейтингом рынок потребует высокой премии за риск в сложившейся ситуации повышенной неопределенности.

Существует опасность затянувшейся фазы кредитного сжатия – фазы кредитного цикла, в которой кредитная активность снижается, несмотря на снижающиеся процентные ставки. Многие развитые страны пережили затянувшийся период кредитного сжатия после Великой рецессии в 2010–2019 годах. Одной из существенных причин кредитного сжатия считаются дополнительные издержки из-за необходимости соблюдения требований Базеля III.

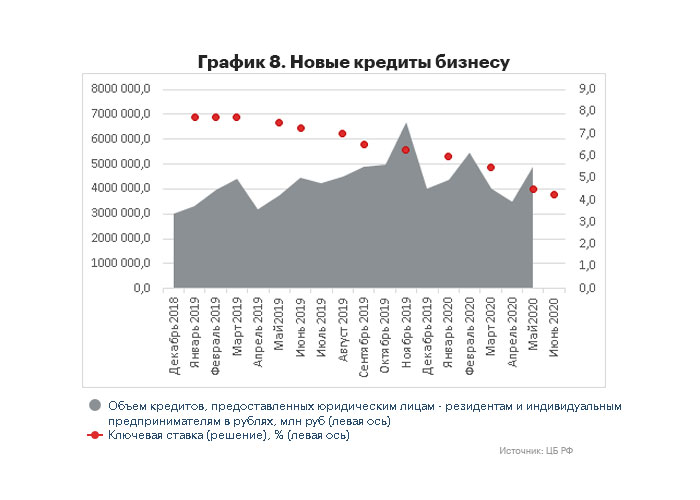

Корпоративное кредитование в России значительно сжалось в период ужесточения монетарной политики, но стало постепенно расширяться с началом ее смягчения. Однако следует помнить, что представленные Центральным банком данные отражают номинальную величину выданного кредита без корректировки на инфляцию.

До предкризисного уровня 2014 года кредитование восстановилось только в 2017 году, когда центральный банк взял курс на планомерное снижение ключевой ставки.

Кредитование восстанавливалось неравномерно по регионам. Наиболее существенный взнос в восстановление кредитования нефинансовых организаций был сделан в Москве: объем выданных кредитов в январе 2020 года составляет 2,29 трлн рублей по сравнению с 1,63 трлн в январе 2019-го, что больше половины от всех выданных в России кредитов.

При этом в существенной части регионов роста не происходило: так, в ЦФО за 2019 год снизились объемы выданных кредитов в Владимирской, Воронежской, Курской (-60 %), Липецкой, Московской, Рязанской, Смоленской областях. В ряде регионов произошло очень сильное сокращение кредитной активности, как в Курской области: Республика Тыва (-73 %), Иркутская область (-48 %), Республика Башкортостан (-34 %). Таким образом, если в экономически развитых и богатых регионах кредитование нефинансовых компаний восстанавливается (и в результате этого растет общероссийский показатель), то в бедных кредитная активность все еще находится на низком уровне в результате жесткой монетарной политики.

В результате экономического кризиса, вызванного пандемией COVID-19, произошло значительное сокращение кредитной активности за 1-е полугодие 2020 года – общероссийский показатель выданных за месяц кредитов упал на 13 %. В большей степени оказался затронут Центральный федеральный округ, в меньшей – ДВФО и Сибирь, что объяснимо географией эпидемии. Вероятно, в 2-м полугодии будет происходить дальнейшее сокращение кредитной активности в восточных регионах России.

Результатом сниженной кредитной активности становится невысокая инвестиционная активность. В российских условиях на инвестиционную активность также негативно повлиял санкционный режим, ограничивший доступ к иностранному капиталу. Медленное восстановление инвестиций в основной капитал началось с конца 2016 года, однако в 2019-м рост инвестиций снова замедлился.

На фоне снижения объема выдаваемых кредитов можно с высокой степенью уверенности говорить о снижении инвестиционной активности в 2020 году.

Доля кредитов банков в источниках финансирования инвестиций в 2019 году снова упала до 9,7 % после восстановления в 2017-м (до 11,2 %). В 2020 году, вероятно, следует ожидать некоторого увеличения этой доли за счет снижения доступности других источников привлечения средств (происходит отток капитала из России на фоне волатильности курса рубля), а также за счет снижения общего уровня ставок.

В инвестиционной динамике также наблюдаются региональные различия: инвестиционная активность восстанавливается в самых экономически развитых регионах (Москва, Санкт-Петербург), а также в сырьевых экспортно-ориентированных регионах, тогда как в менее экономически развитых регионах инвестиционная активность только снижалась.

Ловушка ликвидности

Ловушка ликвидности – ситуация, когда Центральный банк теряет способность стимулировать экономику с помощью классических и неклассических инструментов монетарной политики. Обычно такая ситуация складывается, когда дальнейшее снижение ключевой ставки отсечено нулевой границей. Однако в Бразилии наблюдается ловушка ликвидности при высоком уровне процентных ставок.

Бразильский сценарий в российской экономике возможен в случае, если инфляционные ожидания будут оставаться завышенными и продолжат расходиться с инфляцией, публикуемой ЦБ, что будет снижать доверие к его деятельности и увеличивать инфляционные ожидания. Однако, исходя из успехов ЦБ в реализации инфляционного таргетирования в смысле соответствия фактической инфляции заданной цели, такой сценарий выглядит маловероятным.

Польский сценарий с отрицательными темпами роста цен также выглядит маловероятным в российской экономике: таргет центрального банка выше, чем в польском случае (4 % против 2,5 %). Хотя остальные условия польской дефляции соблюдены – постепенное замедление внешних цен (в том числе на нефть и не только в результате падения в марте 2020 года), а также снижение темпов мирового экономического роста.

Проблема закредитованности

Реальная стоимость заемного капитала возрастает со снижением инфляции, так как растет реальная процентная ставка. Это верно для всех категорий заемщиков – потребителей, компаний, государства и муниципалитетов. В России, как уже было сказано выше, в настоящий момент общий уровень реальных процентных ставок находится на достаточно низкой для развивающейся экономики отметке, однако для некоторых категорий заемщиков процентные ставки могут значительно превышать общий уровень.

Для индивидуальных заемщиков при высокой инфляции на фоне роста цен и зарплат реальный размер выплат по кредиту постепенно снижается. В России в последние годы объемы потребительского кредитования постепенно растут, растут и показатели долговой нагрузки. Особенно быстро долговая нагрузка растет у населения с низкими доходами (до 20 тыс. рублей) – на конец 2019 года она составляет почти 29 %. Следует заметить, что в результате ограничения экономической деятельности для снижения скорости распространения коронавирусной инфекции в наибольшей степени пострадало именно население с низкими доходами. Несмотря на предоставленные коронавирусные кредитные каникулы, эти заемщики будут испытывать большие проблемы с выплатой кредита позже, когда каникулы закончатся. Для таких заемщиков более высокая, но не опасная для экономики инфляция (5–6 %) могла бы стать союзником в снижении реальной кредитной нагрузки, при низкой инфляции ниже таргета (2–4 %) даже низкие ставки будут слабее стимулировать кредитование и развитие, а также рост заработных плат.

Пандемия усугубила ситуацию с закредитованностью населения в России – к концу I квартала средний показатель долговой нагрузки (ПДН) достиг рекордного уровня в 10,9 %, а доля заемщиков с ПДН более 80 % составила 23 %.

Показатель долговой нагрузки – доля расходов на обязательные платежи по кредитам в располагаемых доходах. Сам по себе средний показатель долговой нагрузки в России невысок, даже значительно более высокие цифры не могут сами по себе свидетельствовать о проблеме закредитованности. Однако имеет значение структура долгов: высокая доля необеспеченных кредитов, а также высокая доля заемщиков с крайне высокой долговой нагрузкой (почти четверть) свидетельствуют о высокой степени закредитованности определенных слоев населения.

Для государства низкая инфляция также затрудняет обслуживание долгов. На сегодняшний день это нельзя назвать проблемой для российского правительства, потому что все существующие долги РФ покрываются существующими резервами.

Такой же логикой можно пользоваться, говоря о стоимости корпоративного долга: номинальная стоимость заемного капитала для компаний будет снижаться со снижением номинальной процентной ставки, однако низкая инфляция будет отчасти нивелировать этот эффект. Выплаты старых нерефинансированных долгов, взятых по высокой ставке, со снижением инфляции осуществлять все сложнее. Таким образом, со снижением инфляции будет расти кредитный риск для корпоративных заемщиков, особенно на фоне экономического кризиса, вызванного пандемией.

Социальные последствия

Умеренная, но не искусственно зажатая инфляция помогает сглаживать социальные последствия, такие как фактическое снижение заработной платы или излишняя закредитованность. В текущих условиях ее ориентиром могли бы стать параметры Банка России для нейтральной процентной ставки.

- Безработица. Теория предполагает, что со снижением инфляции безработица должна возрастать, верно и обратное. Однако в России начала 2000-х такая закономерность не наблюдалась. Наоборот, происходило сонаправленное движение показателей: со снижением инфляции снижалась и безработица. Такая необычная зависимость связана в первую очередь с общей зависимостью российской экономики от сырьевых рынков. Кризисные ситуации часто связаны с падением цен на энергоносители, поэтому экономический спад, для которого характерен рост безработицы, сопровождался еще и повышением уровня цен вследствие падения курса рубля. Такая зависимость наблюдается и сейчас.

В последние два года зависимости российского рубля от уровня цен на нефть не наблюдается, поэтому можно ожидать постепенного восстановления классического вида корреляции между безработицей и инфляцией.

Однако на фоне пандемии вклад низкой инфляции в повышение безработицы, вероятно, будет незаметен – безработица к концу мая 2020 года достигла уровня 5,5 % (4,6 % в конце 2019-го).

- Снижение номинальной зарплаты. В случае замедления экономики и появления необходимости снижения зарплаты сотрудникам инфляция позволяет не снижать доходы в номинальной величине. Реальный доход – с поправкой на инфляцию – снизится, но, во-первых, это в меньшей степени способствует росту социальной напряженности (по сравнению со снижением номинальных доходов), а, во-вторых, часто бывает невозможно снизить номинальный доход – из-за жестких трудовых контрактов. В последнем случае потери переносятся на самих производителей, получившийся дисбаланс снижает эффективность деятельности, прибыли компании, и в пессимистичном сценарии грозит ее банкротством.

- Неравенство доходов. Низкая инфляция повышает неравенство доходов в обществе. Постепенно происходит перераспределение доходов от заемщиков к кредиторам; от низкой инфляции в большей степени страдают средний класс и бедные слои населения, чем более обеспеченные домохозяйства.

Карта рисков и прогноз

Таблица 5. Карта рисков низкой инфляции.

| Ущерб | Высокий | Ловушка ликвидности – польский или бразильский сценарий | Замедление инвестиционной активности, экономического роста | |

| Средний | Рост безработицы | Дивергенция регионов | ||

| Низкий | Снижение маржинальности банков | Снижение кредитного качества корпоративных заемщиков, рост долговой нагрузки как для населения, так и для корпоративного сектора | Рост социальной напряженности | |

| Низкая | Средняя | Высокая | ||

| Вероятность | ||||

Среди маловероятных последствий низкой инфляции для экономики России мы выделяем реализацию польского (дефляция) или бразильского (неспособность ЦБ контролировать инфляцию) сценария, а также снижение маржинальности банков.

С большей вероятностью низкая инфляция внесет дополнительный вклад в повышение безработицы на фоне экономического кризиса, вызванного пандемией коронавируса. Также мы оцениваем как среднюю вероятность снижения кредитного качества корпоративных заемщиков и рост долговой нагрузки вследствие низкой инфляции. При этом с высокой вероятностью кредитное качество корпоративных заемщиков снизится, а долговая нагрузка вырастет в результате пандемии и последовавшего за ней экономического кризиса, как и безработица. Однако вероятность существенного вклада низкой инфляции в эти изменения мы оцениваем как среднюю.

С высокой вероятностью низкая инфляция внесет свой вклад в снижение кредитной и инвестиционной активности, в процесс расхождения экономического развития регионов и рост социальной напряженности.

В ближайшие несколько лет мы ожидаем, что инфляция будет стабильно сохраняться ниже таргета в 4 %. Вероятность снижения таргета Центральным банком мы оцениваем как низкую, потому что это может привести к снижению доверия к нему в принципе. Однако при сохранении инфляции ниже целевого уровня длительное время на повестку может стать трансформация таргета в допустимый коридор со средним целевым уровнем ниже нынешних 4 %.

После серии снижений ключевой ставки мы ожидаем финального снижения на 25 б. п. в октябре 2020 года и установления ключевой ставки в размере 4 % на ближайшие месяцы. Таким образом, реальная ставка, по нашим прогнозам, в ближайшее время будет держаться на уровне 0,3–0,5 %.

1 Снижение темпов инфляции (не путать с дефляцией)