Forbes изучил рейтинги и финансовые показатели ведущих российских банков и выбрал самые надежные среди них

С момента прихода Эльвиры Набиуллиной на пост руководителя ЦБ в 2013 году в России стало на 400 банков меньше. Это не только итог борьбы регулятора с обналичкой и отмыванием, но и круто замешанная на риске самоуверенность банков из первой сотни. В 2019 году с рынка исчезнут еще примерно 50 банков, по оценке рейтингового агентства «Эксперт РА», которое помогало нам в этом проекте.

Зачистка сделала банковскую систему более прозрачной. Оставшиеся в живых банки готовы показывать рынку, что у них нет скелетов в шкафу, и стали больше сотрудничать с рейтинговыми агентствами. Людмила Кожекина, младший директор по банковским рейтингам «Эксперт РА», отмечает, что все больше банков обращаются за рейтингами. Этот тренд подтверждается рейтингом надежности банков Forbes. На начало 2019 года рейтинг хотя бы одного российского рейтингового агентства («Эксперт РА» или АКРА) был у 78 банков из топ-100 по размеру активов, годом ранее - у 63. Старший директор группы по анализу финансовых организаций Fitch Ratings Александр Данилов говорит, что, несмотря на рост прозрачности частных банков, проблемы остаются: «Это прежде всего реструктурированные кредиты, адекватность резервирования проблемных активов, качество и источники капитала у некоторых банков».

Более прозрачными становятся частные банки, а вот к банкам с госучастием, санируемым банкам и банкам под международными санкциями возникает все больше вопросов. Кожекина отмечает, что большая часть банков без рейтингов (из первой сотни по активам) приходится на банки на санации. На начало 2019 года рейтингов не было у банка непрофильных активов «Траст» (с ним работает ЦБ), у санируемых Мособлбанка (СМП Банк), Инвестторгбанка (Транскапиталбанк), Генбанка (АБ «Россия»), Газэнергобанка (СКБ) и «Таврического» (МФК) и банков госкорпораций «Роскосмос» и «Ростех»: Фондсервисбанка и «Тимер». ЦБ разрешает санируемым банкам нарушать нормативы, поэтому оценить их реальное финансовое состояние затруднительно. При этом санаторы уже превращали банки «Рост», «Траст» и «Советский» в отстойники для плохих активов.

Для банков, находящихся под санкциями, ЦБ строит параллельную систему раскрытия информации. Таким банкам позволено не раскрывать отчетность, информацию о своих менеджерах и акционерах, и банки этим пользуются.

На начало 2019 года 10 банков из топ-100 не работали с рейтинговыми агентствами. Отказ банка от рейтинга всегда был звонком для его клиентов. Нередко банки не используют рейтинги, чтобы скрыть проблемы. Задолго до отзыва лицензии не было рейтинга у банка «Югра» (дыра свыше 160 млрд рублей), в похожей ситуации в 2019 году оказался Московский индустриальный банк, где дыра оценивается в 60–100 млрд рублей.

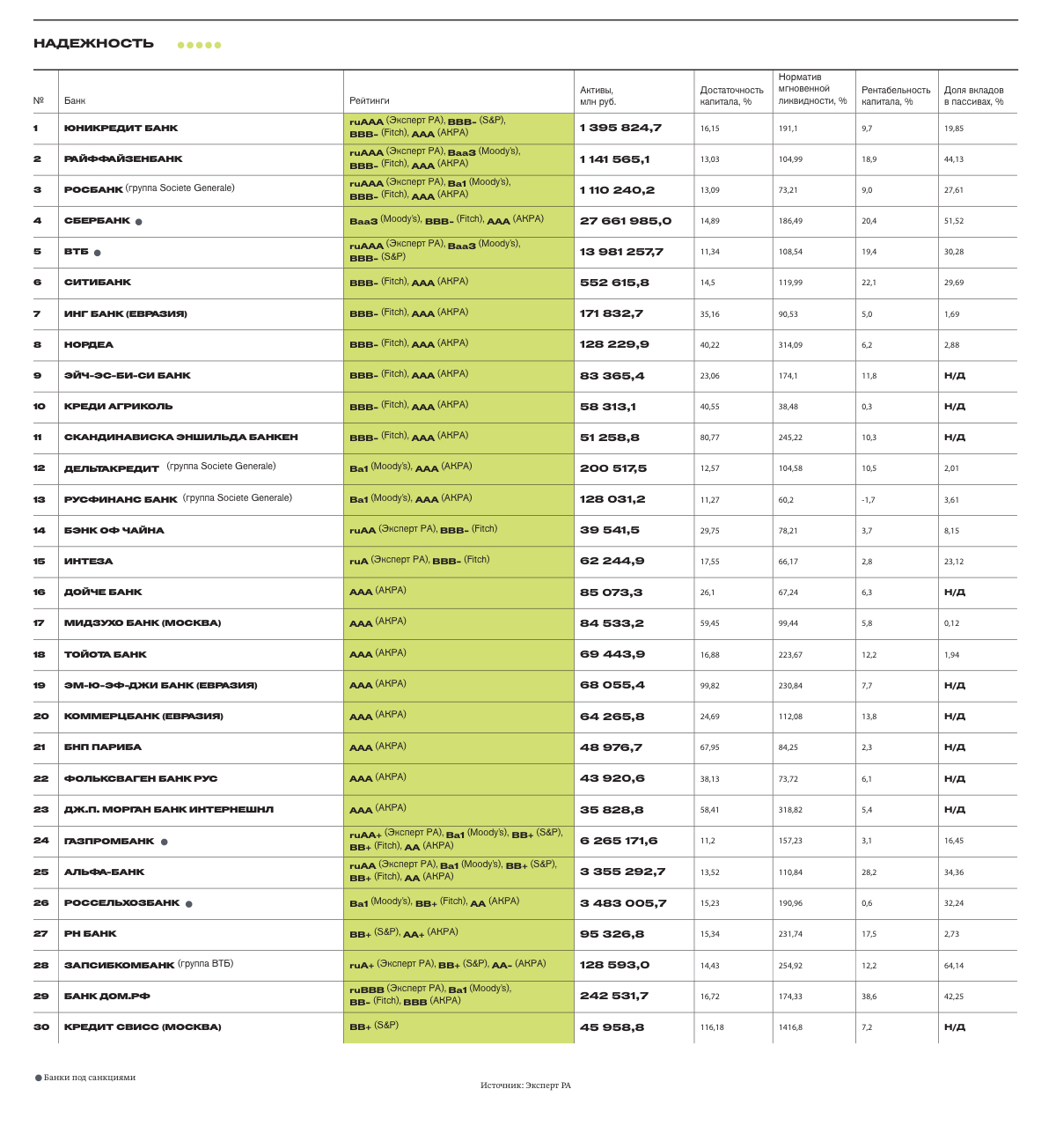

Forbes изучил 100 крупнейших банков страны и оценил их по степени надежности. Самые надежные участники рейтинга - «дочки» иностранных банков и крупнейшие российские банки. В первую группу вошли банки с рейтингами BBB- и BB+ (Fitch).

В следующую группу вошли банки с рейтингами BB и BB- (Fitch). Эти банки оцениваются как довольно надежные, но их устойчивость во многом зависит от благоприятной деловой среды. Даже в случае ухудшения экономической конъюнктуры у них сохранится доступ к альтернативным финансовым ресурсам, чтобы выполнять обязательства.

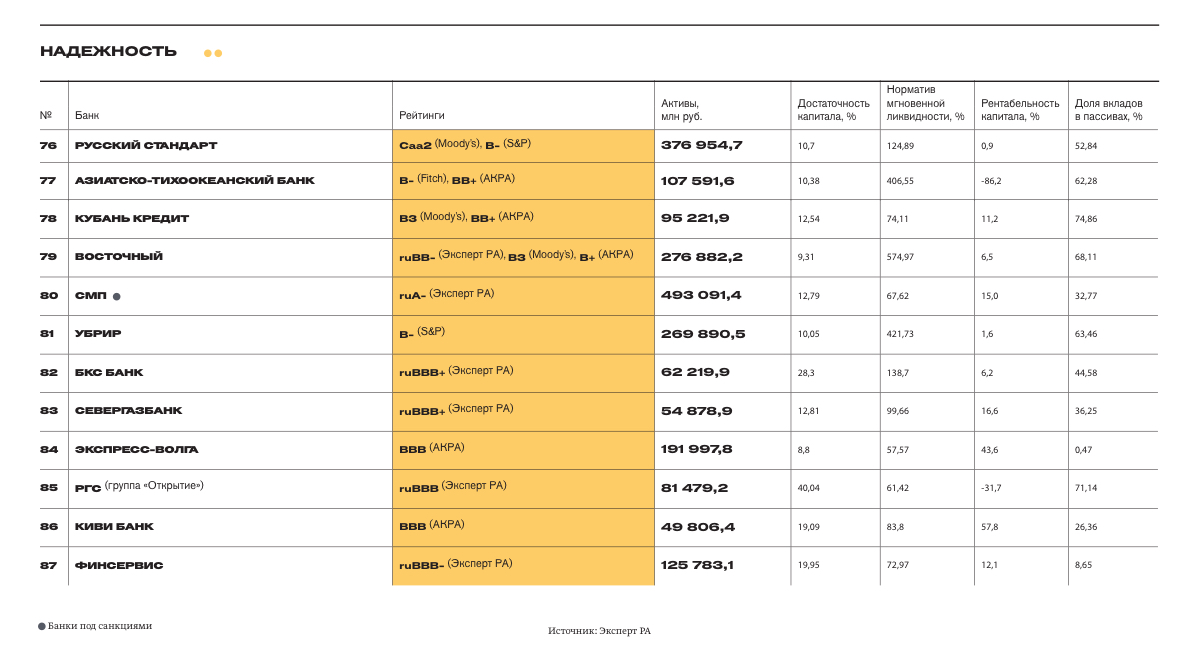

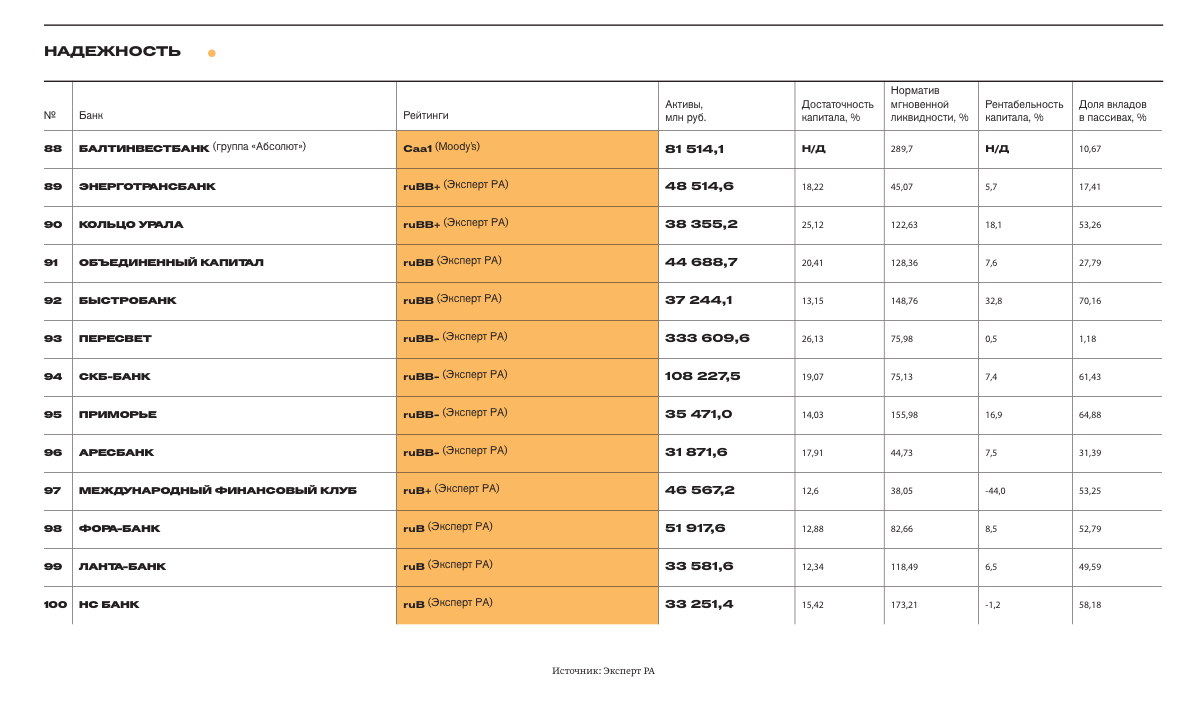

Банкам следующей группы в случае проблем придется рассчитывать на свои силы. При этом у них сохраняется ограниченная подушка ликвидности, а в случае их дефолта у кредиторов большие шансы получить свои вложения в процессе банкротства и распродажи активов. В группу вошли банки с рейтингом B+ (Fitch).

В следующую группу вошли банки с рейтингом B (Fitch). С точки зрения надежности они почти не отличаются от предыдущей группы, однако рейтинговые агентства оценивают их риски немного выше.

В следующую группу вошли банки с рейтингом B- (Fitch). С точки зрения надежности они почти не отличаются от двух предыдущих групп, однако рейтинговые агентства оценивают их риски немного выше.

Как мы считали

Рейтинг одного из агентств - самый простой способ оценить надежность банка. При возникновении проблем и последующем снижении рейтинга банки часто разрывают контракты с агентствами. Отсутствие рейтинга не означает, что у банка проблемы, но наличие высокого рейтинга можно считать определенной гарантией надежности. Лакмусовой бумажкой для банка могут быть и отдельные показатели, такие как излишняя концентрация операций на отраслях или клиентах на фоне небольшого запаса капитала и ликвидности, низкая рентабельность в сочетании с низкой достаточностью капитала на фоне значительной доли депозитов населения, фондирование долгосрочных кредитов юрлиц за счет вкладов физлиц. Для рейтинга мы учитывали данные международных и российских рейтинговых агентств, которые аккредитованы в Банке России. На первом этапе выбрали банки исходя из следующих параметров: наличие рейтинга, активы более 30 млрд рублей, а при наличии нескольких рейтингов учитывали общее число наивысших. В каждой из пяти групп надежности банки занимают места в соответствии с рейтингами и размером активов.

Источник: Forbes

Антон Вержбицкий