|

Содержание |

Макровзгляд

- Российская экономическая политика прошла точку перегиба, ознаменовавшуюся предложениями правительства по повышению налогов и пенсионного возраста на фоне профицитного бюджета. Эти предложения вынудили ЦБ отказаться от снижения ставок в июне, и, скорее всего, данная тенденция сохранится до конца 2019 года. Ставки по облигациям и кредитам тоже ожидаются на стабильном уровне.

- Рост экономики остается слабым, однако 2-е полугодие обещает быть более позитивным, в том числе из-за переноса части экономической активности на период до налоговых изменений. Мы немного корректируем прогноз до 1,7% ВВП в этом году, но снижаем его до 1,4% в 2019-м. Следует отметить, что без маловероятного резкого улучшения внешней конъюнктуры в 2019 году результаты будут хуже, в частности, из-за эффекта базы.

- Дискуссия о повышении пенсионного возраста и формат изменений в пенсионной системе, а также смягчение «бюджетного правила» будут доминирующими в экономической повестке 2-го полугодия.

- Ситуация на мировых рынках обострилась. Риск акселерации торговой войны и расширения распродаж с развивающихся рынков на все инструменты представляется максимальным за последние годы. Политика ФРС является ключевым драйвером. Скорее всего, до конца года рубль будет колебаться в районе 62–66 за доллар, отражая глобальную панику в большей степени, чем дорогую нефть.

Рынки и тренды

- Перелом экономической политики можно признать состоявшимся. Предложения по повышению НДС и пенсионного возраста, продолжение усиления мер по налоговому администрированию обеспечат выполнение майского указа, но ценой более значительной инфляции и слабого роста в 2019 году. Следует ожидать стабилизации ставок, но их увеличение вряд ли осуществится при реалистичном сценарии инфляции не выше 4,5%.

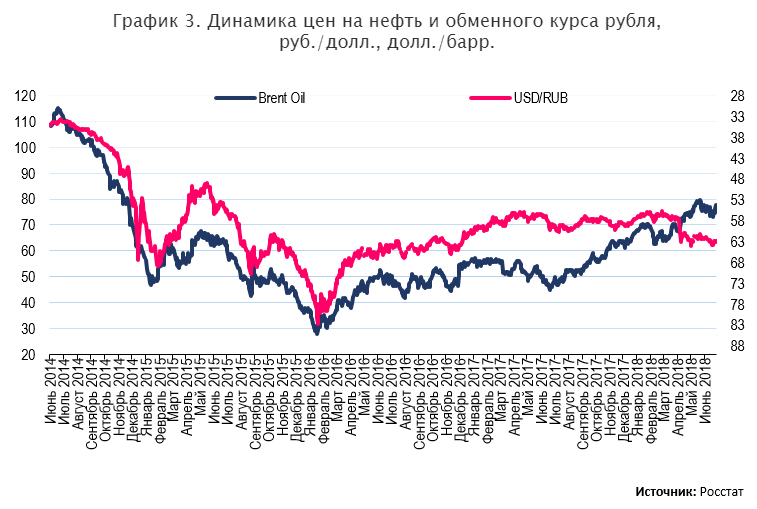

- Несмотря на некоторое снижение цен, нефть остается дорогой. Темпы добычи нефти в США растут. При сохранении текущей динамики уже к концу 2018 года у этой страны есть все шансы стать лидером по добыче, что ставит под угрозу возможности ОПЕК+ контролировать цены на нефть. ОПЕК приняла решение о повышении добычи, в том числе для снижения стимулов американских производителей. Скорее всего, в среднесрочной перспективе продолжатся колебания в широком коридоре 65–80 долларов за баррель.

- В условиях радикально профицитного бюджета Минфин после небольшой задержки в апреле продолжил абсорбирование излишней ликвидности, закупая доллары на сумму дополнительных нефтегазовых доходов, что добавило давления на рубль на фоне распродаж на развивающихся рынках.

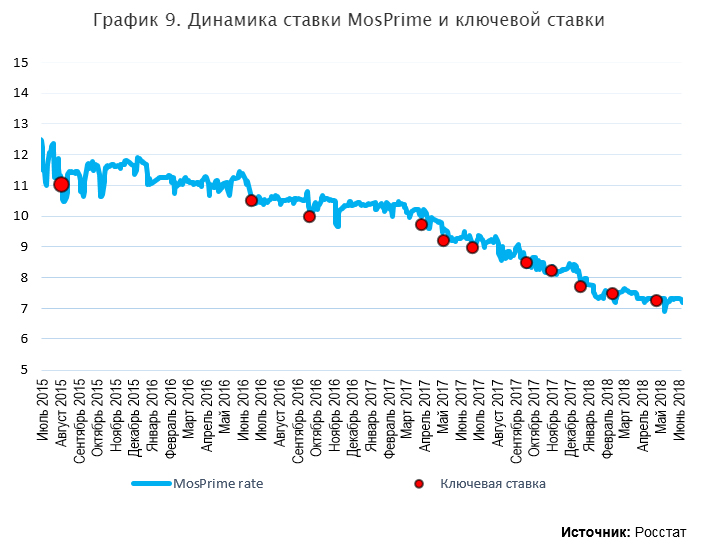

- ЦБ РФ на июньском заседании сохранил текущее значение ключевой ставки (7,25% после снижения на 25 б. п. в марте) и выступил с жесткими заявлениями о росте инфляционных рисков. Инфляция остается на низком уровне в первую очередь из-за медленного восстановления внутреннего спроса, однако рост НДС, а также вторичные эффекты цен на бензин и тарифов приведут к инфляции, которая превысит целевой уровень 4% в 1-м полугодии 2019-го. В результате было заявлено о задержке в переходе к нейтральной денежно-кредитной политике. В случае если инфляция существенно вырастет, перевалив за отметку в 4,5%, и соответствующим образом поднимутся инфляционные ожидания, в следующем году возможно повышение ставки. Однако наиболее вероятный сценарий предусматривает сохранение ставки на нынешнем уровне до конца 2019 года.

- Представленный проект федерального бюджета на 2019–2021 годы обещает стабильность и усиленное формирование резервов в ФНБ, быстрый рост внутреннего долга, но никак не может считаться бюджетом развития.

- Рост доходностей на развитых рынках и сворачивание количественного смягчения в США привели к всплескам волатильности и регулярным распродажам на развивающихся рынках. Вместе с тем Россия выглядит наиболее защищенной от рыночных шоков. Накопленные бюджетные и международные резервы, устойчивый профицит торгового баланса, более низкий уровень внешнего долга в корпоративном и банковском секторах и плавающий курс рубля сняли существенную часть проблем, усугубивших кризисы 2008–2009 и 2014–2016 годов.

Мировые рынки

Торговые конфликты между США с одной стороны и еврозоной, Канадой и Китаем – с другой в целом повысили глобальные риски. Непредсказуемость политики крупнейшей экономики мира вполне способна вызвать цепную реакцию. Торговые войны ведутся не первое столетие, но именно новое противостояние может спровоцировать вторую рецессию 21 века. Если причиной кризиса 1997–1998 годов были бюджетные проблемы и перекосы в мировой валютной системе, в 2007–2009-м – накопление долга и риски финансового сектора, то в ближайшие годы основные риски могут реализоваться в торговой сфере. Хотя в целом риск полномасштабного кризиса умеренный, бурный рост финансовых рынков как минимум дает повод для ожиданий коррекции, а повышение ставок в США может ускорить этот процесс.

На июньском заседании ФРС приняла решение о повышении ставок до уровня 1,75–2%. Рынок труда находится в рекордно хорошем состоянии, экономическая активность растет умеренно. Регулятор ожидает, что дальнейшее применение более жесткой кредитно-денежной политики обеспечит умеренные темпы экономического роста и сильные условия на рынке труда. Одновременно ЕЦБ объявил о постепенном свертывании программы количественного смягчения до конца 2018 года.

Увеличение ставок США снижает привлекательность местных активов для иностранных инвесторов. В результате распродажи продолжились на развивающихся рынках. Санкции и неспособность провести эффективные фискальные реформы сдерживают рост России и Бразилии, Аргентина была вынуждена обратиться за пакетом помощи от МВФ. Политические успехи Эрдогана не изменили давления на турецкую лиру и распродажу турецких активов – скорее всего, данная тенденция сохранится как минимум до конца лета. Дальнейшие перспективы развивающихся рынков зависят в первую очередь от снижения напряженности в торговых отношениях между крупнейшими государствами, ситуации в Китае и скорости «закручивания гаек» в США и в меньшей степени в еврозоне. Поэтому высокая волатильность и давление на валюты названных стран продолжатся в ближайшие месяцы. Нынешняя атака на развивающиеся рынки из-за бурного роста экономики США, вероятно, меньше затронет сырьевые рынки. В частности, это облегчает ситуацию для России, хотя давление на рубль и распродажи ОФЗ нерезидентами, скорее всего, продолжатся.

Российская экономика

Основной движущей силой экономической ситуации в России остаются действия правительства по бюджетной стабилизации и меры ЦБ по поддержанию высоких реальных процентных ставок. Такие условия благоприятны для того, чтобы государственные финансы пребывали в превосходном состоянии за счет инвестиций и конечного потребления. При этом исторический опыт не доказывает устойчивого роста на базе государственных инвестиционных программ без развития как крупного бизнеса, так и предпринимательства. Возможности негосударственных компаний ограничены растущим налоговым прессом, высокими ставками по кредитам и на рынке облигаций и слабой доступностью кредитных ресурсов. Для среднего бизнеса ужесточение контроля за финансовыми операциями стало дополнительным сдерживающим фактором роста. Заявленные меры по поощрению экспортных и высокотехнологичных отраслей пока недостаточно конкретны.

В таких условиях рост остается крайне умеренным. В I квартале 2018 года рост ВВП составил 1,1%. При этом сократились объемы выпуска обрабатывающей промышленности, строительства, оптовой торговли. Нефтегазовый сектор ограничен договоренностями ОПЕК+ и слишком слабым ростом внутреннего рынка, но получает выгоды от высоких цен и заявленного снижения акцизов на нефтепродукты. Обрабатывающую промышленность сдерживают низкие темпы роста экономики. Инвестиции в основной капитал в I квартале 2018 года увеличились на 3,6% г/г против 6,4% за предыдущий аналогичный период. Данные за II квартал будут несколько лучше – по большей части на отложенных эффектах от роста доходов в начале года.

По итогам 2018 года мы ожидаем роста ВВП в 1,7%, несмотря на хорошие цены на сырье. Эффект переноса деловой активности со следующего года на 2018-й в ожидании увеличения НДС не только будет способствовать более высокому экономическому росту во 2-м полугодии, но и станет причиной более сложного протекания 2019-го. На этом фоне ожидания роста на среднемировом уровне (выше 3% в год), начиная с 2020 года, представляются излишне оптимистичными.

Негативная динамика в строительстве сохраняется на фоне падения реальных располагаемых доходов населения. Изменения порядка привлечения финансирования для жилищного строительства, в первую очередь замещение долевого строительства системой банковских гарантий, скорее всего, окажут дополнительное негативное влияние на продажи и запуск новых проектов на крупнейших рынках в ближайшие полтора года – таков ожидаемый адаптационный период. Однако, несмотря на активизацию ипотечного рынка, уменьшение ставок и запуск новых льготных программ, предложение превосходит платежеспособный спрос при текущих ценах, не позволяет им расти и снижает устойчивость компаний данного сектора. Дальнейшее снижение ставок по ипотеке представляется нереалистичным. При этом запуска новых инфраструктурных проектов и результатов от их реализации, скорее всего, придется ожидать несколько лет.

Что касается потребительского спроса, то позитивная динамика различных параметров указывает на его восстановление. В то же время повышение НДС и потребительских цен снижает потребительскую уверенность и может привести к замедлению роста потребления. К концу 1-го полугодия 2018-го реальная заработная плата продемонстрировала рост на 9% г/г. Реальные располагаемые денежные доходы за тот же период прибавили 3,2% г/г – в основном из-за единовременных выплат в начале года.

Безработица в РФ остается на невысоком уровне, численность безработных относительно экономически активного населения опустилась до исторического минимума в 4,7% в мае 2018 года. Динамика может несколько измениться после повышения пенсионного возраста, причем не в первый год после нововведений, но в данный момент безработица не является существенной проблемой – скорее беспокойство вызывает потенциальный дефицит рабочей силы в отдельных секторах экономики.

Средний курс доллара за 1-е полугодие 2018-го составляет 56,88 рубля, с резким ослаблением в апреле на новостях о расширении международных санкций против России на 10 июля курс составил 62,83 рубля. Ключевым фактором, определяющим динамику курса в ближайшие полтора года, будет совокупность кредитно-денежной политики ЦБ РФ и ФРС. С февраля нынешнего года Минфин начал закупать на рынке доллары на сумму дополнительных нефтегазовых доходов с целью укрепления стабильности курса и снижения его чувствительности к ценам на нефть. Мы ожидаем некоторого ослабления рубля во 2-м полугодии на росте ставок в США и закупках валюты в ФНБ. При этом высокие реальные процентные ставки и поступления от экспорта будут компенсировать эти факторы. Резервы ЦБ РФ, без учета курсовых разниц, последние несколько месяцев остаются на относительно стабильном уровне.

Цена на нефть оставалась на высоком уровне в течение II квартала 2018 года и составляет $79,3 по состоянию на 10 июля. Наиболее значимое влияние оказывает решение о продлении соглашения ОПЕК+. Торговая война между США, Китаем и Евросоюзом, выпады Штатов в сторону Ирана, а также политический кризис в Ливии и Венесуэле подталкивают цены к росту. При этом американские компании, добывающие сланцевую нефть, которым пророчили лидерство на нефтяном рынке, столкнулись с нехваткой рабочей силы, уволенной в 2015 году, а также оборудования. Поэтому в среднесрочной перспективе не следует ожидать резкого падения цен на нефть, что дает российской экономике и особенно российскому бюджету стимул для дополнительного роста.

К концу II квартала российский экспорт продолжал демонстрировать рост. В мае 2018 года российский экспорт товаров возрос до 36,9 млрд долларов с 36,2 млрд месяцем ранее. Импорт также вырос. В мае объем импорта товаров достиг 21,9 млрд долларов. Чистый отток за январь – май значительно прибавил относительно аналогичного периода прошлого года. Сильнее всего выросло чистое приобретение финансовых активов. Профицит счета текущих операций также значительно увеличился – почти вдвое по сравнению с тем же периодом 2017 года. Основным фактором стала благоприятная конъюнктура на рынке сырьевых товаров.

Главным событием последних недель стали предложения о повышении НДС и пенсионного возраста. Если пенсионные предложения имеют долгосрочный характер, и их эффект будет накапливаться постепенно, в течение 10–15 лет, то волны от решений по НДС начали расходиться по всей экономике. Повышение базовой ставки НДС с 18 до 20% с 1 января 2019-го обосновывается необходимостью финансировать новый майский указ Президента РФ. Данная мера должна принести в бюджет порядка 600 млрд рублей. Дополнительный эффект от улучшения налогового администрирования может быть оценен еще в 200–250 млрд рублей, а пенсионные новации, если их не смягчат в процессе обсуждения либо не обусловят принятие дополнительными социальными расходами, принесут еще около 150 млрд рублей. Таким образом, даже без роста заимствований будет возможно профинансировать запланированное повышение инфраструктурных расходов. При этом решения принимаются при сверхпрофицитном бюджете – с оценкой профицита этого года в диапазоне 1–1,5% ВВП.

Помимо повышения налогов, в опубликованном проекте бюджета на 2019-й и 2020–2021 годы заявлены амбициозные задачи по профициту, в том числе за счет резкого роста дивидендов от госкомпаний, а также наращиванию внутреннего долга (чистые заимствования в 1,5 трлн рублей в следующем году). При низком уровне государственного долга России (около 14% ВВП в конце 2018-го) такая политика выглядит вполне разумной, но сама по себе будет способствовать поддержанию более высоких рыночных процентных ставок. Проект бюджета на ближайшие годы можно оценить как весьма консервативный в контексте формирования резервов и макроэкономической стабильности, но нельзя считать бюджетом развития.

В сочетании с политикой ЦБ РФ такие действия могут привести к негативным последствиям для экономического роста и заявленным в майских указах целям. Жесткий бюджет, как правило, компенсируется нейтральной или мягкой денежно-кредитной политикой. Однако ЦБ РФ, ожидая роста инфляции, демонстрирует жесткий подход. На заседании 15 июня не только не было принято решение о снижении ставки (ситуация на мировых рынках и меры других ЦБ этому не благоприятствовали), но и фактически было заявлено об отказе от подобных действий и даже о возможном повышении ставки в случае резкого усиления инфляции из-за увеличения НДС.

В такой экономической ситуации рост возможен преимущественно от повышения инфраструктурных расходов, а также всплеска потребления. Рост кредитов населению на 26% год к году по итогам 1-го полугодия показывает один из наиболее вероятных источников. При этом 2019 год может оказаться сложным – практически гарантированный всплеск инфляции и высокие официальные и рыночные ставки, растянутый по времени запуск инфраструктурных проектов и более медленный экономический рост. Надежды на улучшение могут базироваться на внешней конъюнктуре, уже благоприятной, и смягчении санкционного режима.

Таблица 1. Прогнозы уровня госдолга

| Показатель | 2018 | 2019 | 2020 | 2021 |

| Объем госдолга на конец года | 14 114 | 15 915 | 17 850 | 19 858 |

| % ВВП | 14 | 15 | 16 | 16,6 |

| в том числе по госгарантиям | 3 377 | 3 539 | 3 677 | 3 798 |

| % ВВП | 3,4 | 3,3 | 3,3 | 3,2 |

| Объем внутреннего госдолга | 10 280 | 11 836 | 13 791 | 15 571 |

| % к общему объему | 72,8 | 74,4 | 77,3 | 78,4 |

| в том числе по госгарантиям | 1 960 | 2 009 | 2 058 | 2 107 |

| Объем внешнего госдолга | 3 834 | 4 079 | 4 059 | 4 287 |

| % к общему объему | 27,2 | 25,6 | 22,7 | 21,6 |

| в том числе по госгарантиям | 1 417 | 1 530 | 1 619 | 1 691 |

Источник: Минфин РФ

Таблица 2. Прогнозы бюджета на 2018–2021 годы

| Показатель | 2018 | 2019 | 2020 | 2021 |

| ДОХОДЫ | 17 073 | 19 851 | 20 026 | 20 549 |

| % ВВП | 17 | 18,7 | 18 | 17,2 |

| Нефтегазовые доходы | 7 234,9 | 8 324,8 | 7 911,2 | 7 769,2 |

| % ВВП | 7,2 | 7,8 | 7,1 | 6,5 |

| в % от общего объема | 42,4 | 41,9 | 39,5 | 37,8 |

| Базовые нефтегазовые доходы | 4 495,1 | 4 901,5 | 5 171,6 | 5 414,3 |

| % ВВП | 4,6 | 4,6 | 4,6 | 4,5 |

| в % от общего объема | 26,3 | 24,7 | 25,8 | 26,3 |

| Нефтегазовые доходы | 9 838 | 11 526,6 | 12 115,2 | 12 779,9 |

| % ВВП | 9,8 | 10,9 | 10,9 | 10,7 |

| в % от общего объема | 57,8 | 58,1 | 60,5 | 62,2 |

| РАСХОДЫ | 16 591 | 17 897 | 18 873 | 19 890 |

| % ВВП | 16,5 | 16,9 | 16,9 | 16,7 |

| Расходы на обслуживание долга | 824,3 | 884,1 | 1 001,3 | 1 110,8 |

| % ВВП | 0,8 | 0,8 | 0,9 | 0,9 |

| ПЕРВИЧНЫЙ СТРУКТУРНЫЙ БАЛАНС | -1 434 | -585 | -585 | -585 |

| % ВВП | -1,4 | -0,6 | -0,5 | -0,5 |

| Справочно: | ||||

| НЕФТЕГАЗОВЫЙ БАЛАНС | -6 753 | -6 370 | -6 758 | -7 110 |

| % ВВП | -6,7 | -6 | -6,1 | -6 |

| Профицит бюджета | 482 | 1 954 | 1 153 | 659 |

| % ВВП | 0,5 | 1,8 | 1 | 0,6 |

Источник: Минфин РФ

Строительство и инвестиции в основной капитал

Безработица

ИПЦ и индекс цен производителей

Внешняя торговля

Бюджет

Ключевая ставка