Содержание

- Резюме

- ВВП: перестройка экономики продолжается

- Макроэкономический прогноз: 2023 год

- Инфляция: развилка в середине года определит монетарную политику

- Курс рубля: высокая волатильность, торги юанем усиливают свою роль

- Доходы населения и безработица: дефицит рабочей силы

- Внешняя торговля: переформатирование продолжается

- Бюджет: жизнь в условиях дефицита

- ФНБ и госдолг: аккуратные траты и дорогие заимствования

- Российская экономика продолжает адаптацию и «переваривает» перенесенный шок, одновременно подстраиваясь под замедление в мировой экономике и турбулентность на мировых рынках. Последствия замедления в мировой экономике будут существенными для наших основных торговых партнеров и, соответственно, выльются в снижение объемов закупок и цен на поставки для российских экспортеров, а также в ограничение роста доходов потребителей. В базовом сценарии мы ожидаем уменьшения ВВП приблизительно на 1,5%, в основном в 1-м полугодии 2023-го, резкого спада инфляции к маю с умеренным ростом до 6,5% по итогам года. Ключевая ставка, скорее всего, будет немного повышена в марте-апреле, но мы ожидаем новое смягчение монетарной политики к концу года. Курс доллара в среднем составит 75 рублей, но мы ожидаем очень широких колебаний. В целом информационный фон даже при относительно благоприятных сценариях будет негативным, но способность бизнеса, государства и населения к адаптации позволит результатам быть лучше доминирующих пессимистических оценок. Тем не менее восстановительный рост в любом случае откладывается на конец 2023 года.

- СВО и санкции вызвали серьезные изменения институциональной среды, преобразили структуру доступных финансовых ресурсов и бюджетной политики. Бизнес и население были вынуждены войти в структурную трансформацию, которая продолжится и в этом году. Обход санкционной паутины продолжит отвлекать ресурсы и снижать экономическую эффективность производства и качество потребления. Если в прошлом году ограничения часто вводились без оценки последствий и возможностей обхода, то новые санкционные усилия направлены на затыкание прорех в паутине и одновременно на снижение негативных последствий для национальных экономик стран, принимающих ограничительные меры против России и ее бизнеса. В нынешнем году российская экономика впервые будет жить в условиях устойчивого санкционного режима, снятие или смягчение которого пока представляется далекой перспективой.

- В 2022-м стабилизатором экономики выступили рекордные чистый экспорт и рост бюджетных расходов при масштабном провале в потреблении и инвестициях. В этом году дефицит работников на рынке труда, проявившийся еще в 2022-м, скорее всего, будет способствовать существенному росту зарплат, причем преимущественно у социальных групп, склонных к потреблению, а не сбережению. Перезапуск производств, остановленных в 2022-м, удовлетворение отложенного спроса (в первую очередь в автопроме) и государственные инвестиции также выступят ресурсом для роста. Замедление на рынке жилья, точнее, уменьшение его масштабов будет одним из явных факторов риска. Отметим, что на ВВП – как на инструмент статистики – рост силовых расходов и закупок соответствующей продукции влияет позитивно.

- Денежно-кредитная политика в России пока остается нейтральной, но снижение ставок приостановлено. После декабрьского заседания Банк России, сохранив ставку, изменил тональность и риторику на более ястребиную, а 10 февраля дал сигнал о возможном повышении. Мы полагаем, если предстоит столкнуться с радикальными вариантами развития событий, то инфляция останется относительно низкой, проинфляционные риски реализуются в ограниченном объеме. «Профилактическое» повышение ставки на 50 б.п. в марте-апреле стало очень вероятным, но уже осенью мы ожидаем снижения ставки шагами по 25 б. п. со ставкой в конце 2023-го на уровне начала года. При этом роль ключевой ставки как основного ориентира для кредитных организаций и облигационного рынка за последний год снизилась, а спреды ОФЗ к «ключу» остаются на историческом максимуме. Значимое понижение ставки до июля вероятно только в том случае, если начнется полноценная рецессия.

- Бюджет РФ по итогам 2022 года оказался сильно дефицитным вследствие одновременного сокращения налоговых поступлений из-за антикризисных мер и роста военных и социальных трат при высоких экспортных доходах. Сам дефицит пока остается управляемым, но заявленная программа заимствований в 2023-м неизбежно будет крайне амбициозной. Бюджетные индикаторы окажутся в стрессе практически при любом сценарии развития событий – расходы останутся высокими, а доходы будут под сильным давлением. Поэтому можно ожидать как изменения методов расчета налогов на нефтегазовую индустрию, так и попыток разовых сборов с экспортеров и другого крупного бизнеса. Январские рекорды по дефициту и падению доходов в большей степени отражают изменения налоговых правил, но по итогам I квартала мы можем ожидать пересмотра параметров бюджета и расширения дефицита до 3-3.3%% ВВП.

- Мы ожидаем активного привлечения средств и с рынка, и в меньшей степени из ФНБ (как в рамках учетных операций Банка России и Минфина с ФНБ, так и в рамках ограниченных рыночных операций, запущенных с середины января), что будет негативно влиять на доступность денег для банков и корпораций.

- Снижение объемов экспорта при трансформации его структуры и восстановление импорта при изменении его географического содержания будут основными темами этого года во внешней торговле. Импорт практически вернулся на докризисный уровень, но изменилось его наполнение за счет переноса закупок на более дешевые рынки, не всегда с потерей качества. Экспорту, наоборот, только предстоит существенная трансформация: как из-за изменений на мировых рынках, так и в результате появления лабиринта санкций и контрсанкций. Падение цен и физических объемов экспорта нефти и газа, переход на другие способы транспортировки, повышение роли сельского хозяйства и химической промышленности, удар по возможностям металлургов станут ключевыми вопросами 2023-го.

- Снижение профицита торгового баланса и счета текущих операций, усиление санкционного давления при сохранении контроля за движением капитала, скорее всего, приведут к постепенному ослаблению рубля до 75 к концу года. При этом ограниченные возможности Банка России и крупнейших банков снижать амплитуду колебаний на рынке будут приводить к высокой волатильности и очень быстрым скачкам курса, последний раунд которых мы наблюдали в декабре 2022-го.

Резюме

ВВП: перестройка экономики продолжается

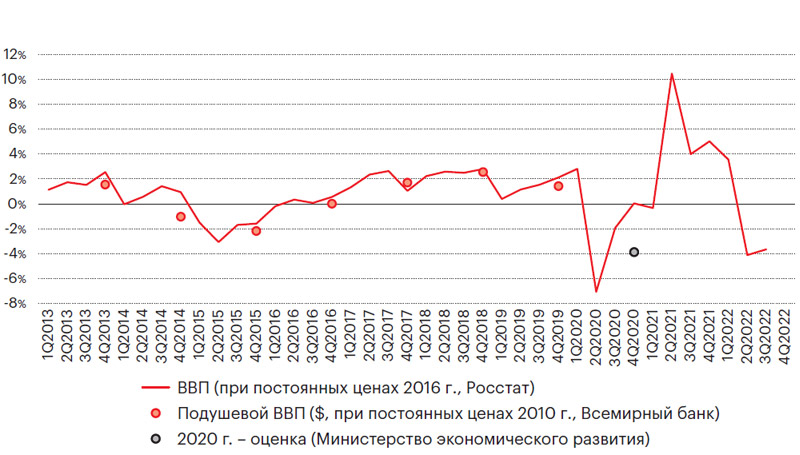

График 1. Динамика роста ВВП и оценка по IV кварталу 2022 года

Источник: Росстат

Внешние и внутренние последствия происходящих геополитических событий, повышение ставок ключевыми центробанками и замедление мировой экономики доминировали в экономической повестке с февраля прошлого года. Высокие цены на экспорт, сохранявшиеся большую часть года, создали достаточно большую подушку безопасности и для бизнеса, и для бюджета. Хотя экономика оказалась достаточно адаптивной, а меры поддержки действенными, существенная часть трансформационного процесса была сдвинута на 2023 год.

Перспективы этого года выглядят более сложными. Эмбарго на российский экспорт и легальный импорт, а также встречные контрсанкционные меры в конце года привели к резкому сокращению профицита торгового баланса. Торговля нефтью и ценовые индикаторы во многом ушли в «серую зону» либо засекречены, но первые месяцы ограничений на морскую торговлю показывают активную перестройку логистики. Новые поправки в список европейских санкционных ограничений ставят под удар львиную долю смесей с российской нефтью либо нефтепродуктов, изготовленных из нее в третьих странах. Достаточно активное восстановление Китая поддерживает мировые цены на нефть, также можно ожидать в ближайшие месяцы снижения дисконта на российскую нефть. В итоге предполагаемое уменьшение объемов экспорта и снижение (с рекордных уровней) цен на газ, а также изменение структуры поставок других товарных групп, скорее всего, приведут к ослаблению роли чистого экспорта в ВВП. Госрасходы и потребление будут отражаться на динамике ВВП, и у потребления перспективы наименее определенные, а инерция более слабая.

Снижение потребления в этом году, ожидаемое повышение доходов населения, в т. ч. из-за ограничений рынка рабочей силы и индексации социальных трансфертов, создают перспективу для роста располагаемых доходов населения и умеренного роста потребления товаров и услуг. Более того, ограничения на поставки товаров длительного пользования в 2022-м создали немалый отложенный спрос. Госрасходы, скорее всего, останутся на высоком уровне, причем при любых сценариях развития геополитической ситуации. Не стоит ожидать существенного роста бюджетных расходов по сравнению с 2022-м, однако с учетом переноса расходов на декабрь 2022– январь 2023 с более поздних периодов они поддержат экономический рост. При этом, в инвестиционном сегменте на фоне ухода иностранных инвесторов будут доминировать государство и госкомпании.

В базовом сценарии мы ожидаем умеренного снижения ВВП до середины года и выхода на плато к IV кварталу 2023-го с итоговой цифрой падения за год в районе 1,5% . В случае стабилизации геополитической ситуации можно ожидать лучших перспектив на 2024–2025 годы, но обстановка в 2023-м будет достаточно инерционной.

Пессимистический сценарий предусматривает более мощное воздействие замедления мировой экономики и более эффективное санкционное давление, а также уменьшение предложения рабочей силы. В результате под прессом окажутся и потребление, и чистый экспорт, что приведет к более глубокому снижению ВВП. Другим результатом станут бОльшие госрасходы и, как следствие, более высокая инфляция, которая будет давить на располагаемые доходы населения. Политика ЦБ, скорее всего, будет определяться не только экономическими факторами, поэтому повышение ставок даже в этом случае ожидается умеренным и недостаточным для предотвращения нового и более устойчивого всплеска инфляции.

Макроэкономический прогноз: 2023 год

Таблица 1. Ключевые макроэкономические индикаторы (базовый сценарий)

| Базовый сценарий | 2022 г. (П) | 2023 г. (П) | 2024 г. (П) |

| Цена нефти марки Brent, долл. за баррель (среднегодовая) | 95 | 80 | 70 |

| Темп прироста реального ВВП, % | -2,3 | -1,5 | 1,5 |

| Курс рубль/доллар (среднегодовой) | 69 | 75 | 77 |

| Уровень инфляции по итогам года, % | 11,9 | 6,5 | 4,4 |

| Ключевая ставка Банка России (на конец года), % | 7,5 | 7.5 | 6.25 |

| Годовая динамика инвестиций в основной капитал, % | 2,8 | 5 | 3 |

| Реальные доходы населения | -1 | 2,5 | 1,5 |

Источник: Эксперт РА

Таблица 2. Ключевые макроэкономические индикаторы (пессимистический сценарий)

| Пессимистичный сценарий | 2022 г. (П) | 2023 г. (П) | 2024 г. (П) |

| Цена нефти марки Brent, долл. за баррель (среднегодовая) | 90 | 50 | 55 |

| Темп прироста реального ВВП, % | -2,3 | -4 | 0 |

| Курс рубль/доллар (среднегодовой) | 68 | 80 | 82 |

| Уровень инфляции по итогам года, % | 11,9 | 11 | 7 |

| Ключевая ставка Банка России (на конец года), % | 7,50 | 9,50 | 8,00 |

| Годовая динамика инвестиций в основной капитал, % | 2,8 | 0 | 1 |

| Реальные доходы населения | -1 | 0 |

Источник: Эксперт РА

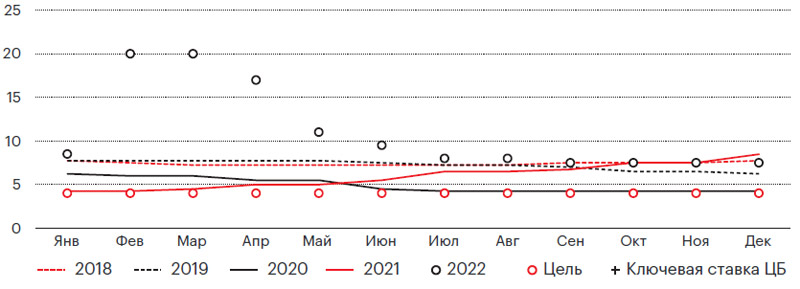

Темпы инфляции снижаются, ключевой вопрос с масштабами разворота в 2-м полугодии 2023 года

Источник: Росстат

Инфляция: развилка в середине года определит монетарную политику

В конце 2022-го инфляция месяц к месяцу перешла в положительную зону на фоне снижения годовых показателей. Индексация тарифов ЖКХ несколько увеличила итоговые цифры за декабрь, но 11,9% за год еще в апреле казались абсолютной фантастикой. Даже с учетом последствий некоторого ослабления рубля в конце года «эффект базы» практически гарантирует падение инфляции ниже 4% в марте – апреле. Более интересны дальнейшая динамика инфляции и реакция на нее Банка России. Наш базовый сценарий – умеренный рост инфляционного давления к III кварталу 2023-го и годовой результат около 6,5%. Однако в негативном сценарии усиление внешнего давления и вероятный рост бюджетных расходов могут вывести инфляцию на более высокий уровень и вынудить Банк России дополнительно закрутить гайки, увеличив ставки.

Пока базовый сценарий более вероятен, но с учетом последних заявлений Банка России, мы ожидаем небольшого повышения ставки в марте-апреле (суммарно на 50 б.п.). Если профилактические меры окажут воздействие на инфляцию, понижение ключевой ставки будет возможно уже с сентября. Помимо того, что апрельское дно инфляции сохранится, альтернативным драйвером смягчения может стать резкое падение экономической активности из-за ограниченного спроса в гражданском секторе экономики. В этом случае возможно радикальное снижение ставки, по аналогии с пандемией даже при инфляционном всплеске. Если серьезных новых внешних шоков не будет, можно ожидать постепенного снижения ключевой ставки до текущих уровней на декабрьском заседании 2023-го и дальнейшего смягчения в 2024. Мы не считаем риск сильного ужесточения денежно-кредитной политики в наступившем году высоко вероятным: даже при росте инфляции неэкономические факторы будут ограничивать процентную политику.

Курс рубля: высокая волатильность, торги юанем усиливают свою роль

После американских горок февраля – августа 2022-го курс рубля был достаточно стабилен вплоть до начала декабря, когда в течение нескольких недель он ослаб почти на 20% на фоне волны беспокойства вокруг нефтяного эмбарго, снижения цен на газ и некоторые другие статьи экспорта, а также слухов о новых санкциях. В начале 2023 года рубль оставался довольно стабильным до окончания налогового периода, но ослаб в начале февраля – такие чередования скачков и затишья будут очень типичными. Смягчение ограничений на замороженные в России средства нерезидентов может оказать влияние на валютный рынок в 2023–2024 годах, но процесс разморозки и репатриации, скорее всего, будет плавным и под жестким контролем Банка России.

Резервы Центробанка России, сократившиеся за счет валютной переоценки, а также замороженной в марте существенной части активов, остаются на высоком уровне благодаря сильному притоку средств от внешней торговли и запрету на репатриацию в недружественные страны. Внешний долг российских банков и корпоратов существенно сократился, а значительная его часть также заморожена, и перспективы разблокировки неочевидны. При этом использование даже ликвидных резервов остается ограниченным – золото не слишком ликвидно, юань достаточно волатилен. Переориентация на новые валюты и их корзины во многом будет определять структуру и динамику резервов.

Последствия от снижения экспортных поступлений и роста импорта в I квартале 2023 года будут в какой-то мере балансироваться продажами из ФНБ, а также отсутствием больших зарубежных платежей в условиях контроля за движением капитала. Мы ожидаем, что рубль будет отличаться повышенной волатильностью в силу зависимости от колебаний цен на экспорт и объемов платежей, геополитического фона и ограниченности инструментов по смягчению колебаний курса. Мы полагаем, что рубль будет колебаться в районе 70 с достаточно широким коридором. К концу года мы ожидаем курс в районе 72 рублей за доллар при мягкой рецессии в мире, отсутствии новых шоков и санкций. При этом рынок юаня становится более значимым и для ЦБ, и для корпораций в силу цементирующихся ограничений на операции в долларах и евро. При этом на рынке наличной валюты, наоборот, премия к бирже снизилась до 3–4%, и, если тренд сохранится, мы не исключаем смягчения ограничений на вывоз наличной валюты уже в марте – в первую годовщину их введения. В данной сфере ограничения выполнили свою задачу и в моменте представляются излишними.

Доходы населения и безработица: дефицит рабочей силы

Реальные располагаемые доходы населения в 2022 году значительно уменьшились, в основном из-за резкого роста инфляции и снижения доходов от капитала. При этом занятость в отличие от предыдущих кризисов оставалась на высоком уровне, а безработица близка к рекордным минимумам. Основная причина – кадровый голод, вызванный оттоком работников в силовые структуры (низовой и средний сегменты рынка труда) либо релокацией за рубеж квалифицированного персонала на фоне резкого снижения притока новых мигрантов. Низкая или даже отрицательная трудовая миграция наблюдается уже третий год подряд и усугубляется слабым притоком нового персонала на рынок и массовым выходом на пенсию работников старших возрастов. Рост трат, связанных с СВО, оказал позитивное влияние на доходы в регионах, где расположены оборонные производства. Скорее всего, в ближайшее время мы увидим дальнейший рост заработных плат, особенно в данных регионах и у менее квалифицированной рабочей силы, при этом в крупнейших городах зарплаты останутся под давлением. Возобновление производства на закрытых в 2022-м площадках также должно снизить число работников, находящихся в простое. Мы ожидаем повышения реальных располагаемых доходов населения в 2023-м примерно на 3% и их роста умеренными темпами в 2024–2025 годах при отсутствии новых внешних шоков. В негативном сценарии мы ожидаем стагнацию реальных доходов населения.

Таблица 3. Счет текущих операций

| Показатель | 2022 г. (оценка) | 2021 г. | YoY, % |

| Счет текущих операций | 227,4 | 122,3 | 104,1 |

| Товары и услуги | 282,3 | 170,1 | 111,2 |

| Экспорт | 628,1 | 550,0 | 77,1 |

| Импорт | 345,8 | 379,9 | -35,1 |

| Баланс первичных и вторичных доходов | -54,9 | -47,8 | -8,1 |

Источник: Росстат

Внешняя торговля: переформатирование продолжается

Внешняя торговля в прошлом году пережила даже больший шок, чем вся экономика, оказавшись первой линией трансформации. При этом высокие цены на экспортные товары даже с учетом дисконтов, связанных с санкциями и контрсанкциями, поддержали высокий уровень профицита счета текущих операций. В 2023-м мы ожидаем снижения экспортных поступлений и умеренного роста импорта. Следует отметить, что информация о текущих ценах на нефть, скорее всего, не отражает действительности, и мы увидим существенно большие поступления по итогам публикации данных о реальных финансовых потоках. Переход на другие индикаторы вместо цен на Urals, по которым не осуществляются сделки, также выглядит реальным, но на формирование этих индикаторов потребуется время. По итогам 2023-го мы ожидаем уменьшения профицита cчета текущих операций до 180 млрд долларов (на изменениях в структуре торговли и при снижении оттока капитала), а также продолжения сокращения доли ЕС и роста доли Азии во внешней торговле, как в импорте, так и в экспорте.

Бюджет: жизнь в условиях дефицита

Дефицит бюджета за 2022 год достиг 2,6%. Львиная доля дополнительных трат пришлась на декабрь из-за переноса части расходов с 2023 года, в т. ч. и досрочного перевода трансфертов в новый Социальный фонд (преемник ПФР). Объем дополнительных бюджетных расходов, прямо и косвенно связанных с СВО, за 2022-й составил около 4,5% от ВВП, при этом снижение доходов составило около 2% ВВП. Рост расходов был частично компенсирован заимствованиями на рынке ОФЗ в сентябре – декабре, после его стабилизации – изъятием средств из ФНБ, а также дополнительными поступлениями от госкомпаний, в т. ч. разового сбора НДПИ с «Газпрома», полученного летом. В 2023-м мы ожидаем сохранения дефицитного бюджета даже при отсутствии новых шоков на уровне в районе 4.5-5 трлн рублей или 3-3.3% ВВП, за счет повышенной волатильности нефтегазовых доходов. Увеличенные силовые и социальные расходы частично компенсируют поступления от повышенного НДПИ и дивидендов госкомпаний. Одним из вариантов скрытого повышения НДПИ является анонсированный отказ от Urals как основного индикатора для привязки налога. Сейчас активно обсуждается использование дисконта к мировым ценам, независимо от реальных поступлений экспортеров и добытчиков. Согласно внесенному законопроекту, с 1 апреля ставка будет базироваться на цене Brent с дисконтом, учитывающим более высокие издержки на доставку и скидки для потребителей. К 1 июля дисконт будет постепенно снижен с 34 до 25 долларов. Ослабление рубля также может способствовать затыканию бюджетной дыры, но его масштабы, скорее всего, будут недостаточными. Обсуждавшийся в последние дни разовый сбор с крупного бизнеса для пополнения бюджета скорее всего не будет реализован, но скрытое повышение налогов, например, через досрочную отмену послаблений по налогообложению курсовой разницы, вполне вероятны.

В любом случае Минфин постарается повысить выпадающие доходы путем установления новых правил. В сложившихся условиях отказ Минфина от привычной жесткости, скорее, положительный фактор, способствующий поддержанию экономической активности.

Оптимизация расходной части бюджета маловероятна в текущих социально-политических условиях, но практически гарантирована в 2024-м при минимальной стабилизации геополитической ситуации. Формат будущей консолидации бюджета сильно зависит от геополитической ситуации и цен на экспорт – резкое снижение дефицита, запланированное в трехлетнем бюджете, пока не выглядит вероятным.

ФНБ и госдолг: аккуратные траты и дорогие заимствования

Мы ожидаем, что заимствования на рынке ОФЗ будут основным источником покрытия бюджетного дефицита. Продажи валюты из ФНБ, такие, как начавшиеся в январе продажи юаней, скорее всего, будут не более, чем тестированием инфраструктуры под новый формат сделок. Ожидания, что ФНБ будет «проеден» в течение двух с половиной – трех лет, предполагают сохранение нынешних параметров бюджета. Но в 2024-м и последующие годы мы можем ожидать пересмотра и налоговой, и расходной политики с опорой на долговое финансирование. В таком сценарии ликвидная часть ФНБ, упавшая до 4% ВВП, будет поддерживаться на этом уровне, а при благоприятных обстоятельствах увеличена до 7% ВВП, предусмотренных законом.

В 2022-м из-за отсутствия доступа к внешним рынкам ОФЗ стали основным источником финансирования бюджетного дефицита, а ставки на нем заменили ключевую в качестве ориентира для рынка. Спред между ключевой ставкой и длинными ОФЗ устойчиво держится на уровне 250 б. п. с перспективой сокращения до 100–150 б. п. при снижении инфляционных ожиданий против 50–100 б. п. в последние годы. К концу 2022 года рынок нормализовался, а Минфин регулярно занимал как через классические выпуски (с постоянным купоном), так и через инфляционные линкеры. На рынке доминируют крупнейшие госбанки, а роль рыночных участников снизилась в новых условиях. Мы предполагаем, что активные заимствования сохранятся и станут постепенно расти в течение 2023 года, а соотношение облигаций по типам будет зависеть от ожиданий рынка по инфляции и политике ЦБ. Продажи средств из ФНБ в те месяцы, когда нефтегазовые доходы будут проваливаться, подстрахуют Минфин на рынке. Мы ожидаем частичного размораживания средств нерезидентов с максимальной свободой для инвесторов из дружественных юрисдикций, при этом рефинансирование замороженных недружественных средств также будет дополнительным фактором поддержки рынка.