Резюме

- Несмотря на волатильный год, российский страховой рынок выстоял и удержался на отметке 1,8 млрд рублей страховых премий.

- Наибольшую поддержку рынок получил от ОСАГО с рекордным за шесть лет приростом в 21%.

- Лидером падения среди крупнейших сегментов стало страхование от НС и болезней (-21%), которое не успело восстановиться после сильной просадки в 1-м полугодии.

- Оперативное переключение компаний с продаж полисов ИСЖ на НСЖ поддержало сегмент страхования жизни и не позволило ему упасть сильнее – сокращение составило 2,5%.

- ОСАГО, страхование от НС и болезней, а также страхование жизни станут драйверами роста страхового рынка в 2023 году.

- По прогнозу агентства «Эксперт РА», российский страховой рынок соберет порядка 1,96 трлн рублей, темпы прироста премий составят 7–9%.

По итогам 2022 года российскому страховому рынку удалось удержать отметку 1,8 трлн рублей страховых премий. Совокупный объем премий даже незначительно увеличился – на 0,5% в относительном выражении, что эквивалентно 8 млрд рублей прироста в абсолютном выражении, сравнительно с 2021 годом. Рынок non-life-страхования за прошедший год прибавил 1,7% премии и достиг 1,3 трлн рублей. Ключевыми факторами, определявшими динамику страхового рынка в 2022 году, стали экономическая нестабильность, обширные санкционные ограничения, волатильность на фондовом и валютном рынках. Динамика страхового рынка носила неравномерный характер на протяжении 2022 года: в то время как в 1-м полугодии преобладали негативные тенденции и наблюдалось сокращение премий по большинству видов, в 2-м полугодии сегменты начали постепенно восстанавливаться на фоне адаптации к новым экономическим условиям и возвращения ключевой ставки к приемлемым уровням.

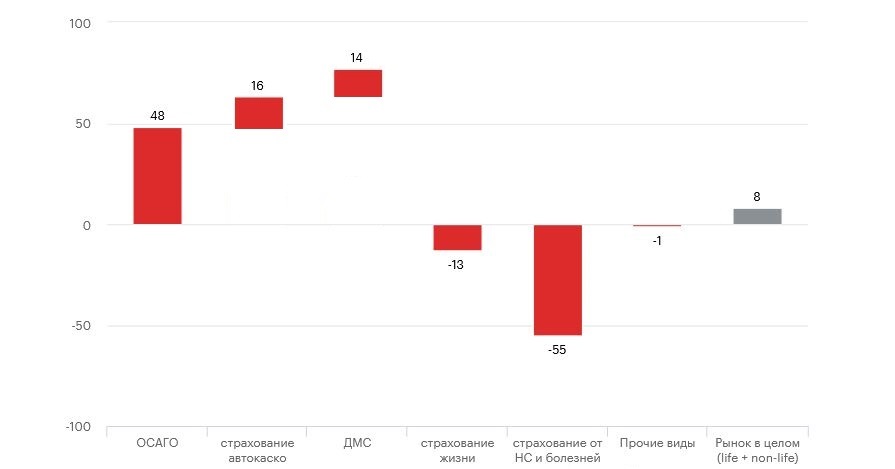

Динамика премий в различных сегментах была разнонаправленной. Наибольшую поддержку рынку оказало ОСАГО, темпы прироста премий по которому стали максимальными за последние шесть лет: +21,1% за 2022 год относительно 2021-го. В абсолютном выражении сегмент прибавил 48 млрд рублей страховой премии, чему в значительной степени способствовало расширение тарифного коридора, произошедшее в сентябре 2022 года. Такие сегменты, как страхование автокаско (7,6%, или 16 млрд рублей) и ДМС (6,9%, или 14 млрд рублей) также внесли положительный вклад в прирост страхового рынка. Основными факторами роста премий в этих сегментах стали увеличение стоимости страхования на фоне высоких показателей инфляции, а также повышение стоимости ремонта и запасных частей, в т. ч. в результате дефицита комплектующих. В наибольшей степени негативному влиянию турбулентного года подверглось страхование от НС и болезней. В результате снижения объемов кредитования сегмент потерял 55 млрд рублей страховой премии относительно 2021 года, сократившись более чем на 20%. Отрицательная динамика премий также наблюдалась по страхованию жизни (-2,5%, или -13 млрд рублей) вследствие падения кредитного страхования жизни и ИСЖ. Более значительное снижение премий по страхованию жизни было скомпенсировано путем целенаправленной переориентации компаний продаж с ИСЖ на продукты НСЖ.

График 2. Прирост взносов в абсолютном выражении за 2022 год по отдельным видам страхования

Источник: «Эксперт РА» по данным Банка России

Таблица 1. Динамика взносов по крупнейшим видам страхования

| Вид страхования | Взносы, млрд рублей | Темпы прироста взносов, 2022 г./2021 г., % | Абсолютный прирост, млрд рублей | |

| 2022 г. | 2021 г. | |||

| Страхование жизни | 511 | 524 | -2,5 | -13 |

| ОСАГО | 273 | 226 | 21,1 | 48 |

| Страхование автокаско | 223 | 207 | 7,6 | 16 |

| ДМС | 214 | 200 | 6,9 | 14 |

| Страхование от НС и болезней | 207 | 262 | -20,9 | -55 |

| Страхование прочего имущества юридических лиц | 129 | 120 | 7,0 | 8 |

| Страхование прочего имущества граждан | 84 | 82 | 3,0 | 2 |

| Страхование гражданской ответственности | 43 | 45 | -4,0 | -2 |

| Страхование финансовых рисков | 32 | 39 | -19,3 | -8 |

| Страхование грузов | 30 | 24 | 22,3 | 5 |

| ОГЛС | 17 | 17 | 2,6 | 0 |

| Страхование предпринимательских рисков | 17 | 22 | -23,0 | -5 |

| Страхование средств воздушного транспорта | 12 | 14 | -12,1 | -2 |

| Сельскохозяйственное страхование | 11 | 9 | 23,1 | 2 |

| Страхование средств водного транспорта | 8 | 7 | 10,7 | 1 |

| Прочие виды | 5 | 10 | -45,5 | -4 |

| Рынок в целом (life + non-life) | 1 817 | 1 808 | 0,5 | 8 |

| Non-life-страхование | 1 305 | 1 284 | 1,7 | 22 |

Источник: «Эксперт РА» по данным Банка России

Половина страховых премий по итогам 2022 года приходится на топ-5 страховщиков. Состав пятерки лидеров по премиям не изменился, местами поменялись СПАО «Ингосстрах», поднявшееся за год с 4-й на 3-ю строчку, и АО «АльфаСтрахование», опустившееся соответственно с 3-й на 4-ю позицию. Из состава топ-10 выбыло ООО СК «Ренессанс Жизнь», уступив 10-е место ПАО «Группа Ренессанс Страхование». Топ-20 покинуло ООО СК «Альянс Жизнь», опустившись с 19-й строчки рэнкинга на 23-ю, с 22-го места на 20-е поднялось ООО «РСХБ-Страхование жизни». Таким образом, общее число страховщиков жизни в топ-5 (один страховщик жизни) и в топ-20 (семь страховщиков жизни) по премиям по итогам 2022 года по сравнению с 2021-м осталось неизменным, в топ-10 – снизилось на одну компанию, до трех. Лидерами по премиям по страхованию иному, чем страхование жизни по итогам 2022 года стали АО «СОГАЗ», СПАО «Ингосстрах» и АО «АльфаСтрахование». В топ-3 по премиям по страхованию жизни по итогам 2022 года вошли ООО СК «Сбербанк страхование жизни», ООО «АльфаСтрахование – Жизнь» и ООО «СК СОГАЗ-ЖИЗНЬ».

Таблица 2. Топ-20 страховщиков по объему страховых премий за 2022 год

Источник: «Эксперт РА» по данным Банка России

Согласно прогнозу агентства «Эксперт РА», российский страховой рынок по итогам 2023 года соберет порядка 1,96 трлн рублей. Динамика рынка будет носить умеренный характер, темпы прироста премий составят 7–9%. Взносы по non-life-страхованию достигнут 1,4 трлн рублей (+7–8%), по страхованию жизни – 560 млрд рублей (+9–11%). Прежде всего динамику рынка будут определять скорость адаптации и восстановления российской экономики, умеренно повышенные уровни инфляции и ключевой ставки, а также потребительское поведение граждан. Уровень неопределенности все еще остается высоким, существенные отклонения от прогноза возможны в случае возникновения новых внезапных экономических шоков.

Драйверами страхового рынка в 2023 году станут страхование от несчастных случаев и болезней, страхование жизни и ОСАГО. С одной стороны, поддержку сегментам окажет снижение в 2-м полугодии 2022 года ключевой ставки, что будет способствовать возвращению инвестиционного интереса клиентов к продуктам НСЖ и ИСЖ, а также восстановлению страхования жизни и страхования от несчастных случаев и болезней, которые связаны с кредитованием. С другой стороны, этот эффект будет оказывать влияние только в 1-м полугодии 2023 года, когда ставка будет находиться на значительно более низком уровне, чем в 1-м полугодии 2022-го. Уже в 2-м полугодии 2023 года эффект от снижения ключевой ставки при ее сохранении на умеренно повышенном уровне будет нивелирован. Кредитное страхование жизни продолжит восстанавливаться сдержанными темпами – 10–15%, страхование от несчастных случаев и болезней вырастет на 13–14%. Отрицательная динамика ИСЖ в 2022 году была обусловлена снижением доступности широкого ряда активов для инвестирования, что вынудило компании оперативно переориентироваться на продажи продуктов НСЖ взамен ИСЖ. Страховщики за это время адаптировались к возникшим ограничениям и уже начали предлагать своим клиентам новые альтернативные стратегии по полисам ИСЖ, в т. ч. ориентированные на восточные рынки и валюты. Поэтому мы ожидаем прекращения падения взносов по ИСЖ в 2023 году и возвращения НСЖ к более характерной для него умеренной динамике премий (порядка 15%). Поддержку ОСАГО окажет расширение тарифного коридора, состоявшееся в сентябре 2022 года, часть эффекта от которого придется на 2023-й: темпы прироста взносов в сегменте составят 11–13%.

Среди крупнейших видов в аутсайдерах окажется страхование автокаско с приростом 2–3%. Такая динамика премий по страхованию автокаско будет обусловлена снижением спроса на подорожавшее страхование и увеличением продаж более доступных полисов с усеченным набором рисков и франшизой, а также только частичным восстановлением продаж новых автомобилей. Слабая положительная динамика ДМС (3–4%) будет обеспечиваться инфляционным ростом цен на медицинские товары и услуги, в то же время сдерживать развитие сегмента будут снижение спроса на ДМС со стороны физических и юридических лиц, покупка клиентами более дешевых полисов. Динамика премий в сегменте страхования прочего имущества граждан будет носить умеренный восстановительный характер (6–7%). В страховании прочего имущества юридических лиц будет наблюдаться обусловленный инфляцией рост на уровне 5–6%.

Таблица 3. Прогноз динамики страхового рынка и отдельных его сегментов

| Вид страхования | Взносы, 2022 г., млн рублей | Взносы, 2023 г., млн рублей, прогноз | Темпы прироста взносов, 2023 г./2022 г., %, прогноз |

| Страхование жизни | 511 299 | 560 000 | 9–11 |

| Страхование от НС и болезней | 207 182 | 235 000 | 13–14 |

| ДМС | 213 702 | 221 000 | 3–4 |

| Страхование автокаско | 222 845 | 228 000 | 2–3 |

| Страхование прочего имущества ЮЛ | 128 642 | 136 000 | 5–6 |

| Страхование прочего имущества ФЛ | 84 252 | 90 000 | 6–7 |

| ОСАГО | 273 103 | 306 000 | 11–13 |

| Прочие виды | 175 722 | 185 000 | 5–6 |

| Non-life-страхование | 1 305 448 | 1 400 000 | 7–8 |

| Итого (life + non-life) | 1 816 748 | 1 960 000 | 7–9 |

Источник: «Эксперт РА»

Методология

В основе оценки детальной структуры и динамики российского страхового рынка лежит официальная статистика Банка России за период с 2015 по 2022 год. Прогноз основан на базовом сценарии макроэкономического прогноза АО «Эксперт РА», а также на данных рейтингуемых агентством страховых компаний. Прогнозы даны в номинальном выражении без учета инфляции.