- Розничное страхование: судебный фактор

- Банкострахование: в пользу банков

- Корпоративный сегмент: рынок для своих

- Рентабельность: у опасной черты

2013 год оказался для страховщиков самым сложным, как с точки зрения рентабельности, так и с точки зрения перспектив развития. Проблемы появились и усилились сразу по всем сегментам бизнеса.

Таблица 1. Проблемы и угрозы в разбивке на сегменты бизнеса страховых компаний

| Сегмент бизнеса | Проблемы 2013 года | Угрозы 2014–2015 годов |

| Страховая розница | Рост судебных расходов и выплат по нестраховым случаям | Повышение лимитов в ОСАГО без корректировки тарифов |

| Банкострахование | Рост доли кэптивных страховщиков, крайне высокая доля КВ | Замедление темпов роста розничного кредитования |

| Корпоративный сегмент | Демпинг и рост доли компаний, обладающих административным ресурсом | Стагнация экономики, сворачивание крупных строительных проектов, снижение тарифов в ОСОПО |

Источник: «Эксперт РА»

Александр Григорьев, генеральный директор ОСАО «Ингосстрах»:

– Страховой рынок находится в системном кризисе. Мы опускаемся все ниже и ниже. Когда мы упадем, будет поздно. При этом все молчат.

Мне кажется, что понимание кризисной ситуации поможет выработать правильные подходы как участникам рынка, так и регулирующим органам.

Арташес Сивков, заместитель председателя правления, заместитель генерального директора, коммерческий директор ОАО СК «Альянс»:

– Мы наблюдаем ухудшение ситуации в некоторых значимых сегментах рынка, прежде всего в автостраховании. Изменение судебной практики и рост количества юристов, специализирующихся на судах против страховых компаний, – закономерное последствие некорректного поведения группы страховщиков на протяжении достаточно длительного времени. Однако масштабы сложившейся ситуации явно чрезмерны. Если в ближайшее время ничего не изменится, основные системообразующие страховщики будут вынуждены существенно скорректировать тарифную политику.

Светлана Шеховцова, генеральный директор СПК «Юнити Ре»:

–2013 год оказался очень даже неплохим в плане подписанных премий, а вот в части убытков он действительно будет худшим за последние несколько лет. Но в этом плане мы подходим к ситуации вполне реалистично и связываем ее с циклом, с пиком убыточности, который в перестраховании происходит примерно раз в 10 лет.

Розничное страхование: судебный фактор

Распространение на страхование закона «О защите прав потребителей», а также принятие страховых постановлений Пленума Верховного Суда привели к прямому росту расходов страховщиков (судебные издержки, дополнительные выплаты по суду) и косвенно стимулировали рост средней страховой выплаты.

Одновременно на росте выплат в автостраховании сказался рост стоимости услуг автосервисов.

В результате средняя выплата по ОСАГО за III квартал 2013 года выросла до 30,5 тысяч рублей, увеличившись по сравнению со II кварталом 2013 года на 7,5%.

Кроме того, некоторые судебные расходы лишь частично отражаются в выплатах. По оценкам «Эксперта РА», убыточность ОСАГО с учетом выплат по суду, судебных издержек и штрафов по итогам 1 полугодия 2013 года достигла 72%.

При этом число регионов, где уровень выплат по ОСАГО превысил 77%, выросло с двух по итогам 1 полугодия 2012 года до восьми за 1 полугодие 2013 года. Именно в этих регионах лидеры рынка стараются снижать свою рыночную долю, а автовладельцы испытывают сложности с заключением договоров страхования.

Таблица 2. Динамика уровня выплат и концентрации рынка ОСАГО в отдельных субъектах РФ

| Субъект РФ | Уровень выплат, % | Прирост уровня выплат 1 пол. 2013 / 1 пол. 2012, п. п. | Доля топ-3 лидеров рынка, % | Динамика доли топ-3, 1 пол. 2013 / 1 пол. 2012, п. п. | ||

| 1 пол. 2012 | 1 пол. 2013 | 1 пол. 2012 | 1 пол. 2013 | |||

| Камчатский край | 77 | 97 | 20 | 85 | 69 | -16 |

| Амурская область | 55 | 94 | 38 | 67 | 57 | -10 |

| Ивановская область | 56 | 88 | 32 | 76 | 73 | -3 |

| Мурманская область | 78 | 85 | 7 | 60 | 58 | -2 |

| Ульяновская область | 86 | 84 | -2 | 66 | 61 | -5 |

| Республика Мордовия | 73 | 79 | 5 | 74 | 74 | 0 |

| Республика Адыгея | 61 | 77 | 16 | 60 | 57 | -2 |

| Пензенская область | 70 | 77 | 7 | 66 | 56 | -10 |

| Ярославская область | 61 | 73 | 12 | 64 | 58 | -6 |

| Челябинская область | 58 | 72 | 15 | 53 | 47 | -6 |

| Волгоградская область | 58 | 72 | 14 | 63 | 53 | -10 |

| Чувашская Республика – Чувашия | 59 | 71 | 12 | 65 | 59 | -6 |

| Республика Бурятия | 49 | 71 | 22 | 84 | 77 | -8 |

Источник: «Эксперт РА» по данным ФСФР, СБРФР

Максим Шепелев, руководитель финансового блока, исполнительный вице-президент ОАО «СГ МСК»:

– Компании, не дожидаясь решений законодателей, принимают меры по ограничению продаж ОСАГО, какие-то компании вовсе выходят из убыточных регионов. На это нельзя не реагировать государству. И, к сожалению, скорее поздно, чем рано, но придется либо поднимать тарифы, либо вводить франшизу на полис. За это время ряд компаний, которые занимаются преимущественно ОСАГО, могут уйти с рынка, по обязательствам некоторых компаний придется рассчитываться страховщикам из фондов РСА.

Наибольший разрыв между средней премией и средней выплатой по страхованию автокаско пришелся на 2 полугодие 2012 года. После чего компании немного повысили тарифы по автокаско с учетом новой судебной действительности. Еще больший рост тарифов сдерживается усилением конкуренции в условиях падения продаж новых автомобилей и замедления роста взносов.

Максим Шепелев, руководитель финансового блока, исполнительный вице-президент ОАО «СГ МСК»:

– Убыточность растет по всему сегменту моторного страхования не только из-за инфляционных факторов в структуре затрат, но и за счет роста выплат страхового возмещения по судам. Выплаты по данному каналу значительно выросли во 2 полугодии 2012 года, и на протяжении текущего года динамика только увеличивается. Причем это касается не отдельных компаний, а практически равномерно оказывает давление на экономику всех страховщиков. И не всегда рост убыточности можно будет компенсировать более маржинальным бизнесом по другим видам.

В ближайшее время решится вопрос с повышением лимитов в ОСАГО. В случае если этот шаг не будет сопровождаться адекватным увеличением тарифов, то убыточность ОСАГО уже в первый год действия новых лимитов превысит 100%.

Кроме того, введение новых лимитов в ОСАГО приведет к резкому сокращению сегмента ДСАГО, что также негативно скажется на финансовом результате автостраховщиков.

Убыточность страхования автокаско во многом будет зависеть от корректировок тарифов и числа демпингующих компаний на этом рынке.

Банкострахование: в пользу банков

Сегмент банкострахования является одним из самых быстрорастущих сегментов на российском страховом рынке. Тем не менее и здесь есть проблемы.

Во-первых, это крайне высокая доля комиссий банкам. По официальной статистике их размер почти в два раза превышает средний уровень КВ по всем каналам продаж (46% против 24% за 1 полугодие 2013 года). То есть как минимум почти половина взносов уходит в качестве комиссии банкам.

Во-вторых, на рынке заметно усиливают свои позиции кэптивные компании. По прогнозам «Эксперта РА», рыночная доля компаний, связанных с банками, по итогам 2013 года достигнет 50%. То есть для универсальных страховщиков рынок сужается.

В 2013 году открытый рынок банкострахования покажет отрицательные темпы прироста взносов.

Кирилл Бровкович, генеральный директор ЗАО СК «Транснефть»:

– Зависимость от розничного кредитования – прямое следствие того, что страховщики мало работают с конечным розничным клиентом. Они сосредоточились на взаимодействии с каналом продаж, или, если сказать жестче, просто капитулировали перед банковским каналом продаж. В цене страховой услуги, продаваемой банками, 80% составляет комиссия. Страховщикам надо думать, как защитить нетто-ставку, а не сокрушаться о возможном снижении брутто-объемов.

В 2014–2015 годах замедление роста розничного кредитования негативно скажется и на динамике рынка банкострахования.

Корпоративный сегмент: рынок для своих

Страхование юридических лиц долго оставалось «источником финансирования» проблем со страховой розницей. Однако в 2013 году в связи с ростом конкуренции произошло снижение ставок в корпоративном сегменте. Кроме того, на рынке отмечается усиление позиций компаний, обладающих административном ресурсом.

Динамика взносов в корпоративном сегменте напрямую зависит от динамики ВВП, темпы роста которого в 2014–2016 годах в номинальном выражении не превысят 10% (прогноз Минэкономразвития РФ).

Еще один фактор, определяющий развитие рынка корпоративного страхования, – это изменение законодательной базы по обязательным видам – ОСОПО и ОСГОП. В октябре 2013 года Минэкономразвития предложило снизить тарифы в ОСОПО в 2-29 раз в зависимости от типа опасных объектов. В результате взносы по ОСОПО могут сократиться в три раза.

Треть опрошенных на конференции «Эксперта РА» «Страхование особо опасных объектов» считают, что снижение тарифов в ОСОПО приведет к вытеснению с рынка надежных компаний и резкому снижению качества страхового покрытия.

С учетом замедления роста экономики и объемов розничного кредитования темпы прироста взносов в 2014 году также снизятся и составят порядка 10%. При этом суммарная величина взносов достигнет 1 трлн рублей. Базовый прогноз «Эксперта РА» не учитывает возможность корректировки тарифов в ОСАГО, банковского кризиса и отрицательной динамики ВВП.

Надежда Мартьянова, генеральный директор СК «МАКС»:

–Планируя деятельность компании на следующий год, мы всегда стараемся исходить из самого осторожного прогноза. На 2014 год мы, в принципе, прогнозируем рост рынка не более 10%, причем не стали бы выделять виды, которые на фоне остальных ждал бы активный рост, поскольку таких, скорее всего, не будет. Страховой рынок, в своей добровольной розничной части очень сильно привязанный к различным видам кредитования – автокредиты, ипотека, кредиты малому и среднему бизнесу, ждут непростые времена. Соответственно, если кредитный рынок будет каким-либо образом «охлаждаться», то кризисные явления обязательно коснутся страховщиков. Ну и, конечно, по-прежнему остро стоит вопрос о судьбе ОСАГО.

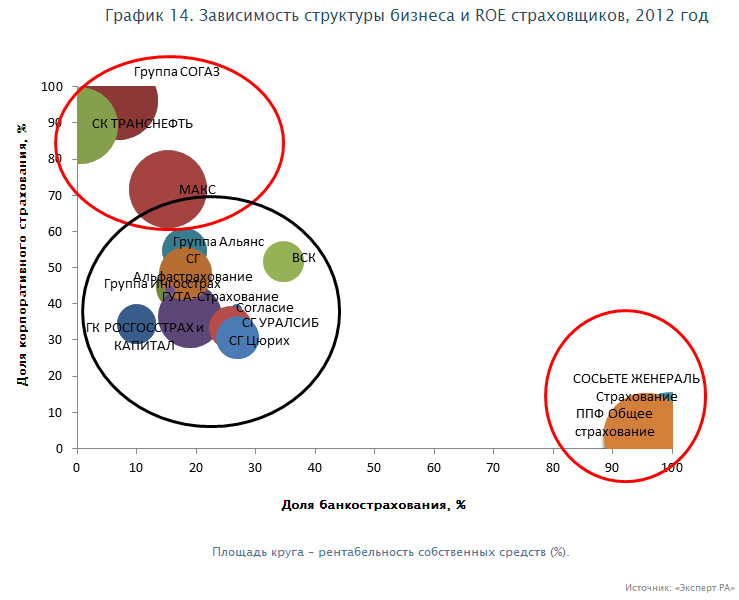

Рентабельность: у опасной черты

Таким образом, в 2013 году доходность снизилась сразу по всем трем ключевым сегментам российского страхового рынка. В результате усредненный показатель рентабельности собственных средств российских страховщиков опустился до минимального за последние пять лет уровня (4,3%, по данным за 1 полугодие 2013 года).

При этом прибыль концентрируется у компаний, обладающих административным ресурсом, и у компаний, связанных с банками.

Из выборки «Эксперта РА» (по данным 96 компаний) на долю топ-5 компаний по величине балансовой прибыли в 1 полугодии 2013 года приходилось 73% от совокупной прибыли. В 1 полугодии 2011-го и 2012 годов аналогичные показатели были равны 66 и 69% соответственно. В то же время доля топ-5 лидеров рынка по взносам среди этих же компаний сохранилась на уровне 50–51%.

В результате рынок все более дифференцируется, значительное число рыночных средних и небольших компаний испытывает серьезные проблемы с рентабельностью.

При этом продолжается тенденция сокращения числа страховщиков, работающих на российском страховом рынке.

Сергей Рябцов, член совета директоров ООО «Группы Ренессанс страхование»:

–Тенденции, которые мы сейчас отмечаем, приведут к изменению расклада сил на рынке. В дальнейшем, на наш взгляд, неизбежен процесс консолидации. В части случаев консолидация будет происходить добровольно, то есть компании станут договариваться об объединении с целью сокращения издержек, экономии от масштаба, привлечения капитала. Компании будут более крупными и маржинальными. Другие случаи консолидации будут простимулированы, в частности, регулятором посредством санации. Для того чтобы выжить, необходимо будет вступать в партнерские отношения, передавать или объединять бизнес. Конечно, количество игроков значительно снизится. Но дело не в их количестве, а в качестве.

Дальнейшую динамику рентабельности собственных средств страховщиков будут определять решения по тарифам по обязательным видам страхования.

Рентабельность собственных средств может упасть до 2–3% в 2014 году в случае повышения лимитов в ОСАГО без корректировки тарифов, снижения тарифов в ОСОПО, а также усиления конкуренции и демпинга на страховом рынке. При этом число убыточных компаний может превысить 30% (11% в 2012 году).

Оптимистичный прогноз предполагает рост ROE до уровня инфляции в случае сохранения баланса по лимитам и тарифам в обязательных видах страхования, а также с учетом роста тарифов по страхованию автокаско.

Михаил Манчурак, генеральный директор БИН Страхование:

– Рыночная среда, по большому счету, не дает возможности существенно изменить показатели рентабельности. На горизонте двух лет скорее стоит прогнозировать дальнейшее снижение этих показателей, так как страховому рынку предстоит адаптироваться к ряду факторов, которые с высокой степенью вероятности негативно скажутся на показателях РВД практически всех игроков рынка. Кроме того, заявленные изменения в части ужесточения надзорного контроля приведут к тому, что рынок получит более объективную картину действительности, а она, по мнению большинства экспертов, существенно более пессимистична.