Содержание

- Основные тезисы исследования

- Физлица на бирже в России: взрывной рост

- Структура вложений розничных инвесторов: доля акций растёт

- Биржевая география: инвестирует только Москва?

- Портрет индивидуального инвестора

- «Не мы одни»: розничный сегмент растет и за рубежом

- Факторы роста числа индивидуальных инвесторов

- Резюме

В России наблюдается бум розничных инвестиций. Доля населения, участвующего в операциях на фондовом рынке и владеющего ценными бумагами, неуклонно растет. Это стало следствием уникального сочетания многих факторов: мягкой денежно-кредитной политики Банка России, на протяжении почти двух лет поддерживающего курс на снижение ключевой ставки; роста финансовой грамотности населения; шквальной цифровизации рынка, способствующей повышению его доступности для широких слоев населения и т.д. В этом наш опыт не уникален – рост числа индивидуальных инвесторов на фондовом рынке является общемировым трендом последних лет. Продолжится ли эта тенденция, являясь частью глобальных рыночных процессов, в нашей стране? Или же сойдет на нет из-за изменившихся макроэкономических условий в России (резкий рост инфляции, курс регулятора на его сдерживание, приводящий к росту банковских ставок, снижение доходов населения)?

Основные тезисы исследования:

- Количество физических лиц, инвестирующих средства на бирже, в России все еще невелико по сравнению с другими странами, однако в последние годы наблюдается активный рост этого показателя.

- Индивидуальных инвесторов больше в богатых регионах – Москве, Санкт-Петербурге, Татарстане. Регионы с наименьшим количеством инвесторов-частников – республики Кавказа, Крым, Севастополь.

- Среди российских индивидуальных инвесторов выделяют несколько групп в зависимости от уровня знаний, дохода, источников информации. Средний розничный инвестор в России – это мужчина средних лет с небольшого размера портфелем. Наиболее популярные мотивы инвестирования – желание сохранить или приумножить средства, иногда – «развлечься».

- В развитых странах физические лица активно участвуют в деятельности на фондовом рынке. Так, в США ценными бумагами владеет более половины населения, в Японии – немногим менее половины, в Великобритании – около трети населения. В развивающихся странах доля участия розничных инвесторов невысока, но наблюдается стремительный рост числа физлиц на фондовом рынке.

- Среди основных причин увеличения доли розничных инвесторов на фондовом рынке – длительный период низких ставок по депозитам, а также облегчение доступа к этому рынку за счет цифровизации.

- Скорее всего, к прежнему низкому уровню присутствия населения на фондовом рынке мы уже не вернемся: тренд на увеличение числа индивидуальных инвесторов продолжится, как и в других развивающихся экономиках.

Физлица на бирже в России: взрывной рост

Инвестирование на фондовом рынке – не самая распространенная практика среди россиян. Согласно результатам опроса, выполненного ФОМом в январе 2020г., только 1% опрошенных имели опыт пользования инвестиционными услугами и продуктами – брокерскими счетами и ИИС, ПИФами, инвестиционным страхованием жизни и т. д. Еще 2% указали, что хотели бы ими воспользоваться. При этом опыт кредитования имели около 20%, а вклады в банках – 16% респондентов.

Длительное время в России практически не было инструментов стимулирования рынка розничных инвестиций. После появления в 2015 г. индивидуальных инвестиционных счетов (ИИС), которые предполагают ряд налоговых льгот для их владельцев, частные лица активно стали включаться в работу рынка ценных бумаг. Число клиентов-физических лиц на брокерском обслуживании за 2017–2021 гг. увеличилось в 11 раз, и темпы прироста продолжают увеличиваться. Число физлиц на депозитарном обслуживании выросло за аналогичный период в 9 раз. Объем ценных бумаг на хранении у депозитариев вырос с 47,6 трлн. руб. в I кв. 2017г. до 89,4 трлн. руб. в II кв 2021г., в 1,9 раза. Растет и количество клиентов на доверительном управлении: с начала 2017 года до II кв. 2021 года их число увеличилось в 15 раз (с 39,1 тыс. до 603,3 тыс.).

Доля действующих инвесторов в экономически активном населении страны в конце II квартала 2021 года составила 17%, однако при этом около двух третей всех инвесторов не имеют средств на счетах, а еще 19% имеют менее 10 тыс. рублей. Однако число клиентов, совершающих хотя бы одну сделку в квартал («активных клиентов» согласно методологии ЦБ) растёт: с начала пандемии количество таких инвесторов выросло в 4,5 раза (общее число клиентов за тот же период выросло в 3,5 раза).

Большой объем пустых и неактивных счетов, а также высокий темп прироста этого объема может объясняться многими причинами. Если речь идёт о нефондируемых (пустых) счетах, то часто это следствие автоматического или полуавтоматического их открытия: обычно это происходит при открытии счёта в банке или при получении иных банковских услуг. Иногда клиенты открывают счета из любопытства, не планируя инвестирования как такового.

Часть таких счетов впоследствии фондируется. Иногда ИИС открывают чуть заранее в расчёте на получение налогового вычета: для получения этой льготы необходимо держать счёт открытым 3 года, поэтому инвесторы выдерживают паузу между открытием и фондированием счёта, чтобы сократить период, в который с ИИС нельзя выводить средства. Низкая доля активных счетов во многом может объясняться и пассивной стратегией инвестирования, свойственной начинающим инвесторам: они покупают ценные бумаги при открытии счета и держат их долгое время, не совершая других операций.

С 2017 года количество ИИС выросло в 19 раз, на II квартал 2021 года открыто более 3,5 млн индивидуальных инвестиционных счетов, но при этом рост числа ИИС замедляется. Доля зафондированных счетов ИИС ниже, чем для всех брокерских счетов – 27% (против трети для всех брокерских счетов). Активность по таким счетам также невысока, что нормально для ИИС, но она падает: в июле 2021 года около 18% счетов были активными, тогда как в 2016-2017 гг. доля составляла около 30%.

С начала пандемии рост популярности ИИС начинает замедляться: с начала 2020 года их доля среди всех брокерских счетов падала, темп прироста объема средств на ИИС сокращался.

Структура вложений розничных инвесторов: доля акций растёт

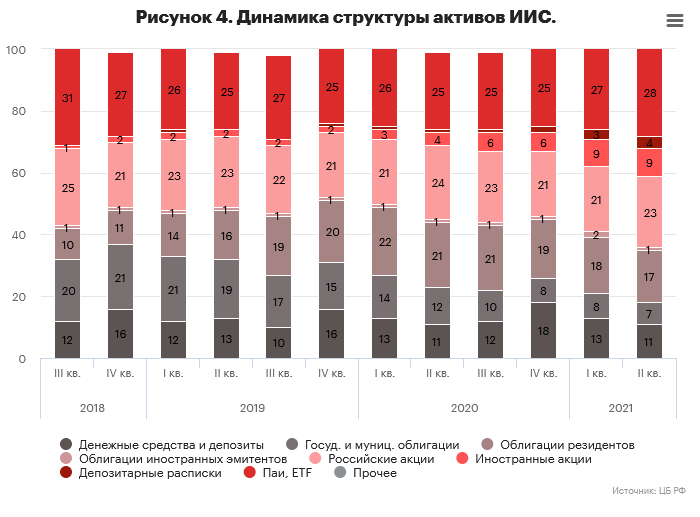

Наиболее популярные активы среди индивидуальных инвесторов, использующих ИИС, – паи ПИФов и ETF (в первую очередь - за счет паев на ИИС в доверительном управлении), акции, корпоративные облигации. Эти категории суммарно составляют около 75% всех активов на ИИС.

- Доля паев и ETF в структуре составляет около 25% и постепенно снижается, но в стоимостном выражении происходит постоянный рост (за 2018–2021 гг. объем вырос более чем в 5 раз, во II кв. 2021г. их стоимость составила 126 млрд руб.).

- Доля российских акций на ИИС составляет около 30%, с начала пандемии доля растет. При этом к концу 2020 года существенно выросла доля акций нерезидентов – с примерно 1% до 6,4%. Однако во II квартале 2021 году индивидуальные инвесторы вернулись к приобретению бумаг российских резидентов на фоне укрепления курса рубля.

- Доля корпоративных облигаций на ИИС – около 20%, при этом государственные и муниципальные бумаги занимают только 8% портфелей индивидуальных инвесторов, хотя еще в начале 2019 года доля таких бумаг на ИИС составляла примерно 20%.

Средние размеры брокерского ИИС и ИИС ДУ снижались на протяжении 2018-2020г.г. Предположительно новые розничные инвесторы в качестве первой «пробы пера» размещают небольшие суммы, это и вызывает снижение средних размеров ИИС. При этом средний размер вклада по всей банковской системе, как и общий объем привлеченных кредитными организациями средств физических лиц, постепенно растет. Средний размер вклада меньше среднего размера ИИС в ДУ, но больше среднего размера брокерского ИИС.

Биржевая география: инвестирует только Москва?

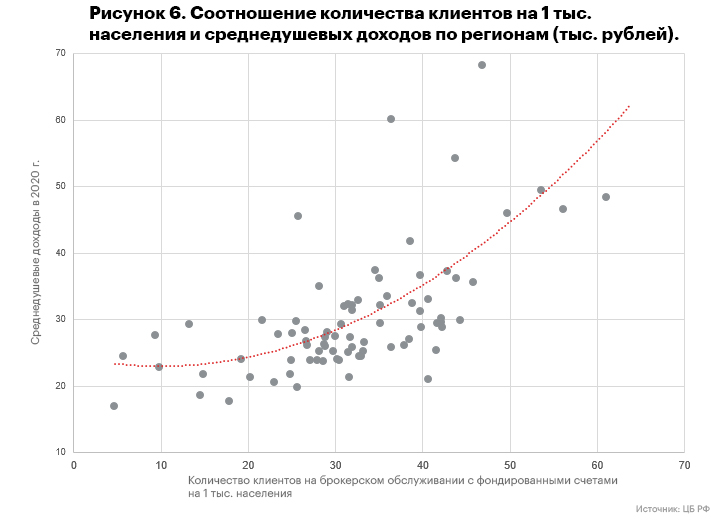

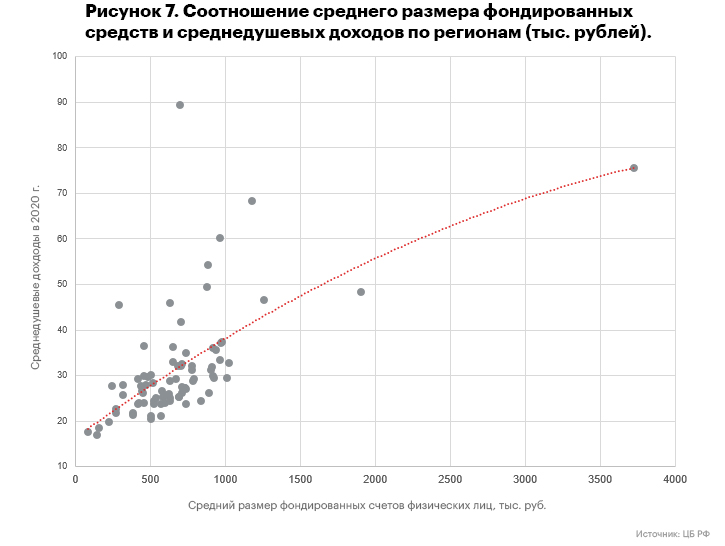

По регионам России распределение числа клиентов-физических лиц крайне неоднородно. По количеству клиентов - физических лиц на брокерском обслуживании на 1 тыс. населения можно выделить группу регионов-лидеров: Иркутская область, Самарская область, Республика Татарстан и Удмуртская Республика, Магаданская область, Республика Башкортостан, Мурманская область, Московская область, Республика Коми, Пермский край, Санкт-Петербург, Москва, Тюменская область. В этих регионах на 1 тыс. населения приходится от 112 до 133 инвесторов-физических лиц. Самые низкие значения данного показателя приходятся на республики Кавказа. По величине среднего размера фондированных счетов физических лиц на брокерском обслуживании дифференциация иная. С очень большим отрывом лидирует Москва, где средняя сумма на брокерском счету составляет 3,7 млн руб., что в 2 раза больше, чем у ближайшего «конкурента» - Санкт-Петербурга, и в 44 раза больше, чем у региона с минимальным значением – Республики Тыва (там средний размер средств на счете составляет 86 тыс. рублей). Более 1 млн рублей в среднем на брокерском счету держат в Самарской, Белгородской, Магаданской и Московской областях. При этом более высокий уровень проникновения брокерского обслуживания не всегда обеспечивает более высокое значение среднего размера фондированных счетов – большое значение имеют также уровень среднедушевых доходов, уровень безработицы в регионе и другие показатели.

Портрет индивидуального инвестора

Индивидуальные инвесторы значительно отличаются по поведенческим характеристикам не только от других участников фондового рынка, но и друг от друга. На паттернах поведения сказываются как социально-демографические факторы, так и личные особенности инвестора.

Так, в исследовании Борама Ли, Леонарда Розенталя, Криса Вельта и Марии Меркуловой1 показано, что ожидания доходности на фондовом рынке, в зависимости от которых инвесторы принимают решения, у физических лиц неоднородны. В значительной степени эти ожидания зависят от уровня неприятия риска, а также от демографических, финансовых и поведенческих факторов, уровня финансовой грамотности лица и его погружённости в биржевые процессы. Ожидания доходности ценных бумаг у неопытных инвесторов основываются на простых спекуляциях, отражающих некачественную информацию, её асимметрию и отсутствие уверенности.

Другие2,3 исследования показывают, что ожидания от фондового рынка коррелируют с субъективным переживанием экономических колебаний, набором информации, сформированным на основе предыдущих ожиданий, и различиями в уровнях когнитивных способностей - инвесторы с более высоким IQ в большей степени инвестируют в акции вне зависимости от их уровня дохода, возраста и других демографических характеристик4.

Кроме того, исследователи обнаружили значительное положительное влияние ожиданий инвесторов на фондовом рынке на долю рискованных активов в их финансовых портфелях. Однако фактор неприятия риска имеет значение только при первичном входе на рынок, не влияя на состав инвестиционного портфеля физлица.

В работе Раджеша Мишры5, основанной на общенациональном исследовании домохозяйств Индии, было установлено, что готовность к риску, высокая финансовая грамотность и инвестиционная осведомленность обладают существенной положительной корреляцией с принятием грамотных инвестиционных решений на фондовом рынке. Результаты также указывают на значительную разницу между ответившими домохозяйствами в зависимости от возраста, образования, уровня сбережений, уровня задолженности и уровня дохода. В то же время не обнаружено существенных различий в уровне участия на фондовом рынке в зависимости от пола, профессиональной принадлежности и семейного положения.

Попытки описания потенциальных и реальных инвесторов регулярно предпринимаются и ведущими социологическими центрами (ФОМ, Левада-Центр*, НАФИ), и брокерскими компаниями, и самим регулятором. Мы проанализировали ряд таких исследований и сделали следующие выводы:

- Инвесторами преимущественно становятся мужчины, но женщины все чаще включаются в эту практику в последние несколько лет.

- Чаще инвестированием занимаются люди среднего возраста, но за последние два года наметилась тенденция омоложения инвесторов.

- Большинство инвесторов размещают небольшие суммы (до 10 тыс. рублей), но с ростом опыта инвестирования растет и размер портфеля.

- При принятии решения о первоначальном инвестировании ключевыми мотивами выступает желание получить доход и сохранить имеющиеся средства. Для инвесторов с небольшим опытом мотивом может быть развлечение/хобби.

При выборе ценных бумаг как объекта инвестирования в первую очередь обращают внимание на стабильность деятельности эмитента этих бумаг и его способность генерировать доход, а уже потом на сферу/сектор экономики, рекомендации брокеров/советников и страну происхождения компании-эмитента.

По результатам исследования, выполненного Левада-Центром*6, треть россиян имеет сбережения. Этот уровень установился в 2010 г. и сохраняется до настоящего момента без резких колебаний (апрель 2019г. – 35%, в августе 2021г. - 32 %). Можно предположить, что существует устойчивая группа вкладчиков, которые на протяжении длительного времени имеют сбережения и постепенно увеличивают объем средств на своих вкладах. Треть от опрошенных розничных инвесторов инвестируют с целью сохранения денег и рассматривают использование инструментов фондового рынка как альтернативу депозиту.

Аналогичная мотивация прозвучала и в исследовании «Инвестиционное поведение и инвестиционные ожидания российских начинающих инвесторов в крупных городах», выполненному в августе 2021г. по заказу Банка России7 . В рамках данного исследования был проведен онлайн-опрос населения городов-миллионников, которые за последние полтора года впервые пополнили брокерский счет или счет в доверительном управлении либо купили какой-либо инвестиционный продукт. По результатам опроса были выделены четыре группы розничных инвесторов по типу инвестиционной стратегии:

«Мейнстрим». 35-50 лет, высшее образование, доход выше среднего. Информацию об инвестировании черпают в соцсетях и мессенджерах, мобильном приложении, обзорах российских аналитиков. Ключевыми факторами в принятии решения о начале инвестирования стала простота, удобство и доступность инвестирования через мобильное приложение. Основная цель присутствия на фондовом рынке – создание пенсионных накоплений, источника дополнительного дохода на долгосрочную перспективу. В основном используют пассивную инвестиционную стратегию, построенную на покупке простых финансовых активов.

«Профессионалы». Сконцентрированы в Москве, реже в других городах-миллионниках. Среди них выше доля наемных руководителей, они чаще имеют ученую степень (или закончили аспирантуру), а также профильное финансовое образование. Чаще других групп используют профессиональную информацию - обзоры на иностранных сайтах, отчетность компаний, встречи с эмитентами. Склонны повышать свой уровень знаний на специализированных курсах. Планируют сделать инвестирование своей основной деятельностью или стремятся максимально заработать в краткосрочной перспективе. Для них характерна повышенная терпимость к риску: они чаще используют агрессивные инвестиционные стратегии, формируют портфели из более рискованных инструментов.

«Доверяющие профессионалам». 35-50 лет с высшим образованием, обладают доходом выше среднего. Чаще других пользуются соцсетями, черпают информацию с сайта Банка России, обсуждают тему инвестиций с окружающими. Склонны опираться на советы других, консультации с профессионалами рынка. Более половины начали инвестировать в период пандемии, для выхода на рынок использовали комбинированный продукт и/или перевод средств в доверительное управление. В инвестировании видят возможность получить дополнительный доход выше уровня депозита в течение длительного времени. Инвестиционные портфели формируют из средств в доверительном управлении, комбинированных продуктов.

«Вне рынка». Чаще проживают в крупных провинциальных городах, имеют более низкий уровень образования и социальный статус, не склонны доверять окружающим. При этом одним из элементов их мотивации является положительный опыт инвестирования других людей. В качестве источников информации используют соцсети, видео-сервисы, телеграм-каналы. Имеют поверхностные, популистские, не профессиональные знания о рынке. Первый опыт инвестирования связан с приобретением криптовалют или открытием металлического счета через личный кабинет на сайте. Цели инвестирования носят игровой и социальный характер (желание повысить свой социальный статус). В ряде случаев отмечают разочарование в инвестициях из-за столкновения с мошенниками и псевдо-экспертами.

«Профессионалы» - инвесторы, идеальные и для рынка, и для регулятора, они глубоко разбираются в вопросе и с меньшей вероятностью впадут в панику в случае развития кризисных явлений. Однако вряд ли стоит ожидать массового прихода таких игроков на рынок: это требует специальной подготовки и хорошего базового образования, а также длительного повышения квалификации впоследствии.

Группы «Мейнстрим» и «Доверяющие профессионалам» в большей степени сформированы цифровизацией финансового рынка и активностью компаний, продвигающих брокерские услуги. Ввиду средней подготовленности с большей вероятностью могут быть вовлечены в панику: первый неудачный опыт инвестирования, несбывшиеся ожидания по уровню доходности инвестиций могут привести к их быстрому уходу с рынка. Фактор роста ставок по вкладам может стать определяющим для принятия такого решения.

«Не мы одни»: розничный сегмент растет и за рубежом

Тенденция к увеличению участия индивидуальных инвесторов на фондовом рынке – не российская особенность. В большинстве развитых стран куда большая доля населения инвестирует на бирже, в развивающихся странах эта величина сопоставима с российской.

США

Соединённые Штаты являются безусловным лидером в развитии финансового сектора среди всех рыночных экономик. Например, по совокупной рыночной стоимости всех активов по состоянию на январь 2021 года, фондовый рынок США занимал 55% общемирового рынка ценных бумаг.

По данным опросов, проведённых Gallup с апреля по июль 2021 года, 56% американцев являются владельцами ценных бумаг. В период с 2001 по 2008 г.г. показатель был выше – 62%. Падение доли населения США, владеющего ценными бумагами, связано с кризисными явлениями в экономике 2008-2009 г.г.

Исследование Gallup показывает, что число владеющих ценными бумагами в США напрямую зависит от дохода, варьируясь от 21% среди домохозяйств с доходом менее $30 000, до 89% среди тех, у кого доход составляет $100 000 и более. Относительно небольшое число американских домохозяйств с низким уровнем дохода инвестировали в акции до финансового кризиса 2008 года, а домохозяйства с высоким уровнем дохода не продемонстрировали существенных изменений своей доли на фондовом рынке в результате рецессии. Таким образом, домохозяйства со средним и средневысоким уровнем дохода в большей степени поспособствовали снижению доли участия физлиц на фондовом рынке США. Из этого также следует, что потенциальный прирост числа физических лиц на бирже напрямую связан с переходом большого числа людей с наименьшими доходами в средний класс.

При этом на макроуровне рост числа физлиц на фондовом рынке США наблюдается как минимум последние 50 лет. Например, в 1989 году только 31,9% американских домохозяйств владели ценными бумагами. В 1995 году этот показатель достиг уровня в 40,5%, а в 2001 году - уже 53%.

Япония

Япония также обладает высокими показателями участия физических лиц на фондовом рынке. В 2020 году ценными бумагами владели примерно 46,6% от общего населения страны. Несмотря на тяжёлые последствия пандемии, в сравнении с 2019 годом, число физлиц на японском фондовом рынке выросло на 5,4%.

На макроуровне устойчивая тенденция к росту количества физлиц на фондовом рынке наблюдается с конца 1940-х годов и не прерывается, несмотря на затяжной кризис, в котором стана находится с начала 1990-х годов. В 1949 году менее 500 тыс. человек в Японии владели ценными бумагами, в 2000-м году показатель приближается к 30 млн., а в 2020 году это значение достигает 60 млн.

Великобритания

По данным исследования 2020 г., 33% жителей Соединённого Королевства владели ценными бумагами, а 67% граждан заявили о планах их приобретения в будущем. По сравнению с данными 2018 года, когда бумагами владели 22% населения, рост составил 50%. Данный показатель в Великобритании показывает уверенный рост после падения до исторического минимума в 10,2% в ходе рецессии 2008 года.

Кроме того, статистические данные демонстрируют рост заинтересованности в фондовом рынке более молодых поколений. Среди миллениалов (рождённые в 1981-1996 годах) и поколения Z (рождённые в 1997-2012 годах) о планах инвестирования на фондовом рынке заявили 74% и 75% респондентов соответственно. Вкупе с ранее упомянутыми факторами эти показатели дают основу для сильного увеличения числа физлиц на фондовом рынке в будущем, так как простые граждане более склонны к инвестированию в более зрелых возрастах, когда они достигают пика своего благосостояния.

Бразилия

В последние 10 лет Бразилия также смещается в сторону более активного участия физлиц в инвестиционной деятельности. Ещё 5 лет назад ЦБ Бразилии предлагал высокие процентные ставки местным вкладчикам. Большая часть граждан, вовлечённых в рынок ценных бумаг, просто покупала государственные облигации, так как потенциальный доход был достаточно высоким, а риски низкими. У бразильцев не было причины вкладывать деньги в более рискованные и волатильные активы.

Однако в середине 2020 года процентные ставки сильно упали – в рамках проведения смягчающей денежно-кредитной политики Центральный банк Бразилии снизил ключевую ставку с 6,5% до 2%, тогда как еще в 2016 году ставка составляла 14,25%. Бразильские инвесторы привыкли к высокой гарантированной доходности, поэтому им необходимо было искать альтернативные способы получения прибыли. При этом в марте 2021 года ЦБ Бразилии начал разворот смягчающей ДКП.

На фоне пандемийного снижения ставок начался массовый переток физлиц на рынок акций. Количество инвестиционных счетов растёт в геометрической прогрессии. На бразильской бирже произошел скачок с примерно 600 тыс. счетов в период с 2008 по 2017 г.г. до почти 3 млн счетов сегодня. При этом в стране существует большой потенциал для увеличения индивидуальной инвестиционной активности. При населении более 210 млн человек только 1,5% в настоящее время участвует в деятельности фондового рынка.

Индонезия

Подобно ситуации на развитых рынках, в Индонезии число розничных инвесторов в последние годы увеличивается в первую очередь за счёт молодого населения. Начиная с 2017 г. люди в возрасте от 21 до 30 лет являются крупнейшей группой инвесторов в индонезийские ценные бумаги, о чём свидетельствуют данные национальной фондовой биржи (Indonesia Stock Exchange).

По данным Центрального депозитария Индонезии, этот стало возможным благодаря маркетинговой кампании 2017 года, нацеленной на молодёжь, которая помогла увеличить число розничных инвесторов на 40% до более чем 1,5 млн участников. В октябре 2017 года вкладчики в возрасте 21-30 лет составляли более 34% всех розничных инвесторов по сравнению с 26% в ноябре 2016 года. Следующей по величине группой стали вкладчики в возрасте от 31 до 40 лет, составляющие 25% розничных инвесторов, в то время как на людей старше 40 лет приходится лишь 23% ценных бумаг.

Тем не менее, уровень участия индивидуальных инвесторов в деятельности фондового рынка Индонезии является одним из самых низких среди азиатских стран. Так, всего лишь 1% из 260 млн жителей Индонезии имеет индивидуальный инвестиционный счёт.

Китай

Китайский фондовый рынок является одним из наиболее динамично развивающихся на планете. Общее число индивидуальных инвесторов на данный момент составляет 180 млн человек. На их долю приходится около 80% всего объема торгов.

При этом влияние розничных инвесторов на фондовом рынке Китая быстро ослабевает по мере роста институциональных инвесторов, несмотря на общемировую тенденцию к увеличению числа непрофессиональных инвесторов на рынке. В 2010-м году доля физических лиц в капитализации фондового рынка КНР составляла более 60%, а доля институциональных инвесторов приближалась к 40%. По состоянию на август 2020 года доля физлиц сжалась до уровня чуть больше 20%, а доля институциональных инвесторов выросла до примерно 75%.

По данным инвестиционного банка China Renaissance, доля профессиональных инвесторов, владеющих акциями, в Шанхае и Шэньчжэне выросла более чем на 70% в период между кризисом 2015 года и июнем 2020 года. Доля «инвесторов-любителей» за тот же период сократилась с примерно 50% до 23%. Такое соотношение установилось даже несмотря на взрывной рост мобильных брокерских приложений в середине 2010-х годов, который позволил сотням миллионов начинающих инвесторов выйти на рынок с использованием кредитного плеча и минимальными комиссиями.

Факторы роста числа индивидуальных инвесторов

Основные факторы, подтолкнувшие физических лиц в России к выходу на фондовый рынок, соответствуют мировым тенденциям – поиск большей доходности в условиях снижающихся процентных ставок, снижение входного порога на фондовый рынок за счет цифровизации, повышение среднего уровня финансовой грамотности с одной стороны и обеспечение прозрачности работы рынка и защиты прав инвесторов с другой стороны.

1. Макроэкономическая политика и последствия пандемии

После резкого повышения ключевой ставки в конце 2014 г. российская экономика вошла в цикл смягчения денежно-кредитной политики, уровень процентных ставок в экономике начал снижаться. За 2015–2021 гг. доходность вкладов в банках снизилась почти вдвое.

Несмотря на устойчивое снижение уровня процентных ставок в 2018-2019 гг., среднегодовой темп роста объема сбережений оставался стабильным на уровне 8-11%. В 2020 году пик сбережений наблюдается в апреле – с наступлением локдауна возможности для траты средств были ограничены, появились «принудительные» сбережения. Однако с конца 2020 года темп прироста объема средств на депозитах стремительно снижается.

Отчасти снижение в начале 2021 года связано с высокой базой – большим объемом вкладов, сделанных весной 2020 года. Однако, вероятно, велико также и влияние снижения реальных располагаемых доходов домохозяйств и в меньшей степени – перехода физических лиц на фондовый рынок.

Сложно однозначно утверждать, в какой мере снижение доходности вкладов привело к росту числа брокерских счетов физических лиц и росту объемов, размещаемых на них средств. Общий объем привлеченных кредитными организациями средств физических лиц на 01.07.2021г. составлял 25,6 трлн руб. При этом объем активов физлиц на брокерском обслуживании составлял 6,7 трлн рублей, а объем активов индивидуальных инвесторов в доверительном управлении – около 1 трлн рублей в конце 2020 года. Объемы активов ИИС российских инвесторов на два порядка меньше величины вкладов физических лиц – 453,5 млрд рублей. При этом еще в начале пандемии отставание объема средств на ИИС было значительно больше – на 1 января 2020 года объем вкладов превышал объем средств, размещенных на ИИС, более чем в 110 раз. Частично сокращение разрыва можно объяснить «проеданием» вкладов граждан с доходом ниже среднего, частично – появлением «принудительных» сбережений у среднего класса, отчасти – переходом граждан из банковского сектора на фондовый рынок.

В марте 2021 года начался цикл ужесточения денежно-кредитной политики, к ноябрю 2021 года ставка выросла с 4,25% до 7,5%, при этом заявлений об окончании цикла не было – вероятно и дальнейшее повышение ставки. Вопрос о том, вернутся ли физические лица к более привычным инструментам сбережения средств или останутся на фондовом рынке – дискуссионный. Вероятно, количество счетов продолжит расти – в условиях неопределенности массовое закрытие счетов прогнозировать сложно. Доля зафондированных счетов, вероятно, уменьшится, как и доля активных счетов. Таким образом, повышение уровня ставок в экономике негативно скажется на активности индивидуальных инвесторов на фондовом рынке, однако лишь некоторая часть новоприбывших вернется к сбережению с помощью депозитов.

Одним из дополнительных факторов роста числа розничных инвесторов могло быть введение с 01.01.2021 налога на процентный доход по депозитам физических лиц, а также возвращение налога на доходы от облигаций, в том числе ОФЗ. Такое изменение могло подтолкнуть группу инвесторов, сберегавших средства на вкладах, к переходу на ИИС.

2. Снижение барьеров: цифровизация и финансовая грамотность

Облегчение доступа к фондовому рынку с одной стороны и к качественной информации о финансово-грамотном поведении на бирже с другой стороны обеспечили снижение барьеров входа на фондовый рынок для физических лиц.

Одним из толчков для массового входа на рынок розничных инвесторов стало появление мобильных приложений для ведения брокерских счетов и ИИС. В 2016 г. появилось приложение «Альфа-Капитал» с функцией удаленного открытия счета, затем в гонку включились и другие брокеры, позже вышли современные лидеры «Сбербанк Инвестор», «ВТБ Мои инвестиции», «Тиньков инвестиции».

Параллельно с развитием инвестиционных приложений в России реализовывалась государственная программа повышения финансовой грамотности, а крупные игроки рынка запускали свои образовательные продукты, направленные на повышение финансовой и инвестиционной грамотности.

Как результат, с 2017 по 2020 г.г. по данным исследования ФОМ 8 , доля имеющих финансовую подушку безопасности повысилась с 37% до 47%, информированность об организациях, защищающих права граждан на финансовом рынке, выросла с 38% до 50%, увеличилась доля понимающих суть ссудного процента – с 68% до 76%. Доля людей, доверяющих инвестиционным брокерам, выросла за два последних года с 12% до 18%.

3. Обеспечение прозрачности рынка и безопасности неквалифицированных инвесторов

И регулятор рынка, и основные его игроки осознают и возможные последствия массовой паники неквалифицированных инвесторов, и те преимущества, которые возникают при наличии большого числа розничных инвесторов.

«Побочные эффекты» массовости на фондовом рынке: феномен мобилизации розничных инвесторов

В последнее время на фондовом рынке появилась практика мобилизации большого числа людей для достижения общей социальной и финансовой цели. Большой резонанс получила ситуация, сложившаяся с котировками американского ритейлера GameStop. Эта компания занимается продажей физических копий видеоигр и сопутствующей продукции. В связи с цифровизацией данного рынка и плохим корпоративным управлением акции компании падали вслед за сокращением прибылей.

Это стало причиной внимания к акциям GameStop со стороны хедж-фондов. Открывая по ним короткие позиции на большие суммы, они рассчитывали заработать на дальнейшем снижении стоимости этих бумаг.

Данная ситуация активно обсуждалась в сообществе r/WallStreetBets на сайте Reddit, в котором состоят инвесторы-любители. Пользователи сообщества являются преимущественно молодыми людьми, многие из которых близки к миру видеоигр. По их мнению, крупные игроки с Уолл-стрит усугубляли положение GameStop своим шортингом, ставя под сомнение дальнейшую жизнеспособность компании. В связи с этим в сообществе распространился призыв покупать акции компании, чтобы поднять их цену и заставить хедж-фонды закрыть свои короткие позиции с убытками. По задумке трейдеров с Reddit’а, эти шаги должны были спасти GameStop и преподать урок профессиональным инвесторам, готовым разрушать компании ради собственной выгоды.

Дополнительный вклад в развитие ситуации внесла платформа Robinhood - сервис, который позволяет без комиссии продавать и покупать ценные бумаги. Он стал очень популярным среди инвесторов-любителей и активно использовался в ходе скачка цен на акции GameStop.

Скупка акций началась в декабре 2020 г., резко усилившись в январе 2021 г., когда в совет директоров был назначен перспективный специалист Райан Коэн, а о ситуации в своём Twitter’е упомянул Илон Маск.

В результате акции компании выросли с примерно $20 в начале декабря до пика в $347, достигнутого 27 января. Эффект от скупки дополнительно усиливался массовым закрытием коротких позиций хедж-фондов, что дополнительно увеличивало стоимость акций. На пике скачка цен капитализация компании оценивалась в $41 млрд.

Российский регулятор проделал большой объем работы по повышению прозрачности финансового рынка и выработки превентивных мер по предупреждению массовых финансовых потерь среди неквалифицированных инвесторов.

Летом 2020 г. был принят Федеральный закон «О внесении изменений в Федеральный закон "О рынке ценных бумаг" и отдельные законодательные акты Российской Федерации» от 31.07.2020 N306-ФЗ, который закрепляет обновленный порядок присвоения статуса «квалифицированный инвестор» и ограничивает доступ к приобретению ряда финансовых инструментов и услуг для неквалифицированных инвесторов. С 2019 г. было принято 12 базовых стандартов защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, которые в том числе регламентируют порядок тестирования неквалифицированных инвесторов. Летом 2021 г. Банк России опубликовал результаты двух поведенческих экспертиз: тестирования неквалифицированных инвесторов и уведомления неквалифицированных инвесторов о рискованном поручении, и утвердил порядок тестирования неквалифицированных инвесторов.

Тестирование уровня знаний инвестора направлено на выявление понимания инвестором ряда финансовых инструментов (11 видов сделок) и предупреждение неоправданных ожиданий в отношении финансового инструмента и собственных возможностей. Тестирование проводит брокер, вопросы представлены в одном из базовых стандартов, брокер не имеет право менять вопросы (всего 51 вопросов). Вопросы не изменяются, а количество попыток для прохождения тестирования не ограничено, поэтому справиться с тестированием потенциальным инвесторам будет не сложно.

Тестирование проводится брокером в отношении следующих видов сделок:

1) необеспеченные сделки;

2) договоры, являющиеся производными финансовыми инструментами и не предназначенные для квалифицированных инвесторов;

3) договоры репо, требующие проведения тестирования;

4) сделки по приобретению структурных облигаций, не предназначенных для квалифицированных инвесторов;

5) сделки по приобретению инвестиционных паев закрытых паевых инвестиционных фондов, не предназначенных для квалифицированных инвесторов, требующих проведения тестирования;

6) сделки по приобретению облигаций российских эмитентов, которым (эмитенту которых, лицу, предоставившему обеспечение по которым) не присвоен кредитный рейтинг либо кредитный рейтинг которых (эмитента которых, лица, предоставившего обеспечение по которым) ниже уровня, установленного Советом директоров Банка России;

7) сделки по приобретению облигаций иностранных эмитентов, исполнение обязательств по которым обеспечивается или осуществляется за счет юридического лица, созданного в соответствии с законодательством Российской Федерации, не имеющего кредитный рейтинг или кредитный рейтинг которого ниже уровня, установленного Советом директоров Банка России.

8) сделки по приобретению облигаций со структурным доходом;

9) сделки по приобретению акций, не включенных в котировальные списки;

10) сделки по приобретению иностранных акций, требующие проведения тестирования;

11) сделки по приобретению паев иностранных ETF, требующих проведения тестирования.

Согласно Федеральному закону, неквалифицированный инвестор сможет без тестирования приобретать ряд ценных бумаг – например, акции, включенные в котировальные списки, государственные ценные бумаги Российской Федерации, облигации российских эмитентов с уровнем кредитного рейтинга не ниже «ruААА» по национальной рейтинговой шкале «Эксперт РА» или ААА(RU) по национальной рейтинговой шкале АКРА (ЦБ РФ определяет пороговый рейтинг) и инвестиционные паи биржевых, открытых и интервальных ПИФов, не ограниченных в обороте, а также иностранные ценные бумаги, отвечающие определенным критериям (при условии раскрытия информации). Обязательным тестирование стало с 1 октября 2021 года (при покупке облигаций со структурным доходом - с 1 сентября), а по иностранным неспонсируемым ETF станет с 1 апреля 2022 года, когда они будут допущены на российский рынок.

В случае, если инвестор не сдал тестирование, брокер обязан направить ему уведомление о рискованном поручении и получить в ответ заявление о принятии рисков. Уведомление о рискованном поручении не может ограничивать или искажать выбор инвестора. Однако оно должно в полной мере информировать о рисках и способствовать осмысленному выбору инвестора. Результаты поведенческой экспертизы показали, что для обеспечения эффективности информирования информация о рисках должна предоставляться в полном объеме, что и было отражено в окончательном варианте базового стандарта.

Кроме этого, в законе определяется порядок действий в случае, если неквалифицированному инвестору не была предоставлена информация о рискованности выбранном им финансовом инструменте. В этом случае регулятор сможет ограничивать заключение договоров банками или профучастниками на покупку финансовых инструментов, а также Банк России также получает право возложить на банк или брокера обязанность выкупить за свой счет этот инструмент у неквалифицированного инвестора и возместить все расходы при заключении соответствующего договора, если банк или брокер неоднократно предоставлял ему недостоверную информацию, а также если действия финансовой организации "создают существенную угрозу правам и законным интересам физических лиц".

Профессиональные участники финансового рынка неоднозначно восприняли введение тестирования неквалифицированных инвесторов. Высказывается мнение, что ограничение доступа к высокорисковым бумагам может в долгосрочной перспективе негативно повлиять на темпы развития финансового рынка в России. Однако в настоящее время этот тезис не нашел подтверждения: так, в октябре 2021 г. был достигнут рекорд по объемам продаж процентных ПФИ розничным инвесторам, несмотря на вступившие в силу меры ограничения доступа к деривативам для неквалифицированной части инвесторского сообщества.

Кроме того, ограничительное регулирование чревато увеличением регуляторного арбитража – тенденции к «бегству» капитала в менее регулируемую среду, при этом держатель рисков может оставаться в российской юрисдикции. В текущей ситуации регуляторная нагрузка для желающих покупать структурные продукты или деривативы невелика, но серьезные последствия регуляторного арбитража могут возникнуть в случае введения гораздо более жестких условий присвоения статуса квалифицированного инвестора.

Резюме

События последних нескольких лет – снижение ставок, пандемия, цифровизация – подтолкнули российских граждан к выходу на фондовый рынок, уровень участия индивидуальных инвесторов вырос быстро и ощутимо. При этом число физлиц на бирже остается значительно более низким, чем в развитых странах, и до историй «мобилизации» российских индивидуальных инвесторов, приводящих к драматическим последствиям для рынка, вероятно, еще далеко.

Текущие тенденции – в первую очередь, повышение ставок, в меньшей степени – ограничительные меры для неквалифицированных инвесторов – скорее всего, охладят рост участия физлиц на фондовом рынке, но не переломят глобальную тенденцию. Вероятно, будет продолжаться и некоторое региональное выравнивание уровня участия – с учетом неравенства по доходам между регионами.

1 Lee, Boram & Rosenthal, Leonard & Veld, Chris & Veld-Merkoulova, Yulia. (2015). Stock Market Expectations and Risk Aversion of Individual Investors. International Review of Financial Analysis. 40. 122–131. 10.1016/j.irfa.2015.05.011.

2 Malmendier, U., Nagel, S., 2011. Depression babies: do macroeconomic experiences affect risk-taking? Quarterly Journal of Economics 126, 373–416.

3 Arrondel, L., Calvo-Pardo, H., and Tas, D., 2012. Subjective return expectations, information and stock market participation: evidence from France. Unpublished Working Paper, University of Southampton.

4 Grinblatt, M., Keloharju, M., and Linnainmaa, J., 2011. IQ and stock market participation. The Journal of Finance 66, 2121 2163.

5 Mishra, Rajesh. (2018). Financial Literacy, Risk Tolerance and Stock Market Participation. Asian Economic and Financial Review. 8. 1457-1471. 10.18488/journal.aefr.2018.812.1457.1471.

6 Сбережения россиян в августе, Левада-центр*, сентябрь 2021, https://www.levada.ru/tag/sberezheniya/

7 info_2021-10-06.pdf (cbr.ru)

8 Измерение уровня финансовой грамотности: 3 этап, 2020 год, ФОМ по заказу ЦБ РФ http://cbr.ru/analytics/szpp/fin_literacy/fin_ed_intro/