Содержание

С начала 2021 года на рынок корпоративных облигаций вышло более 40 новых эмитентов и около 5 млн новых инвесторов. Объем рынка локальных облигаций вырос на 20 % и достиг 16,3 трлн рублей. Движущей силой рынка по-прежнему выступают малые и средние эмитенты, которые научились работать с публичным долгом и биржей.

Мы оцениваем текущее состояние рынка как нестабильное. Макроусловия неблагоприятны. Ключевая ставка растет вслед за инфляцией, при этом количество дефолтов уже достигло девятилетних максимумов. Крупные эмитенты вдвое уменьшили активность на рынке облигаций и ушли в банки. У дебютантов сезона низкой ключевой ставки такой возможности нет. Поэтому их безусловный приоритет – сохранение доступа к рыночной ликвидности в ближайшие два года. В 2022 году эмитентам с рейтингами А- и ниже предстоит пройти через 120 оферт и погашений на сумму в 170 млрд рублей, а в 2023-м – еще по 85 на 136 млрд рублей. У большинства компаний в модели развития заложен рефинанс долга, а на погашение операционного денежного потока и запаса кэша не хватит. Это значит, что из-за рыночных условий низкорейтинговые и безрейтинговые эмитенты могут оказаться в дефолте, если не начнут готовить подушку ликвидности заранее.

У розничных инвесторов свои приоритеты. Они хотят доходность и при этом не готовы к дефолтам, поскольку принесли на рынок недавние депозиты. Ухудшение статистики дефолтов может остановить их от вложений в новые выпуски без существенной премии за риск. В размещении высокорисковых облигаций доля розницы традиционно составляет 70–100 %, поэтому охлаждение физлиц к рынку облигаций может стать разрушительным.

Приоритеты государства – снижение и ограничение рисков розничных инвесторов с одной стороны и обеспечение доступа компаний к рынку капитала с другой стороны. Поэтому мы видим жесткие ограничения на доступ неквалифицированных «физиков» к рынку в сочетании с комфортным тестированием и «дедушкиной оговоркой» для тех, кто успел поработать с облигациями до октября 2021 года.

Баланс интересов ключевых рыночных сил возможен и реален. Для его достижения эмитентам придется принять новые правила игры с повышенными требованиями к прозрачности и качеству раскрытия информации о себе ради сохранения доступа к рынку. Успех инвесторов в первую очередь будет связан с разумным восприятием риска, умением анализировать эмитентов и рейтинговую информацию о них, формировать диверсифицированный портфель и не паниковать от дефолтов. Целям финансовых властей поможет привлечение институтов коллективных инвестиций в интересный для розницы сектор МСП, а также более активная поддержка мер, способствующих прозрачности, адекватному ценообразованию и снижению недобросовестной конкуренции эмитентов за инвестора.

Рынок облигаций дорос до нестабильности

Монетарная политика ужесточилась

В 2021 году в условиях всплеска инфляционных рисков ЦБ РФ был вынужден развернуть денежно-кредитную политику в сторону ужесточения для сдерживания ускорения роста цен. С начала года ключевая ставка ЦБ РФ поднималась пять раз с 4,25 до 6,75 по состоянию на 20 октября. Рост ключевой ставки напрямую сопровождался увеличением ставок доходностей на облигационном рынке. За год до октября 2021-го кривая доходности ОФЗ сместилась на 250–300 б. п. на участке до трех лет, в то время как доходности для более длинного горизонта демонстрировали рост до 200 б. п. Примечательно, что лишь за сентябрь 2021 года рост доходностей составил более 50 б. п.

Эмитенты первого эшелона сократили присутствие на рынке

В условиях волатильного рынка государственных облигаций крупные эмитенты склонны не выходить на облигационный рынок с новыми размещениями, а выжидать более благоприятные рыночные условия. Волатильность цен на государственные бумаги может обусловить премию за риск со стороны инвесторов, опасающихся дальнейшего роста уровня процентных ставок в экономике и падения стоимости облигаций соответственно. Выжидательная тактика распространена среди эмитентов первого и второго эшелонов, ведь те, как правило, рефинансируют свой долг в благоприятных рыночных условиях, увеличивая тем самым его срок. Периоды нестабильных процентных ставок крупные эмитенты способны преодолеть без выхода на рынок публичного долга.

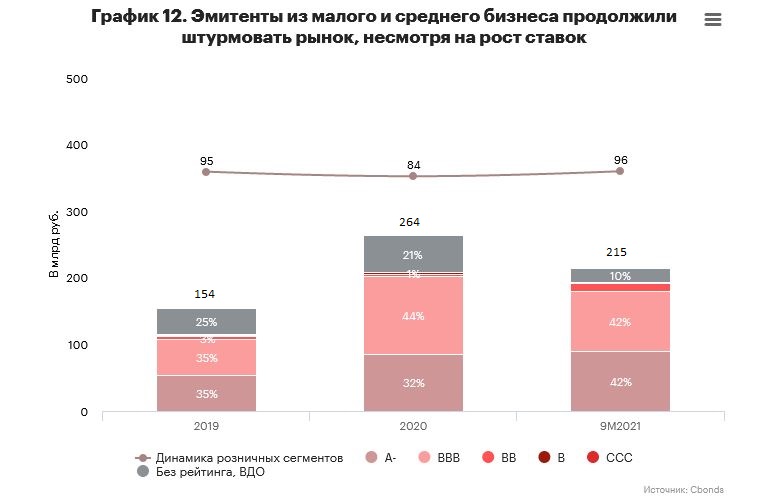

Средний и малый бизнес продолжает выходить на рынок

Популяризация долгового рынка среди населения и бизнеса ведет к росту доли облигационных займов в структуре долгового портфеля корпоратов.

Повышение доли локальных облигаций в кредитном портфеле бизнеса при росте инвесторской базы и рынка в целом свидетельствует о том, что инвесторы и эмитенты получали от рынка то, что хотели. Даже некрупные компании могут рассчитывать на удачное привлечение инвестиций в свой бизнес через размещение облигаций, если оно может заинтересовать розничных клиентов.

В условиях ускоренного роста процентных ставок в сентябре – октябре 2021 года динамика объема новых размещений несколько замедлилась среди крупных эмитентов, однако компании с кредитным рейтингом ruA- и ниже по-прежнему наращивают свое участие в облигационном рынке, при этом вынуждены давать повышенную премию за риск. По расчетам агентства, объемы размещения высокодоходных облигаций по итогу девяти месяцев 2021 года почти на 40 % превышают объемы сделок за сопоставимый период 2020-го. При этом эмитенты сектора склонны максимизировать объемы проводимых размещений в IV квартале, который только предстоит.

Частные инвесторы под угрозой

Инвесторы – физические лица продолжают нести деньги на фондовый рынок. При этом они склонны отдавать предпочтения в пользу рискованных бумаг. На этом фоне особенно опасным выглядит рост количества дефолтов на рынке облигаций, который, по данным Cbonds, по итогу 2020 года достиг максимального уровня с 2010-го. По итогу 2020 года количество дефолтов составило 140 единиц – максимум за последние девять лет. Больше было только в кризисном 2009 году, когда количество дефолтов составило 321 единицу и в 2010-м – 202. Такой тренд требует повышенного внимания участников рынка к поведению новых эмитентов и инвесторов. Важно не допустить разочарования. Оно способно подорвать интерес к самой идее инвестирования и при этом лишить многих корпоратов возможности развивать бизнес через привлечение денег на фондовом рынке.

В условиях нестабильности будущее рынка станет определяться способностью основных сторон состыковать собственные приоритеты без существенного ущерба для остальных.

Приоритет инвесторов: выше ставки, ниже риск

«Физики» – сила

В 2021 году увеличение числа инвесторов – физических лиц продолжилось, несмотря на разворот ставок и рост доходности депозитов.

Число активных клиентов на действующих счетах растет и повышается концентрация активов на них (на топ 6 % счетов приходится 90 % активов клиентов), поэтому новые счета с околонулевым наполнением служат весомой базой для формирования будущих объемов рынка. Даже привлечение на каждый счет сбережений на 10 тыс. рублей в год даст дополнительный приток ликвидности на 130 млрд рублей.

Мы верим в дальнейшее усиление влияния розничных денег на рынке. В качестве основной предпосылки для дальнейшего роста интереса физических лиц к фондовому рынку служит сопоставление динамики доходностей на облигационном рынке и максимальной процентной ставки по депозитам.

Если в течение 2020 года преимущество доходности по ОФЗ было не слишком устойчиво, то в 2021-м можно наблюдать гораздо более высокую доходность по государственным облигациям. При этом исторически рост ставок по банковским депозитам всегда отстает от роста ставок по облигациям. Принимая во внимание, что доходность ОФЗ в 2021 году демонстрировала более высокие уровни при меньшем или сопоставимом уровне риска, чем банковский депозит, возвращение инвесторов обратно в депозиты маловероятно в краткосрочной перспективе, даже несмотря на рост ставок по вкладам. При этом у инвестора на фондовом рынке также есть возможность получить налоговый вычет в размере 13 % от ИИС, чего нельзя достичь в депозитах.

Розничные инвесторы уже превратились в мощную рыночную силу. Их доля на первичном и вторичном рынке корпоративных облигаций продолжает постепенно расти.

По данным Московской Биржи, доминирующие потребности в долговом финансировании Сектора Роста и Сектора Повышенного Инвестиционного риска – наиболее рискованных сегментов облигаций Московской Биржи – практически полностью существуют за счет денег физических лиц.

Таблица. Инвесторы – физические лица на облигационном рынке

| Тип инвестора/сектор | Сектор Роста, % | Сектор ПИР, % | Основной рынок, % |

| Доверительное управление | 2 | 10 | 15 |

| Физические лица | 77 | 61 | 10 |

| Нерезиденты | 2 | 3 | 15 |

| Дилеры | 15 | 12 | 59 |

| Юридические лица | 4 | 15 | 1 |

Источник: Московская Биржа

По оценке агентства, успех размещения облигаций с рейтингом ruA- и ниже во многом определяется возможностями сформировать конечный спрос на бумаги со стороны физических лиц. При этом физические лица либо участвуют непосредственно в самих размещениях, либо приобретают у организатора облигационного выпуска после размещения. Пока что рынок рассматривает такие облигации как бумаги с повышенным уровнем кредитного риска и низкой ликвидностью, вследствие чего в инвестиционный портфель институциональных инвесторов и крупных банков, как правило, их не приобретают. Таким образом, доля физических лиц в подобных бумагах может достигать более 50 %, при этом чем ниже уровень кредитного рейтинга, тем выше доля участия физических лиц в них. В размещениях с рейтингом в категории ruB доля физических лиц может достигать 90–100 %.

Инвесторы не готовы к дефолтам

Согласно недавнему опросу, проведенному ЦБ РФ, типичный портрет инвестора выглядит следующим образом: это человек трудоспособного возраста, с доходом выше среднего, высшим, чаще техническим образованием и семьей. При этом отмечается, что примерно пятая часть респондентов не готова к потере даже части вложений. Характерный продукт для новичков – акции российских компаний, а также паи инвестиционных фондов, акции иностранных компаний и ОФЗ. Такое сочетание отражает противоречивость и фактическую неподготовленность огромного количества инвесторов к рынку. Выбирая наиболее рискованные инструменты, люди вообще не готовы к потерям.

Мы считаем, что повышение частоты дефолтов на рынке может сильно отразиться на интересе частных инвесторов к облигациям. По данным Cbonds, число дефолтов на российском облигационном рынке достигло максимального уровня в 2020-м, что по времени совпадает с периодом бума частных инвесторов и размещений компаний ВДО на облигационном рынке, наблюдаемого в 2019–2020 годах. По итогу 2020 года количество дефолтов составило 140 единиц – максимум за последние девять лет. Больше было только в кризисном 2009 году, когда количество дефолтов составило 321 единицу и в 2010-м – 202.

Приоритеты эмитентов: предсказуемое фондирование и успешный рефинанс

В условиях глобальной пандемии облигационный рынок стал спасением для компаний всех категорий качества. В 2020-м объем корпоративных облигаций в обращении вырос почти на 20 %, что является максимальным значением с 2017 года. На фоне падения формируемых денежных потоков предприятия реального сектора могли закрывать потребности в ликвидности облигациями. При этом благоприятные рыночные условия позволяли компаниям удлинять дюрацию долгового портфеля по рекордно низким ставкам с высоким уровнем спроса.

По итогу девяти месяцев 2021 года объем рынка снизился на 0,1 трлн рублей, что объясняется тенденцией к ужесточению денежно-кредитной политики и уходом первоклассных заемщиков в банки.

Объем размещений МСП в 2021-м может оказаться выше уровней 2020 года

Если рассматривать сделки в сегменте малых и средних компаний за 2019–2020 годы, то динамика роста объемов соответствовала общерыночному тренду. Объемы первичных размещений с начала 2021 года вплотную приближаются к объемам 2020-го, в то же время количество вышедших за бондами предприятий уже превысило число участников за весь 2020-й. Принимая во внимание историческую склонность эмитентов наращивать активность на первичном рынке в IV квартале, объем размещений за 2021 год может превысить объемы сделок за 2020-й.

Размещений среди компаний с повышенными рисками в 2021 году было много, потому что эмитенты, уже получившие от ЦБ РФ подтверждение тренда на рост ставок, хотят успеть занять относительно дешево. Особенно это заметно среди компаний без рейтинга и с рейтингом ruA- и ниже, которые в преддверии ограничений на минимальный уровень рейтинга для инвестирования средств неквалифицированных инвесторов спешили занять по старым правилам.

Алексей Панфилов,

президент ФПК «Гарант-Инвест», комментирует«Можно сказать, что ожидания инвесторов балансируются, и спрос на облигации восстанавливается. Доходность несколько подросла в связи с увеличением ключевой ставки, и, хотя рынок нельзя назвать позитивным, объем размещений растет и будет расти дальше. Доля физических лиц в базе инвесторов устойчиво растет».

Проблема – 2022

Компании, в инвесторской базе которых доминируют физические лица, активно выходили на облигационный рынок в 2019–2021 годах с короткими выпусками. Поэтому уже с 2022 года рынок должен будет пережить этап многих погашений и оферт. Чтобы оценить масштаб этого явления, мы изучили облигации нефинансовых компаний и небанковских финансовых организаций с рейтингом ruA- и ниже (в т. ч. без рейтингов), поскольку мы наблюдаем сильное влияние эмитентов – физических лиц в бумагах такой категории кредитного качества. Агентство также учитывало коммерческие облигации по причине начала торгов такими бумагами на Московской Бирже в режиме OTC и наличия возможности купли-продажи этих бумаг у брокеров физическими лицами.

Учитывая большой объем исполнений оферт и погашений по бумагам с повышенным инвестиционным риском в ближайшей перспективе, мы допускаем существенную вероятность увеличения количества дефолтов по итогу 2021–2024 годов. На рассматриваемом горизонте ожидается погашение/прохождение оферт по 352 бумагам в общем объеме около 555 млрд рублей. Среди небанковских корпоративных эмитентов основной пик погашений/оферт приходится на 2022 год, когда ожидается погашение в объеме 172 млрд рублей по 127 выпускам. Исходя из средней исторической годовой частоты дефолтов мы ожидаем дефолты более чем по семи облигационным выпускам с рассматриваемыми кредитными рейтингами в 2022-м. В последующие периоды количество бумаг, по которым могут возникнуть проблемы с погашением задолженности, оценивается на уровне не менее четырех единиц в год. Среди основных категорий эмитентов по числу погашаемых бумаг в перспективе ближайших трех лет можно выделить облигации без кредитного рейтинга у эмитента/эмиссии (37 %), рейтингом категории ruBBB (23 %), категории ruBB (18 %). По состоянию на октябрь 2021-го число эмитентов ВДО без дефолта, которые ожидают прохождения оферт и погашения облигаций в ближайшие три года, оценивается в 177 единиц в объеме более 550 млрд рублей. Кредитного рейтинга нет почти у половины из этих компаний, что, по нашей оценке, серьезно ограничивает возможности для рефинансирования их задолженности из-за изменения восприятия участниками рынка таких эмитентов. Сейчас брокеры и организаторы неохотно берут на размещение эмитента без рейтинга, а прохождение процедуры KYC на бирже для таких эмитентов может занять больше времени. Это создает предпосылки к тому, что даже потенциально качественные эмитенты могут оказаться в дефолте из-за нежелания принять изменившиеся правила игры на рынке.

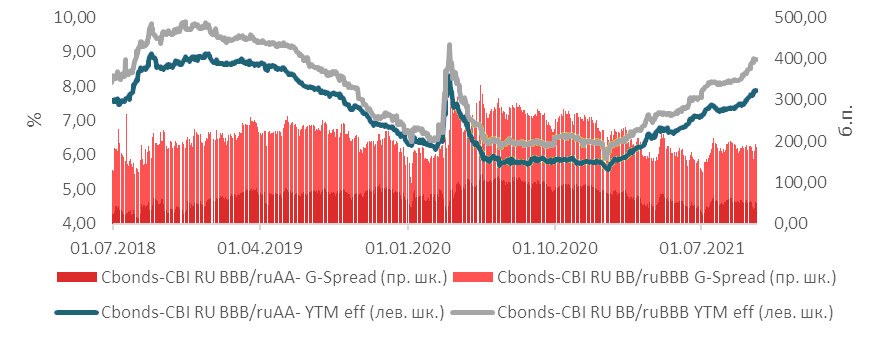

Кредитные спреды и доходности благоприятны для эмитентов с повышенным риском

Доходности на вторичном рынке демонстрируют повышательную динамику в течение всего 2021 года. Такая динамика поспособствовала временному охлаждению интереса в размещениях среди крупнейших эмитентов. Тем не менее текущие ставки даже для второго эшелона существенно ниже того, что платил первый эшелон в 2018 году. Примечательна и ситуация с кредитными спредами высококлассных эмитентов к ОФЗ. На фоне сокращения объема предложения со стороны компаний с рейтингом ruAA- и выше спред к государственным бумагам снизился, в то время как по эмитентам с рейтингом в диапазоне ruBBB – ruA+ кредитный спред начал расширение с июля текущего года.

График 14. Доходности первого и второго эшелонов приближаются к двухлетним максимумам, но все еще ниже уровней 2018–2019 годов

Источник: Cbonds

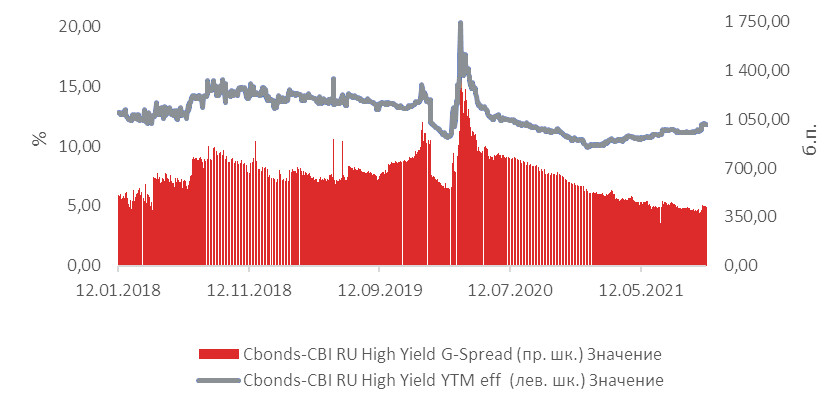

Ситуация с доходностями эмитентов ВДО складывалась немного иначе. По данным индекса Cbonds High Yield, агрегированная доходность сегмента менялась менее быстрыми темпами, чем ставки по ОФЗ и ставки по первому и второму эшелонам корпоративных эмитентов.

График 15. Кредитные спреды для ВДО на минимальных уровнях, несмотря на рост ставок

Источник: Cbonds

Уровень доходности бенчмарка Cbonds-CBI High Yield после падения до минимальных за три года 10 % в январе 2021-го начал рост, увеличившись до 11,86 % в октябре на 185 б. п., в то время как доходность ОФЗ и индекс доходности Cbonds CBI для первого и второго эшелонов выросли более чем на 300 б. п. Подобный лаг в росте доходностей позволяет эмитентам, с одной стороны, рассчитывать на относительно стабильную стоимость фондирования при размещении, но, с другой стороны, может свидетельствовать о низких объемах торгов в высокодоходных выпусках.

Андрей Хохрин,

генеральный директор ИК «Иволга Капитал», комментирует:«В условиях роста процентных ставок рынок высокодоходных облигаций показал довольно большую инерцию, то есть ставки на нем увеличивались не так быстро, как поднимали свои ставки банки. Кроме того, у многих клиентов банковские кредиты привязаны к ключевой ставке Банка России, которая была повышена несколько раз. Это увеличило привлекательность облигационного рынка как для существующих клиентов, так и для новых».

Приоритеты государства: защита новых инвесторов и развитие новых эмитентов

Государство заинтересовано в обеспечении финансовой стабильности и развитии реального сектора экономики. Однако в текущих условиях повышенных инфляционных рисков достичь обоих результатов становится затруднительно.

Банк России предпринял разумные шаги по ограничению доступа розничным инвесторам к инструментам финансового рынка. Рынок облигаций, в частности, содержит множество нюансов, в которых простому инвестору без профильного образования разобраться трудно. Зачастую инвесторы не различают понятий оферты и погашения, не отдают себе отчета в том, что за оферту надо платить и фактически полученная прибыль выходит ниже ожиданий, основанных на ставке купона или указанных в мобильном приложении брокера. Не до конца люди отличают купон от доходности, а главное – обратную зависимость между доходностью и стоимостью ценных бумаг. Такие факторы тоже несут риск разочарования инвесторов в финансовых инструментах, из-за чего повышение финансовой грамотности является ключевой задачей для работы с новыми инвесторами.

Кредитные рейтинги помогают инвесторам и эмитентам

По состоянию на октябрь 2021 года среди эмитентов облигаций в обращении неадекватно большую долю занимают эмитенты без кредитных рейтингов. На них приходится 34 % от числа эмитентов обращающихся облигаций, что составляет около 550 млрд рублей.

Дефицит рейтингового покрытия на рынке способствует дополнительным рискам как для инвесторов, так и для добросовестных эмитентов, следующих лучшим рыночным практикам взаимодействия с инвесторами. Инвесторы в такие бумаги не смогут соотнести предлагаемую доходность с рыночными аналогами, а также оценить кредитный риск у той или иной компании.

Без полного 100 %-ного рейтингового покрытия облигационного рынка с доступными любому инвестору пресс-релизами даже по низким рейтингам, по нашему мнению, будет крайне сложно победить мисселинг при продвижении инструментов, неадекватное ценообразование и введение инвесторов в заблуждение в отношении справедливого уровня риска и доходности по бумагам.

Отдельным резервом для защиты интересов инвесторов может выступить регулирование стандарта раскрытия информации о рисках в приложениях брокеров. Сейчас многие брокеры предпочитают применять шкалу оценки качества облигаций через использование систем звездочек, а не прямое информирование о кредитных рейтингах. Такая система не отражает фактического риска и не позволяет прямо из приложения получить информацию о факторах риска.

Алексей Лазутин,

генеральный директор АО МГКЛ «Мосгорломбард», комментирует:«Мы смотрим вперед и понимаем, что для формирования успешной истории эмитента кредитный рейтинг необходим так же, как и аудит по МСФО, который еще позволяет многим инвесторам перевести отчетность компании на понятный для них язык. Конечно, мы увидели большее доверие со стороны прежде всего институциональных инвесторов к нашим бумагам после получения рейтинга и прохождения аудита и намерены и дальше делать все для улучшения показателей и изменения кредитного рейтинга в лучшую сторону».

Развитие ПИФов – безопасность для инвесторов и поддержка эмитентам

В 2021 году наблюдалось ускоренное развитие инфраструктуры для формирования института коллективного инвестирования в облигации МСП. Так, был запущен отраслевой индекс ММВБ ВДО ПИР, после чего появилось несколько профильных БПИФов, ориентированных на него. Структурирование единого портфеля высокодоходных ценных бумаг через приобретение управляющими диверсифицированного пула облигаций позволит инвесторам сгладить негативные последствия от отдельных дефолтов и получить доходность от инвестирования средств в ВДО. Несмотря на то что комиссия за управление ПИФом может составлять до 2 % в год, при удержании ПИФа в течение трех лет инвестор сможет полностью компенсировать эти потери через отсутствие НДФЛ при продаже своей доли, в то время как прямое владение облигацией предполагает уплату налогов с каждого купонного дохода. Эмитентам такой инструмент помогает привлечь тех инвесторов, которые несклонны брать дополнительные риски. Поддержка и популяризация вхождения в рискованные активы через инструменты коллективного инвестирования могут стать важным приоритетом для финансовых регуляторов. Такой инструмент отвечает целям ограничения рисков розницы и одновременно оставляет возможность масштабного доступа корпоратов к облигационному рынку.