С момента создания накопительной составляющей пенсионной системы РФ было проведено две радикальные реформы. Первая в 2005 году отменила участие в накопительной системе граждан, рожденных до 1967 года, и увеличила взнос с 2% до 6% от заработной платы. Вторая пенсионная реформа началась в 2013 году. В рамках отрасли НПФ было предпринято ряд мер, направленных на повышение ее прозрачности и надежности. При этом был определен единый регулятор отрасли в лице ЦБ РФ.

Реформа определила, что до конца 2015 года все фонды, имеющие лицензию по ОПС, должны акционироваться и вступить в систему гарантирования пенсионных накоплений на базе АСВ после прохождения проверки со стороны ЦБ РФ.

На 20.07.2015 процедуру акционирования завершили 74 НПФ. Из них 9 фондов акционировались с разделением на два фонда, специализирующихся на НПО и ОПС. 29 фондов из 74 вступили в систему гарантирования. При этом у 7 фондов (из 74) были отозваны лицензии в ходе проведения проверки ЦБ РФ после акционирования. У оставшихся фондов есть возможность подать заявку на вступление в систему до 31.12.2015. После этого у фондов будет 120 дней на прохождение проверки ЦБ и вступление в систему гарантирования. В фондах-участниках системы гарантирования сконцентрировано около 90% всех пенсионных накоплений и застрахованных лиц, выбравших отчисление 6% от заработной платы в накопительную систему.

Процедуру акционирования фонды проходят в два этапа. На первом этапе распределяется 75% акций. В течение следующих 12 месяцев у всех, кто вносил средства в совокупный вклад учредителей фонда с момента его создания, есть возможность заявить о своих правах на часть акционерного капитала фонда. 9 фондов акционировались путем разделения на два фонда. При этом собственником фонда с лицензией по ОПС выступает фонд, имеющий лицензию по НПО, который должен акционироваться до конца 2018 года.

Основными требованиями ЦБ в ходе проверки были создание риск-менеджмента или повышение его качества, а также улучшение качества портфелей пенсионных накоплений и капитала. При этом косвенная оценка риск-менеджмента проводилась на базе оценки качества активов, составляющих пенсионные резервы. Наличие «плохих» активов в структуре резервов свидетельствовало о невысоком качестве риск-менеджмента фонда, что может негативно повлиять на формирования портфеля пенсионных накоплений.

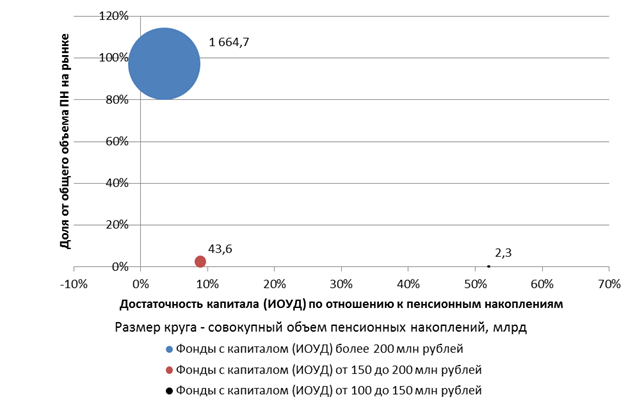

Также в ходе текущей реформы были повышены требования к минимальному объему собственных средств фондов (с 100 до 150 млн. рублей) и введены требования к объему уставного капитала в размере 120 млн. рублей. В результате этого за 2014 год совокупный объем ИОУД и капитала фондов увеличился на 12,3% до 143,2 млрд рублей, за 1 полугодие 2015 года прирост составил 5,3%. Помимо этого были введены требования к достаточности капитала фондов, косвенно вводящие и требования к структуре капитала. При расчете достаточности учитывается только капитал, структура размещения которого соответствует требованиям к структуре инвестирования пенсионных накоплений.

Рисунок 7. Распределение пенсионных накоплений в фондах с разным размером капитала (ИОУД) на 30.06.2015

Источник: «Эксперт РА» по данным ЦБ РФ

Таблица 1. Динамика размещения капитала (ИОУД) НПФ

| Вид актива | Структура размещения ИОУД фондов на 31.12.2013, % | Структура размещения капитала/ИОУД фондов на 31.12.2014, % |

| Денежные средства на счетах в кредитных организациях | 10,9 | 5,6 |

| Денежные средства в банковских депозитах | 23,4 | 38,4 |

| Государственные ценные бумаги Российской Федерации | 0 | 0,0 |

| Государственные ценные бумаги субъектов Российской Федерации | 0,3 | 0,0 |

| Облигации российских эмитентов, помимо государственных ценных бумаг РФ и субъектов РФ | 14 | 3,4 |

| Акции российских эмитентов | 12 | 13,9 |

| Паи (акции, доли) иностранных индексных инвестиционных фондов | 4,2 | 1,0 |

| Ипотечные ценные бумаги | 0 | 4,0 |

| Ценные бумаги международных финансовых организаций | 3,8 | 2,0 |

| Прочие активы | 31,4 | 31,8 |

Источник: «Эксперт РА» по данным ЦБ РФ, НПФ

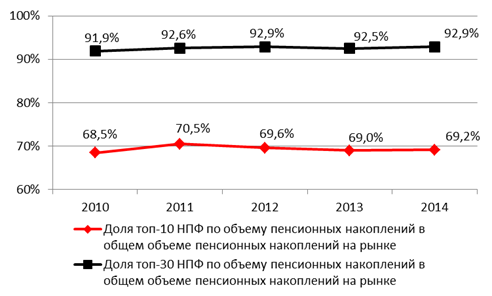

В результате пенсионной реформы 2013-2015 гг. отрасль НПФ стала прозрачнее, а качество риск-менеджмента и инвестиционной политики фондов улучшилось. При этом увеличилась концентрация в сегменте ОПС. На конец 2014 года на топ-10 НПФ в сегменте ОПС приходилось 69,2% пенсионных накоплений, на топ-30 – 92,9%. С учетом притока средств по переходным кампаниям в мае 2015 года доля крупнейших фондов в отрасли существенно увеличилась.

Рисунок 8. Динамика концентрации НПФ в сегменте ОПС

Источник: «Эксперт РА» по данным ЦБ РФ