Больше «розницы»

В условиях замедления темпов роста экономики и увеличения дефицита бюджета страны, а также свертывания либо замораживания крупных государственных инвестиционных проектов для лизинговых компаний наиболее привлекательными становятся розничные сделки с ликвидным имуществом. Их особенностью является диверсификация рисков и более высокая маржинальность. В то же время сделки с представителями малого и среднего бизнеса несут значительные кредитные риски, т.к. данный сегмент очень чувствителен к изменениям в экономике страны.

Ряд розничных лизинговых компаний отмечает, что растет значимость онлайн-продаж (в среднем около 25-30% всех продаж в 1П2014г. у компаний, активно работающих с МСБ), при этом у данного инструмента остается значительный потенциал для роста, так как клиентов-пользователей интернета становится все больше. «За последние годы объемы интернет-продаж различных продуктов и услуг, в том числе финансовых, выросли в разы. С точки зрения продвижения товаров и услуг интернет становится одним из наиболее эффективных каналов. Мы делаем ставку на онлайн-продажи, что уже сегодня дает существенный для нас объем продаж, а также на развитие дистанционных каналов коммуникации с клиентами», - отмечает Дмитрий Тимофеев, генеральный директор «КОНТРОЛ лизинг».

Агентство отмечет, что сокращение сделок с крупным бизнесом (не менее 60 млрд руб. по сравнению с 1П2013г.) также отразилось на значительном росте сделок с представителями малого бизнеса. Активное участие в рознице за 1П2014г. продемонстрировали лидеры рынка, которые теперь также входят в топ-3 по количеству заключенных новых сделок. Заметно усилили свои позиции госкомпании, занявшие первое и третье место по количеству сделок.

Таблица 3. Количество сделок на рынке лизинга выросло за счет активного участия госкомпаний в сегменте МСБ

| № | Наименование ЛК | Количество новых заключенных договоров за 1П2014г., штук | Количество новых заключенных договоров за 1П2013г., штук | Темпы прироста |

| 1 | "ВЭБ-лизинг" | 15 161 | 10 553 | 43,7% |

| 2 | Европлан | 14 179 | 13 800 | 2,7% |

| 3 | ВТБ Лизинг | 9 528 | 3 684 | 158,6% |

| 4 | CARCADE Лизинг | 5 815 | 6 632 | -12,3% |

| 5 | Балтийский лизинг (ГК) | 3 861 | 3 430 | 12,6% |

| 6 | "РЕСО-Лизинг" | 3 626 | 2 960 | 22,5% |

| 7 | "Элемент Лизинг" | 2 835 | 2 583 | 9,8% |

| 8 | «Сименс Финанс» | 1 779 | 1 721 | 3,4% |

| 9 | "Фольксваген Груп Финанц" | 1 553 | 1 699 | -8,6% |

| 10 | Лизинговая компания УРАЛСИБ | 1 433 | 2 053 | -30,2% |

| 11 | СТОУН-XXI (ГК) | 1 337 | 1 599 | -16,4% |

| 12 | "СБЕРБАНК ЛИЗИНГ" (ГК) | 1 292 | 1 239 | 4,3% |

| 13 | "ЮниКредит Лизинг" и "Локат Лизинг Руссия" | 1 107 | 777 | 42,5% |

| 14 | Ураллизинг | 739 | 703 | 5,1% |

| 15 | Система Лизинг 24 | 643 | 1 518 | -57,6% |

| 16 | "Интерлизинг" (ГК) | 600 | 534 | 12,4% |

| 17 | "СОЛЛЕРС-ФИНАНС" | 518 | 875 | -40,8% |

| 18 | Балтинвест | 510 | 363 | 40,5% |

| 19 | "Альянс-Лизинг" | 487 | 456 | 6,8% |

| 20 | "Лизинг-Трейд" | 389 | 275 | 41,5% |

| Всего по рынку | Более 77 тыс. | Более 67 тыс. | 15% | |

Источник: «Эксперт РА» по данным анкетирования ЛК

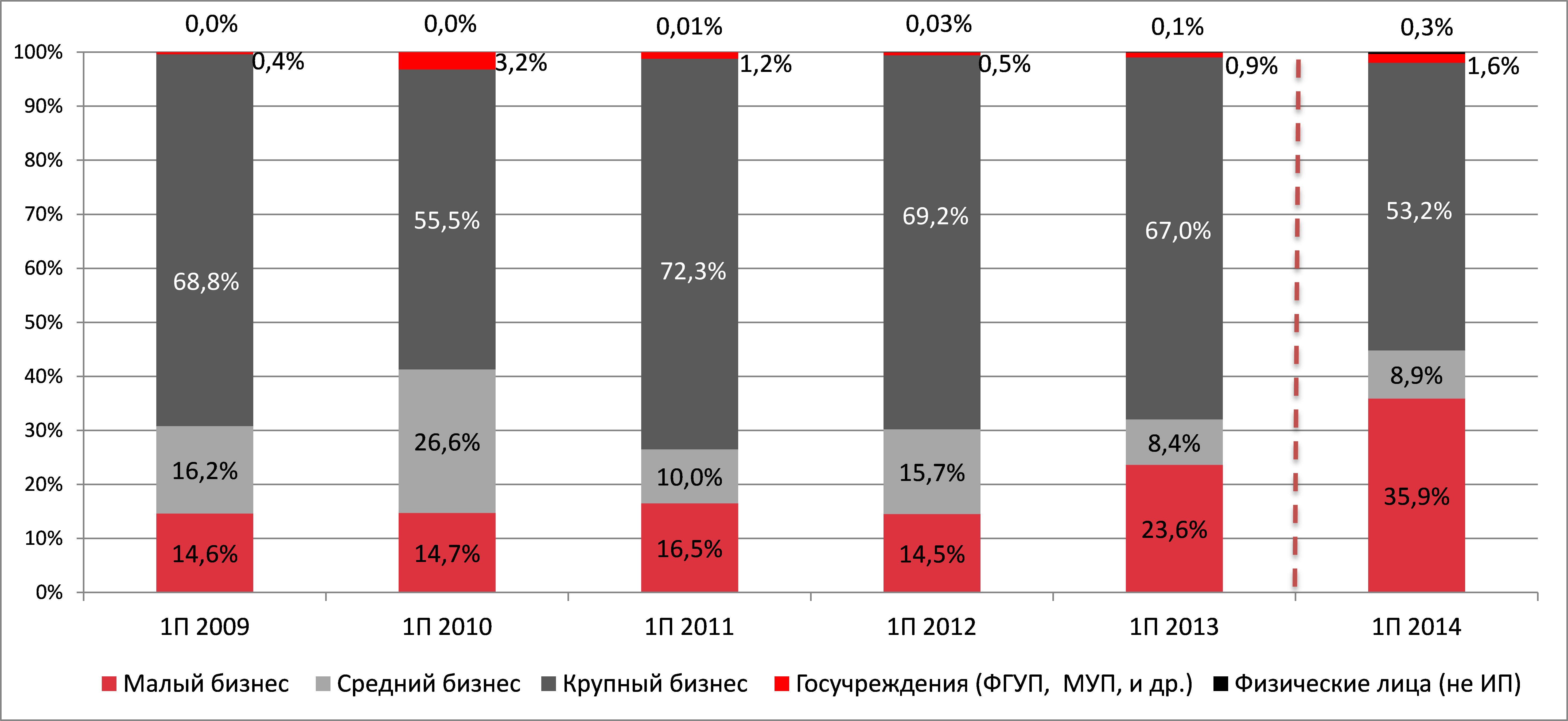

График 8. Доля МСБ в структуре нового бизнеса значительно выросла *

Источник: "Эксперт РА" по данным анкетирования ЛК

Доля крупных компаний в структуре нового бизнеса за 1П2014г. снизилась до 53,4%. По мнению Агентства, более высокая доля крупного бизнеса в структуре новых договоров в отличие от нового бизнеса связана со срочностью лизинговых договоров с корпоративными клиентами. Крупные корпоративные договора, как правило, заключаются на более длительные сроки, что повышает разницу между ценой имущества и суммой договора лизинга. Также по крупным сделкам ставка страхования имущества может быть выше.

Риски возрастают

Согласно анкетированию, заметная часть лизингодателей отмечает ухудшение взаиморасчетов между контрагентами в 1П2014г. и увеличение просрочек по договорам. При этом доля просроченной задолженности по рынку составила не менее 4% (годом ранее около 2,5%), в то время как в розничном секторе, по оценкам «Эксперт РА», она в среднем около 5-6%. Нередко лизингополучатели, работающие с госструктурами, связывают просрочку платежей с задержкой выплаты по госконтрактам. Часть розничных компаний уже не в первый раз подчеркивает, что систематическое нарушение госструктурами сроков оплаты оказывает серьезное давление на платежеспособность клиентов и деловую активность в стране.

«На наш взгляд, в дальнейшем данная проблема может только обостриться. Одной из причин здесь видится перераспределение бюджетных средств при проведении и финансировании госпрограмм. Сейчас временно приостановлены многие крупные проекты из-за экономических и финансовых затрат, связанных с большим потоком беженцев из приграничных районов Украины и присоединением к России такого региона как Крым» - комментирует Анна Комарова, финансовый директор «АК БАРС Лизинг».

Ряд лизингодателей отмечает, что в структуре просроченной задолженности выросла доля платежей, просроченных на 30 дней и более. Поэтому дальнейшее ухудшение макроэкономической ситуации в стране может для некоторых клиентов компаний ощутимо повлиять на рост неплатежей.

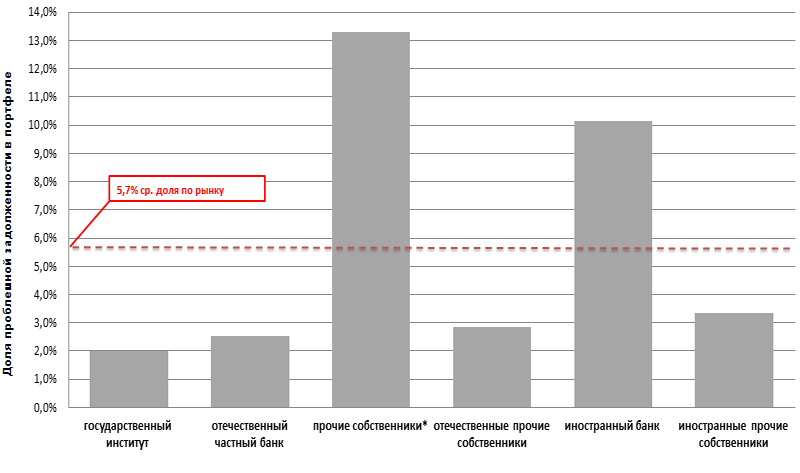

Проблемная задолженность 2 у некоторых лизинговых компаний на 01.07.2014 составляет более 10% от портфеля, что говорит о возможной потере значительной части будущих платежей. «Сегодня мы наблюдаем заметное падение спроса на новую технику, и, естественно, это негативно отражается как на лизинге, так и на кредитовании. К сожалению, у всех лизингодателей продолжает расти дебиторская задолженность. Даже если некоторые компании пытаются отрицать этот факт, тенденция налицо» - отмечает Владимир Добровольский.

График 8. Доля проблемной задолженности в разрезе собственников лизингодателей

* в состав прочих собственников входят иностранные фонды прямых инвестиций, отечественные и иностранные производители оборудования

Источник: "Эксперт РА" по данным анкетирования ЛК

Гарантии в «розницу»

Инструментами по снижению кредитного риска могут выступать поручительства региональных гарантийных фондов по лизинговым сделкам и участие МСБ в программах субсидирования авансовых и лизинговых платежей. В условиях сокращения источников дополнительной ликвидности и ухудшения платежеспособности клиентов активное участие в госпрограммах по поддержке МСБ дает лизингодателям возможность повысить качество обеспечения по договорам и снизить уровень долговой нагрузки на лизингополучателей.

Согласно формам отчетности фондов, основными партнерами гарантийных фондов по предоставлению поручительств являются банки. На лизинговые компании приходится не более 4-7% лимитов, притом только единицы из них используют отрытый на них лимит. Столь низкий уровень сотрудничества гарантийных фондов и лизинговых компаний ограничивает развитие малого и среднего бизнеса в стране.

«Существующее регулирование в сфере господдержки несколько ограничивает применение поручительств фонда в части лизинга - поручительства выдаются в отношении производственного оборудования и ряда имущественных комплексов, что сказывается на количестве и объеме сделок, - комментирует Антон Купринов, исполнительный директор Фонда содействия кредитованию малого бизнеса Москвы. - Использование поручительства гарантийного фонда может быть эффективным инструментом поддержки сделки, когда лизингополучатели не набирают требуемый лизингодателем аванс. Также поручительство фонда вкупе с авансом дает больше оснований для одобрения сделки, в случае расторжения которой может быть затруднена оценка рыночной стоимости имущества».

Использование клиентами поручительств фонда могло бы уменьшить вероятность потерь лизингодателей при реализации кредитных рисков, так размер ответственности фонда по одному поручительству может составлять 50-70% от суммы обязательств заемщика (в зависимости от масштабов фонда объем поручительства может доходить до 70 млн. руб.).

Кроме того, при неуплате платежей клиентом лизингодатель по истечении установленного срока (как правило, около 90 календарных дней) может предъявить требование к фонду, который обязан в срок (согласно практике, не позднее 7 рабочих дней) перечислить денежные средства на счет лизинговой компании. Данная процедура позволяет истребовать денежные средства оперативнее, чем в случае судебных разбирательств. Сотрудничество с региональными фондами поручительств дает возможность привлекать надежных клиентов, выполнение обязательств по лизинговым договорам у которых обеспечено государством. Использование гарантий фондов в лизинговых сделках будет стимулировать интерес потенциальных клиентов к услугам лизинговых компаний.

«Мы проанализировали принципы работы гарантийных фондов и выявили, что условия по гарантиям лизинга не всегда отвечают потребностям МСБ. Наша компания проработала этот вопрос с госорганами, изучила представленную статистику по имуществу, для приобретения которого использовались различные формы господдержки, учла положительный опыт работы Сбербанка, и в данный момент мы готовим отдельный продукт, ориентированный на потребности предприятий МСБ с возможностью использования механизма поручительства гарантийных фондов. В 2014 году планируем запустить это предложение в нашей региональной сети и через региональные гарантийные фонды» - Дмитрий Ерошок, генеральный директор «Сбербанк лизинг».

По данным опроса лизинговых компаний, ключевыми факторами, препятствующими активному сотрудничеству с фондами, являются низкий уровень осведомленности клиентов и самих лизинговых компаний о такой возможности. Для активного задействования средств гарантийных фондов необходимо стимулировать представителей МСБ пользоваться их услугами при совершении сделок с лизинговыми компаниями.

«Прежде всего, важна высокая степень информированности о наличии таких фондов в регионах и основных условий получения поддержки, а также прозрачность механизма получения гарантий. Достаточно важным является место гарантий в системе рисков лизинговых компаний. Если этот механизм является одним из способов снижения рисков по сделке, то, используя его, можно значительно расширить территорию охвата лизинговых сделок, давая возможность финансироваться предприятиям малого бизнеса» - отмечает Алексей Смирнов, генеральный директор компании CARCADE.

Средний мультипликатор капитала (отношение внебалансовых обязательств к капиталу) гарантийных фондов в РФ составляет около 1,4, что является невысоким уровнем (во многих развитых странах приемлемым считается уровень от 2,5 и выше). Текущий уровень мультипликатора капитала фондов свидетельствует о наличии потенциала роста поручительств, объем которых может покрыть, по оценкам «Эксперт РА», примерно 44 млрд руб. по договорам лизинга за 2014 год, что может составить около 15% от объема нового бизнеса розничного сегмента. Столь значительный объем неиспользованных поручительств дает дополнительные возможности лизингодателям по наращиванию портфеля и снижению кредитного риска на одного клиента. Стоит заметить, что часть этого объема гарантий могут выбрать банки при кредитовании МСБ. «Многие региональные фонды уже активно сотрудничают с лизинговыми компаниями. В настоящее время и Московский Гарантийный Фонд готовит к запуску программу предоставления поручительств по договорам лизинга для предприятий МСБ г. Москвы и надеется на ее скорейшее внедрение и интерес со стороны рынка», - комментирует Антон Купринов

Помимо низкой популярности гарантийных фондов лизинговые компании отмечают, что стоимость гарантии повышает долговую нагрузку на лизингополучателя, и увеличивает его расходы. При том, что компаниям не прошедшим отбор у лизингодателей из-за низкой платежеспособности, будет ощутимо труднее осилить долговую нагрузку с учетом 2-2,5% по уплате вознаграждения фондам. «Сейчас гарантийные фонды берут за работу 1,5-2% годовых от суммы поручительства, возможно, при использовании услуг фонда большим количеством компаний, необходимо уменьшение размера сбора. Думаю, лизинговые компании сами должны информировать клиентов о существовании гарантийных фондов и рассказывать, что необходимо сделать для получения гарантии» - Дмитрий Зотов, генеральный директор «ТрансФин-М».

В настоящее время лизингополучатели более активно пользуются субсидиями по авансовым и лизинговым платежам. Данная программа на практике дает возможность клиенту покрывать 25-30% лизинговых платежей. Как правило, гарантии оказывают гораздо меньшее влияние на решение лизинговых компаний, чем при получении кредита в банке. Гарантии активно используются субъектами МСБ в качестве обеспечения по кредиту, так как данный залог удовлетворяет требованиям кредитных организаций. Поручительства гарантийных фондов могут снизить процентную ставку займа и увеличить объем кредитования. Кроме того, банкам выгоден данный тип обеспечения тем, что гарантии госфондов имеют высокую категорию качества обеспечения, что позитивно сказывается на возможности уменьшить резервы по положению № 254-П, и как следствие, снизить давление на капитал. Такие послабления не распространяются на лизинговые компании, что дает им мало стимулов использовать гарантии.

*На графике 8 за 1П2014г. указана структура нового бизнеса, а за остальные периоды структура новых договоров.

2 Весь остаток платежей к получению по сделкам, по которым имеется просрочка более 60 дней, к портфелю на 01.07.14