Создание мегарегулятора на базе ЦБ может решить проблемы хаотичного развития рынка и невысокой надежности страховой отрасли. Однако за это страховщикам придется заплатить – качественной перестройкой системы учета и необходимостью соответствия более жестким нормативным требованиям.

Таблица 5. Следствие создания мегарегулятора для страхового рынка

| Возможности | Угрозы |

| Развитие страхового рынка, актуарно обоснованные корректировки тарифов в обязательных видах страхования | Ужесточение требований к составлению отчетности и связанный с этим рост управленческих расходов |

| Активный диалог с регулятором, повышение прозрачности и предсказуемости надзора | Более жесткие требования к активам – необходимость приводить в порядок балансы |

| Стресс-тестирование и раннее реагирование на финансовые затруднения, создание более эффективной процедуры санации страховых компаний | Дальнейшее повышение требований к минимальному УК – проблема привлечения инвестиций при низкой рентабельности собственных средств |

| Повышение надежности страхового рынка и рост доверия к страховым компаниям | Уход с рынка ряда страховых компаний. |

Источник: «Эксперт РА»

Развитие рынка: бонус к надзору

СБРФР готова взять на себя функции по развитию страхового рынка. В октябре 2013 года представители ЦБ в целом одобрили KPI развития страхового рынка, предложенные страховым сообществом.

Ключевые задачи развития рынка (по версии «Эксперта РА», написано в рамках проекта по стратегии развития рынка, подготовленной Oliver Wyman под эгидой ВСС):

- Стимулирование спроса на страхование с помощью налоговых льгот, софинансирования взносов и развития вмененного страхования.

- Стимулирование накопительного страхования жизни за счет введения налоговых льгот и создания гарантийного фонда.

- Модернизация системы финансирования здравоохранения на основе рискового ОМС и его гармоничного сочетания с ДМС.

- Увеличение нетто-емкости страховых компаний при условии упрощения реинвестирования прибыли и использования субординированных кредитов, а также развитие сострахования и рост внутренней перестраховочной емкости.

- Формирование адекватных ожиданий от страховых услуг за счет информирования и стандартизации правил страхования.

- Рост надежности страховых компаний за счет введения актуарного аудита и надзора на базе МСФО, а также смещения фокуса внимания на раннее предупреждение банкротств.

- Повышение доверия к страховым компаниям за счет роста качества урегулирования убытков, упрощения процедуры разрешения споров, а также повышения прозрачности деятельности страховых компаний.

- Дестимулирование недобросовестной конкуренции при условии регулирования страховых посредников, раскрытия комиссионного вознаграждения и контроля соглашений с аффилированными компаниями.

- Снижение транзакционных издержек за счет разрешения использования электронно-цифровой подписи и электронных продаж, борьбы со страховым мошенничеством и устранения дефицита информации.

Надежда Мартьянова, генеральный директор СК «МАКС»:

– С мегарегулятором страховое сообщество связывает возможность серьезных изменений. ЦБ – структура в российской экономике влиятельная и обладающая серьезным ресурсом, поэтому он сможет придать дополнительный импульс тем полезным для страхования инициативам, которым сами страховщики должное ускорение придать оказались не в силах. Первый опыт общения показывает глубокую заинтересованность ответственных лиц мегарегулятора к изучению накопленных проблем на страховом рынке. Экспертный совет по страхованию, проведенный Службой Банка России по финансовым рынкам, а также парламентские слушания, организованные Комитетом ГД по финансовым рынкам, показали, что регулятор придерживается четких и ясных принципов, одинаковых для всех субъектов страхового рынка.

Сергей Савосин, генеральный директор ООО «СК «Согласие»:

– Я надеюсь, будут созданы эффективные механизмы по совместному решению проблем, стоящих перед рынком. Рынок консолидировался и готов к конструктивной работе с регулятором и потребителями. Тем более что сейчас у регулятора гораздо больше возможностей по решению насущных проблем: он теперь совмещает в себе больше функций, чем было у ФСФР. Это окажет существенную роль в выстраивании диалога и совместной работы страховщиков и государства, причем с самыми разными его органами. В первую очередь – с судебной системой, которая подменяет регулирование в очень многих направлениях, определяя правоприменительную практику там, где недостаточно четко что-то закреплено законодателем. И здесь никак не обойтись без точки зрения и позиции мегарегулятора.

Надзор: перезагрузка

СБРФР уже анонсировала создание системы пруденциальных нормативов и стресс-тестирования страховых компаний. Кроме того, планируется модернизация системы отчетности и развитие практики санации страховых компаний. Все это будет способствовать повышению качества надзора за страховыми компаниями.

Таблица 6. Ключевые показатели эффективности деятельности СБРФР в сфере регулирования и надзора

| № | Ключевые показатели эффективности | Значение |

| 1 | Количество своевременно выявленных случаев нарушения финансовой устойчивости и платежеспособности страховщика | Более 90% случаев к 2018 году |

| 2 | Объем потерь страхователей, выгодоприобретателей и кредиторов страховщика при его банкротстве | Менее 5% от обязательств с учетом выплат из гарантийных фондов к 2018 году |

| 3 | Доля активов высокого уровня надежности и ликвидности (в том числе на основе рейтингов и оценки уровня ликвидности) | Более 90% активов рынка к 2018 году |

| 4 | Значение комбинированного коэффициента убыточности-нетто с учетом изменения расчета резервов в среднем по рынку | Менее 105% к 2018 году |

| 5 | Адекватность сформированных страховых резервов (по данным отчетов актуариев) | К 2018 году у 95% страховщиков резервы оцениваются как адекватные |

| 6 | Доля «неклассического» (в том числе налогооптимизирующего) страхования в общих объемах рынка | Не более 10% к 2018 году (по независимой экспертной оценке) |

| 7 | Наличие у участников рынка проработанных качественных стратегий развития | Не менее 95% от числа участников к 2018 году |

| 8 | Случаи неплатежеспособности системно значимых компаний | Отсутствуют после 2014 года |

| 9 | Доля «проблемных» компаний на рынке от общего числа (по величине сборов) на основе стресс-тестирований | Не более 5% к 2018 году |

| 10 | Средний размер комиссионного вознаграждения | Агенты – не более 20%, все посредники – не более 25% к 2018 году |

| 11 | Внедренная система электронного документооборота с регулятором | Не менее 95% от числа участников к 2018 году |

Источник: ВСС

Угрозы: цена стабильности

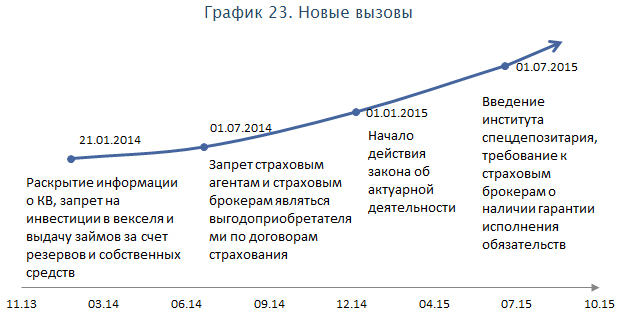

Ключевые вызовы – это актуарный аудит, запрет на использование векселей для покрытия резервов и собственных средств, введение института спецдепозитария и возможное введение нормативов по ликвидности, концентрации рисков и вложениям в связанные стороны по аналогии с банками.

Более жесткие требования уже предъявляются и будут предъявляться к отчетности страховых компаний. Ожидается повышение частоты и уменьшение сроков сдачи отчетности, введение отчетности по нормативам.

Важнейшей угрозой является возможное повышение минимального УК для страховых компаний. Рост концентрации рынка – это нормальное явление для рыночной экономики. Но при этом важно, чтобы барьеры входа на рынок не были чрезмерными. По мнению «Эксперта РА», не нужно стараться привести в соответствие требования к минимальному УК для банков и страховых компаний. Ведь их бизнес существенно отличается. Дальнейшее увеличение минимального УК в перспективе двух-трех лет при невысоких темпах прироста взносов приведет к заметному снижению рентабельности собственных средств страховых компаний, а значит, и к инвестиционной привлекательности отрасли.

Кирилл Бровкович, генеральный директор ЗАО СК «Транснефть»:

– В ближайшее время регулирование страхового рынка станет более жестким. В результате обнаружится много скелетов в шкафах, потребуется докапитализация рынка. По сути, мы можем констатировать начало процесса чистки рынка. И это неплохо. Теоретически в результате доверие к отрасли должно возрасти. Но хотелось бы, чтобы чистка проходила постепенно и не сопровождалась резкими заявлениями, дискредитирующими отрасль. От того, насколько взвешены и корректны будут все участники запускаемого процесса, будет сильно зависеть, повысится ли в результате доверие к страховой услуге или наоборот.

Дмитрий Гармаш, заместитель генерального директора СПК «Юнити Ре»:

– Я положительно отношусь к созданию мегарегулятора, хотя страховщикам пока еще очень непривычно ощущать на себе надзор в объеме почти что банковского! Говоря о частностях, например, с одной стороны, хорошо, что мы видим ужесточение требований к учету и отчетности, в частности к просроченной и спорной дебиторской задолженности, а с другой, это сильно загружает и затрагивает операции по перестрахованию, где всегда очень много отсрочек, переносов сроков платежей, фактических оплат, пришедших позже, так как сроки, как правило, никогда строго не соблюдаются.