Долги регионов снижаются второй год подряд

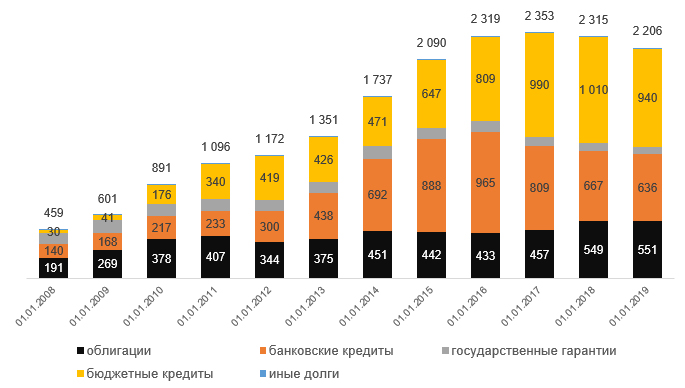

Государственный долг субъектов РФ снижается второй год подряд – по состоянию на 01.01.2019 он составил 2 206 млрд рублей, что на 4,7% (109,1 млрд рублей) меньше объема долга на 01.01.2018 (рисунок 1). Прямой долг (без учета выданных государственных гарантий) субъектов уменьшился на 4,4% (99,1 млрд руб)

Рисунок 1. Динамика государственного долга субъектов РФ (млрд рублей).

Источник: Минфин РФ

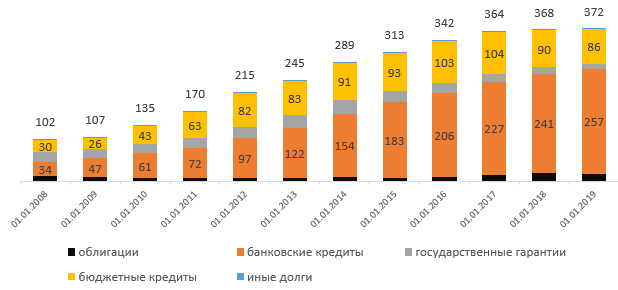

Государственный долг муниципалитетов (рисунок 2), в свою очередь, незначительно увеличился до 371,9 млрд рублей (на 1,1% или на 3,9 млрд руб), а прямой долг увеличился на 2,4% (8,4 млрд руб).

Рисунок 2. Динамика государственного долга муниципалитетов (млрд рублей).

Источник: Минфин РФ

Основной фактор снижения долга субъектов РФ – уменьшение долга по бюджетным кредитам: из 99,1 млрд рублей снижения прямого долга на снижение долга по бюджетным кредитам пришлось 70,4 млрд рублей. В свою очередь, долг по банковским кредитам уменьшился на 30,9 млрд рублей, а по государственным облигациям увеличился на 2,8 млрд руб (в целом, рыночный долг субъектов снизился на 28,1 млрд руб).

В 2018 году номинальный объем прямого долга снизился у 67 субъектов, увеличился у 13 субъектов и у 6 регионов остался нулевым.

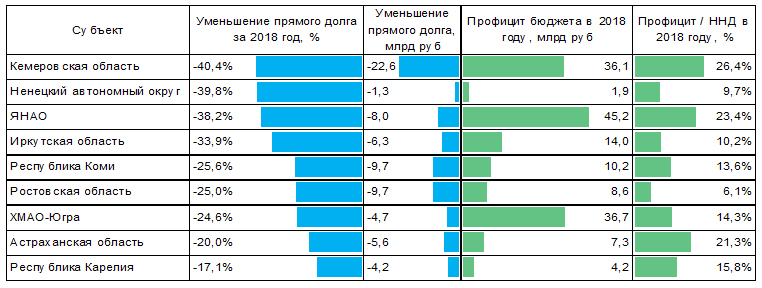

Регионы - лидеры по снижению долга

Лидерами по темпам снижения долга стали Кемеровская область, Ненецкий и Ямало-ненецкий автономные округа. Такое снижение долговой нагрузки было обеспечено существенным профицитом бюджетов, который, во многом, был обусловлен положительной внешнеэкономической конъюнктурой на ключевых сырьевых рынках. Так, благодаря относительно высоким ценам на уголь, бюджет Кемеровской области уже второй год исполняется с профицитом более 20% ННД (20,1% и 26,4% в 2017 и 2018 г. Соответственно). А профицит бюджетов НАО, ЯНАО, ХМАО-Югры и Иркутской области во многом был обусловлен платежами нефтегазодобывающих компаний по налогу на прибыль и налогу на имущество.

Таблица 1. Субъекты РФ – лидеры по темпам снижения прямого долга по итогам 2018 года

Источник: Расчеты «Эксперт РА» по данным Минфина РФ и финансовых ведомств субъектов РФ.

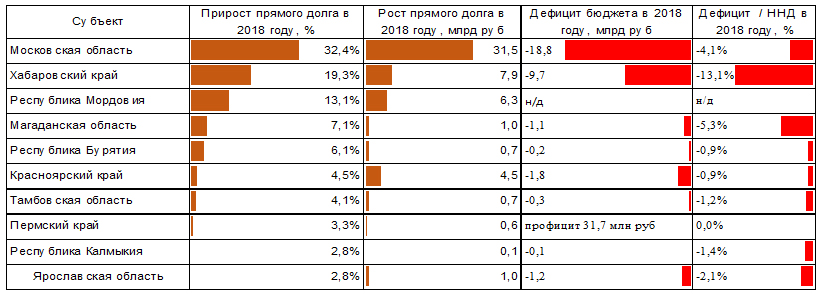

Регионы с ростом долга

У большинства регионов, у которых увеличился объем долга, дефицит бюджета по итогам 2018 года был достаточно небольшой – на уровне -1% - 1,5% ННД. Т.е. рост долга в большинстве случаев был вполне управляемым процессом. Более того, у Пермского края бюджет был исполнен с небольшим профицитом, поэтому рост долга краевого бюджета – временное явление, обусловленное управлением ликвидностью в период январских каникул: в предыдущие годы, в течение января -февраля Пермский край, как правило, полностью погашал рыночный долг, который был привлечен в конце декабря.

Наибольший прироста прямого долга – у Московской области, Хабаровского края и Мордовии.

По сравнению с масштабами бюджета Московской области, такой прирост долга не является значительным: бюджет был исполнен с весьма умеренным дефицитом на уровне 4,1%. Существенная часть долга – направлена на финансирование расходов капитального характера, а не на финансирование текущих расходов. Также отметим, что Московская область достаточно эффективно управляет свободными остатками денежных средств, что позволяет бюджету Области получать дополнительный доход и частично компенсировать расходы на обслуживание долга: по итогам 11 месяцев доходы от размещения временно свободных средств бюджета на банковских депозитах составили 3,6 млрд рублей, а расходы на обслуживание долга – 5,7 млрд руб.

Рост долга из-за существенного дефицита бюджета был зафиксирован в республике Мордовии и Хабаровском крае. В Хабаровском крае дефицит бюджета по итогам 2018 года составил 13,1%. Итоги исполнения бюджета Мордовии за 2018 год еще не опубликованы, но по итогам 11 месяцев дефицит бюджета указанного региона составил 29,8%.

Таблица 2. Субъекты РФ – лидеры по темпам увеличения прямого долга по итогам 2018 года

Источник: Расчеты «Эксперт РА» по данным Минфина РФ и финансовых ведомств субъектов РФ.

«Плановая передышка»

2018 год – первый год действия программы реструктуризации бюджетных кредитов, поэтому новые средне и долгосрочные кредиты не выдавались (нет регионов, у которых был бы чистый прирост долга по бюджетным кредитам).

Регионы, участвующие в реструктуризации (а таких – большинство) должны были в 2018 году выплатить всего 5% объема долга по бюджетным кредитам, который у них имелся по состоянию на начало 2018 года. Такой мягкий график погашения бюджетных кредитов запланирован и в 2019 году.

Текущий, 2019 год, для многих регионов станет определяющим. По условиям реструктуризации, если у регионального бюджета в 2018 и 2019 налоговые и неналоговые доходы (ННД) росли выше темпов инфляции, то регион премируется переходом на «длинную реструктуризацию» - вместо текущих 7 лет срок погашения бюджетных кредитов увеличивается до 12 лет.

По условиям семилетней реструктуризации в 2020 году подлежит погашению 10% долга по бюджетным кредитам, а в 2021-2024 годы – по 20%. Поэтому, если отдельные регионы не смогут по итогам 2019 года уйти на «длинную реструктуризацию», то с 2021 года у них остро станет вопрос о необходимости погашения или замещения существенных объемов бюджетных кредитов. В случае, если у региональных бюджетов не будет достаточных профицитов, то бюджетные кредиты придется замещать рыночным долгом, что повлечет рост расходов на его обслуживание.

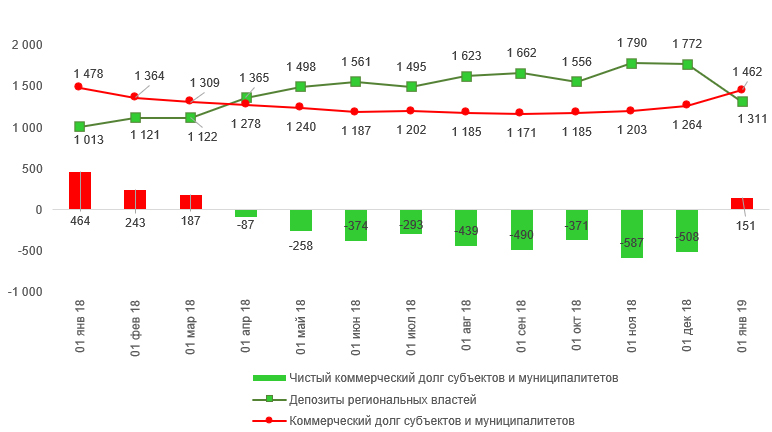

Динамика чистого коммерческого долга субъектов и муниципалитетов

Совокупный объем коммерческого (облигации и банковские кредиты) долга субъектов и муниципалитетов (1,46 трлн рублей на 01.01.2019) сравним с объемом депозитов (1,31 трлн рублей), которые финансовые власти российских регионов разместили на 01.01.2019 на депозитах в банках (рисунок 3). Причем, большую часть 2018 года чистый коммерческий долг региональных властей был отрицательным, т.е. объем депозитов превышал объем рыночного долга: так, по состоянию на 01.11.2018 объем депозитов региональных властей почти на 587 млрд рублей превышал объем долга субъектов и муниципалитетов в виде облигаций и банковских кредитов. Существенная часть указанных депозитов – временно свободные, но уже законтрактованные деньги, а не накопленные профициты прошлых лет. Тем не менее, на агрегированном уровне, чистый рыночный долг российских регионов весьма незначителен или даже отрицателен.

Рисунок 3. Динамика депозитов и коммерческого долга субъектов и муниципалитетов

Источник: Расчеты «Эксперт РА» по данным ЦБ РФ, Минфина РФ.

Примечание: Отрицательный чистый долг (зеленые столбики): депозиты региональных властей превышают коммерческий долг субъектов и муниципалитетов. Положительный чистый долг (красные столбики) – объем коммерческого долга превышает объем депозитов.

В 2018 году депозиты размещали 13 субъектов, а также муниципалитеты из 3 регионов. По итогам 11 месяцев 2018 года доходы от размещения средств бюджетов на банковских депозитах составили 78,9 млрд рублей. Причем 76% указанных доходов приходится на долю бюджета г. Москвы. Совокупные расходы консолидированных бюджетов на обслуживание долга по итогам 11 месяцев составили 99,5 млрд рублей.

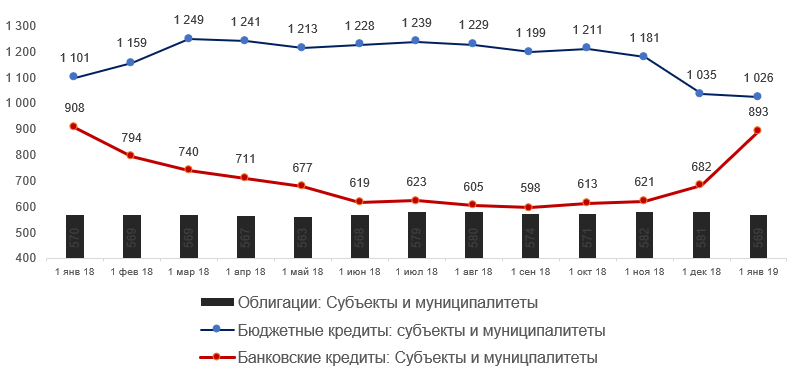

Активное управление долговым портфелем позволяет уменьшать расходы на его обслуживание

Большинство российских регионов достаточно активно управляют своим долговым портфелем – в частности, внутри года субъекты снижают объем долга по банковским кредитам. Это снижение фондируется либо за счет внутригодового профицита, либо за счет привлечения краткосрочных кредитов УФК, процентная ставка по которым составляет 0,01%. Так, внутри года объем задолженности субъектов и муниципалитетов по банковским кредитам снижался с 908 млрд рублей до 598 млрд рублей (рисунок 4).

Рисунок 4. Динамика долга субъектов и муниципалитетов по видам обязательств в 2018 году, млрд рублей.

Источник: Расчеты «Эксперт РА» по данным Минфина РФ.

Прирост банковского долга в декабре 2018 обусловлен, в том числе, замещением бюджетных кредитов (рисунок 4), плановое погашение которых приходилось на конец года, а также для финансирование бюджетных инвестиций (на ноябрь – декабрь приходится, как правило, финансирование 40% годового объема бюджетных инвестиций).