Резюме

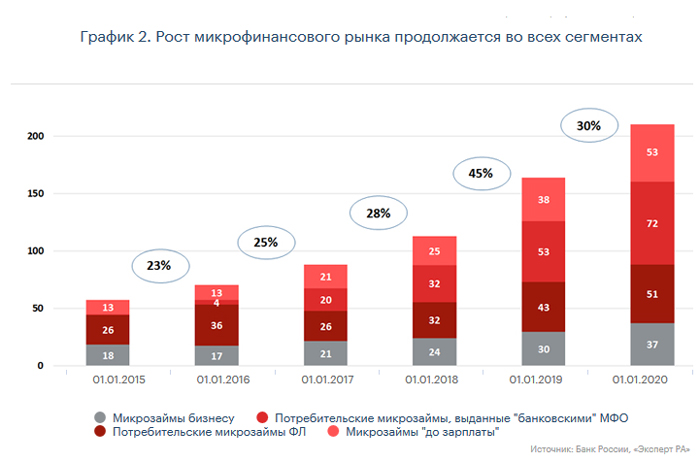

Портфель микрозаймов в 1-м полугодии 2019 года вырос на 16 % и достиг 190 млрд рублей. Опасения по поводу замедления PDL-сегмента пока не оправдались, компании смогли адаптироваться к снижению предельной ставки до 1,5 % в день, сохранив прежние темпы роста, при этом качество портфеля анкетируемых PDL-компаний улучшилось. По итогам 2019 года портфель МФО составит порядка 220 млрд рублей, но уже в 2020-м ограничение ставки до 1 % в день замедлит динамику рынка.

За 1-е полугодие 2019 года портфель МФО прибавил 16 % и достиг 190 млрд рублей. Поэтапное снижение предельных ставок позволило крупным компаниям адаптироваться к новым условиям и продолжить наращивание портфеля прежними темпами. В результате концентрация на крупнейших участниках за полгода прибавила еще 1 п. п., по оценке рейтингового агентства «Эксперт РА» на топ-20 и топ-100 МФО приходится 57 и 83 % портфеля соответственно на 01.07.2019. Регуляторные нововведения 1-го полугодия 2019 года не замедлили, как ожидалось, роста портфеля PDL, поскольку крупные компании данного сегмента для компенсации снижения ставок адаптировали ряд комиссионных продуктов, в том числе не входящих в расчет ПСК. Регулятор еще не успел сформулировать позицию по этому вопросу, поэтому сокращения прироста PDL не наблюдалось. «Банковские МФО» сохранили примерно треть рынка (более 60 млрд рублей), демонстрируя рост на уровне среднерыночного.

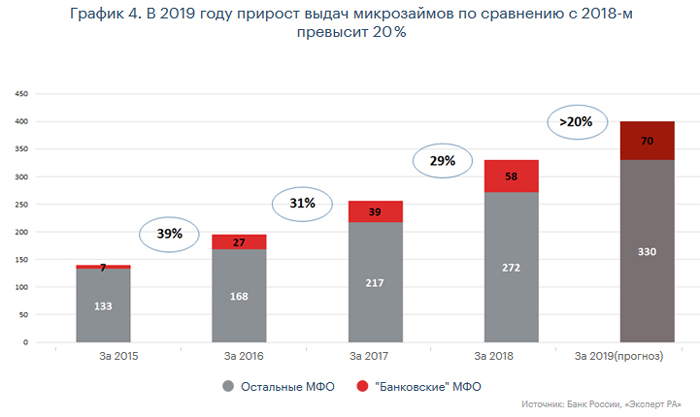

Объем выданных микрозаймов за 1-е полугодие 2019 года составил 196 млрд рублей. Прирост по сравнению с аналогичным периодом прошлого года – порядка 30 %. Выдачи в сегменте PDL по-прежнему доминируют и занимают почти половину от совокупных выдач всех МФО. Среди анкетируемых компаний сегмента PDL прирост выдач микрозаймов за полугодие составил 35 %. В структуре сегмента растет концентрация на онлайн-компаниях, на которые приходится более 75 % всех выдач в 1-м полугодии против примерно 60 % годом ранее. Ограничение предельной ставки ожидаемо вызвало рост ПСК по IL-микрозаймам, что повысило интерес компаний к диверсификации своего портфеля с учетом данного сегмента. В 2-м полугодии 2019 года мы ожидаем снижения темпов выдач микрозаймов в связи с потребностью более консервативного подхода к оценке заемщиков после ограничения процентной ставки до 1 % с 01.07.2019.

Введение ПДН и изменения порядка расчета нормативов капитала не окажут влияния на динамику рынка. В целях снижения долговой нагрузки регулятор вводит комплекс показателей и обновляет методику расчета нормативов, которые в совокупности призваны снизить долю микрозаймов, платежи по которым превышают 50 % месячного дохода заемщиков. Новации в основном касаются микрозаймов, выданных после 1 октября 2019 года, поэтому принятые меры окажут лишь ограниченное влияние на динамику рынка. Большинство компаний имеют значительный запас по капиталу: согласно данным Банка России, в I квартале 2019 года для МКК медиана норматива достаточности капитала не опускалась ниже 50 %, для МФК превышала 20 %, изменение расчета норматива не окажет существенного давления на достаточность капитала в среднем по отрасли. Согласно результатам опроса, большинство анкетируемых компаний не видят каких-либо осложнений для своей деятельности с введением новых требований. Только 13 % респондентов имеют норматив достаточности капитала на уязвимом уровне (ниже 10 %) и нуждаются в докапитализации или изменении бизнес-стратегии.

Качество портфеля анкетируемых PDL-компаний улучшилось. Ограничение максимальной процентной ставки в январе 2019-го до 1,5 % в день оказало позитивное влияние на качество портфеля в 1-м полугодии 2019 года. Перераспределение клиентской базы к более крупным и технологичным МФО привело к улучшению качества андеррайтинга. За 1-е полугодие 2019 года в портфеле анкетируемых компаний задолженность NPL90+ без учета «банковских МФО» уменьшилась с 39 до 36 %, причем значительное снижение было отмечено именно в сегменте PDL (-7 п. п.). Многие из анкетируемых компаний обладают продвинутыми технологиями оценки заемщика и относятся к наиболее прозрачной части рынка, что позволяет им в совокупности формировать более качественный в сравнении с рынком портфель микрозаймов.

Согласно прогнозу рейтингового агентства «Эксперт РА», по итогам 2019 года объем рынка прибавит около 30 % и приблизится к 220 млрд рублей. При этом портфель микрозаймов будет расти более высокими темпами, чем выдачи. Уже по итогам года мы ожидаем замедления выдач до 20 % (против +30 % на протяжении 2017–2018 годов), в связи с существенным охлаждением PDL-микрозаймов на фоне ограничения предельной доходности до 1 % в день. До конца 2019 года влияние на объемные показатели будет отражено не в полной мере, мы ожидаем более ощутимого эффекта от изменения предельных ставок для динамики рынка в 2020-м. Ужесточение регулятивных требований в значительной степени скажется на многочисленных небольших компаниях, имеющих ограниченную долю рынка. В этой связи количество МФО в реестре будет стремительно сокращаться: если к концу 2019-го на рынке останется около 1 800 МФО, то по итогам следующего года реестр будет насчитывать порядка 1 500 компаний.

Методология

Выводы аналитиков рейтингового агентства «Эксперт РА» основаны на публичных данных и результатах анкетирования микрофинансовых организаций. В рамках настоящего исследования под микрофинансовыми организациями понимаются юридические лица, отвечающие совокупности двух признаков: осуществляют микрофинансовую деятельность и зарегистрированы в государственном реестре микрофинансовых организаций.

В данном исследовании в расчетах мы не учитываем портфель займов кредитных потребительских кооперативов (КПК), сельскохозяйственных кредитных потребительских кооперативов, жилищных накопительных кооперативов и ломбардов.

В рамках исследования микрофинансового рынка, проведенного рейтинговым агентством «Эксперт РА», под размером портфеля имеется в виду совокупный объем микрозаймов, находящийся на балансе МФО на определенную дату (включая резервы и микрозаймы с просроченными платежами). Под объемом рынка подразумевается валовой портфель микрозаймов на балансах МФО. Также агентство публикует данные анкетируемых компаний по рабочему портфелю (без учета просроченной задолженности более 90 дней, или Non-Performing Loans, NPL).

Под микрозаймами «до зарплаты» (PDL, или Payday Loans) в настоящем исследовании мы понимаем микрозаймы, выданные физическим лицам в размере не более 30 тыс. рублей на срок до одного месяца. В рэникнгах на 01.07.2018 под это определение попадали микрозаймы ФЛ на сумму до 45 тыс. рублей сроком до двух месяцев.

Под потребительскими микрозаймами (IL, или Installment Loans) мы понимаем микрозаймы, выданные физическим лицам в размере более 30 тыс. рублей на срок свыше одного месяца. В портфеле микрозаймов ЮЛ и ИП (SME, или Small & Medium Enterprise) мы учитываем микрозаймы, предоставленные на предпринимательские цели.

В нашем исследовании по итогам 1-го полугодия 2019 года участвовали 74 микрофинансовые организации. Выражаем признательность всем МФО, проявившим к нему интерес.

Приложение. Рэнкинги и графики

Таблица 2. Рэнкинг МФО по объему выданных микрозаймов за 1-е полугодие 2019 года

Таблица 3. Рэнкинг МФО по портфелю микрозаймов ФЛ «до зарплаты» (PDL) на 01.07.2019

Таблица 5. Рэнкинг МФО по портфелю потребительских микрозаймов ФЛ (IL) на 01.07.2019

Таблица 7. Рэнкинг МФО по портфелю микрозаймов ЮЛ и ИП на 01.07.2019

Таблица 8. Рэнкинг МФО по объему выданных микрозаймов ЮЛ и ИП за 1-е полугодие 2019 года

Таблица 9. Рэнкинг МФО по портфелю POS-микрозаймов на 01.07.2019

Таблица 10. Рэнкинг МФО по объему выданных POS-микрозаймов за 1-е полугодие 2019 года