Содержание

Резюме

Волатильность 2020 года на рынке страхования жизни сменилась активным ростом в 2021-м: драйверами выступают страхование жизни заемщиков потребкредитов и ипотечное страхование. В некредитном страховании жизни в 2020-м фокус страховщиков был смещен с продаж ИСЖ на продажи НСЖ, в текущем году баланс восстановился: эти сегменты растут одинаковым темпом. По прогнозу агентства «Эксперт РА», по итогам 2021 года относительно 2020-го рынок страхования жизни вырастет на 21 %. В 2022 году охлаждающий эффект окажет повышение ключевой ставки – темпы прироста премий замедлятся до 12–14 %. Самое ожидаемое событие и одновременно большая интрига – появление ДСЖ, которое может кардинально изменить всю конфигурацию рынка страхования жизни.

В 2021 году рынок страхования жизни активно растет после турбулентного 2020-го. По итогам 9 месяцев 2021-го по сравнению с аналогичным периодом прошлого года темпы прироста премий, по оценкам агентства «Эксперт РА», составили 27 %, объем собранных взносов – 380 млрд рублей. В абсолютном выражении рынок прибавил 80 млрд рублей, где порядка 43 % абсолютного прироста было обеспечено страхованием жизни заемщиков. В целом позитивная динамика премий отмечается во всех сегментах страхования жизни. Объем страхования жизни заемщиков вырос почти в полтора раза (против небольшого сокращения на 1,6 % годом ранее), темпы прироста взносов по ИСЖ составили 20 % (годом ранее было снижение на 6,4 %), в то же время по НСЖ, напротив, прирост немного замедлился до 19 с 30 % в прошлом году. Пенсионное страхование прибавило 6 % премии, прочие виды страхования жизни (основу составляет рисковое страхование жизни) увеличились на 30 %.

Потребительское кредитование и ипотека стали драйверами роста страхового рынка в 2021 году. Невысокие банковские ставки, а также действие различных программ льготной ипотеки способствовали активному росту страхования жизни заемщиков. В абсолютном выражении сегмент прибавил почти 35 млрд рублей премии за 9 месяцев 2021 года по сравнению с 9 месяцами 2020-го и преодолел отметку в 100 млрд рублей. Локомотивом выступило страхование жизни заемщиков потребительских кредитов, темпы прироста премий по которому составили почти 60 %. Ипотечное страхование и страхование заемщиков по прочим видам кредитования (в него входят страхование заемщиков от критических заболеваний, потери работы, страхование жизни держателей кредитных карт, страхование жизни заемщика при автокредитовании и др.) выросли за этот период чуть скромнее – на 30 и 24 % соответственно.

ИСЖ и НСЖ сравнялись по темпам прироста. В прошлом году в результате смещения тенденции в сторону продаж НСЖ, сходного по характеристикам с ИСЖ, наблюдался рост доли НСЖ с единовременным взносом на фоне сокращения доли ИСЖ. По итогам 9 месяцев 2021 года мы наблюдаем частичное восстановление доли ИСЖ в структуре совокупных премий по НСЖ и ИСЖ. Кроме того, срочность полисов как по ИСЖ, так и по НСЖ с единовременной премией в значительной степени сместилась в сторону более длинных договоров (более 5 лет). В числе трендов мы также отмечаем хотя и медленный, но сохраняющийся рост доли классического страхования жизни – НСЖ с регулярными взносами, в котором также постепенно набирают вес полисы срочностью более 10 лет. И все же доля такого долгосрочного накопительного страхования жизни пока совсем невелика – чуть более 13 % в совокупных премиях по ИСЖ и НСЖ. Для сравнения: на ИСЖ или НСЖ с единовременным взносом по итогам 9 месяцев 2021 года пришлось 3/4 суммарных премий по ИСЖ и НСЖ.

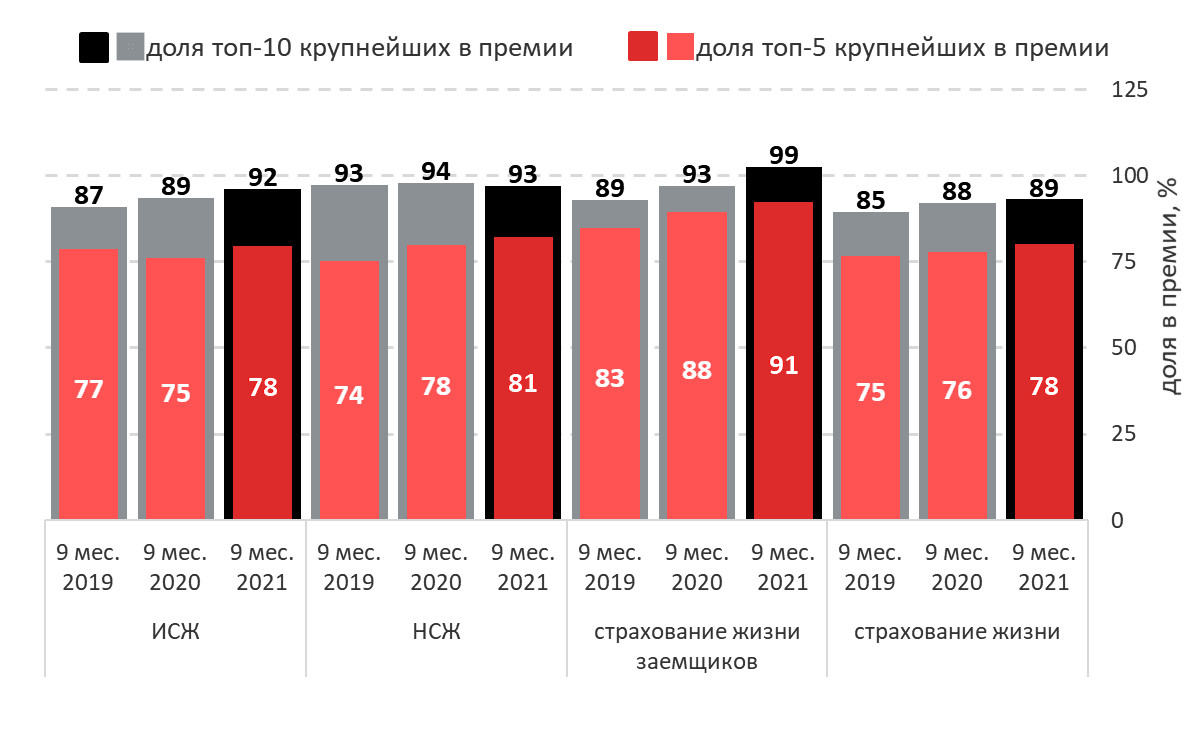

По итогам 9 месяцев 2021 года концентрация рынка страхования жизни снова выросла. 89 % премий по страхованию жизни (+1 п. п. по сравнению с 9 месяцами 2020 года) концентрируется в руках топ-10 страховщиков жизни, 78 % (+2 п. п.) приходится на топ-5. Наибольший рост концентрации (+6 п. п. по топ-10) наблюдается в сегменте страхования жизни заемщиков, что обусловлено значительным приростом премий по страхованию жизни по ипотеке и потребкредитованию у ряда компаний. При этом у некоторой части страховщиков жизни может не наблюдаться существенного роста по данной линии бизнеса в связи с тем, что премии по этим видам собирает не страховщик жизни, а универсальный страховщик, находящийся в одной финансовой группе со страховщиком жизни. Небольшое снижение концентрации отмечается по топ-10 в НСЖ, что объясняется сокращением премий по этому виду сразу у 4 страховщиков жизни, входящих в десятку лидеров.

Пятерка лидеров рэнкинга по страхованию жизни по итогам 9 месяцев 2021-го по сравнению с аналогичным периодом прошлого года осталась неизменной. Все страховщики в топ-5 показали положительный прирост по премиям. В топ-10 по премиям вошли АО «УРАЛСИБ Жизнь» и АО «Русский Стандарт Страхование», десятку покинули ООО «Страховая компания «СиВ Лайф» и ООО «СК «Райффайзен Лайф». Среди 22 компаний – участников рэнкинга по страхованию жизни – сокращение премий по итогам 9 месяцев 2021 года отмечается только у 4.

График 9. Динамика концентрации рынка страхования жизни и некоторых его сегментов

Источник: «Эксперт РА» по данным компаний

84 % опрошенных компаний прогнозируют прирост рынка страхования жизни по итогам 2021 года по сравнению с 2020-м на 20 % или более. Опрос был проведен агентством «Эксперт РА» среди страховщиков жизни. Почти половина опрошенных считают, что рынок вырастет на 30 % или более. Сокращения рынка не ожидает никто из респондентов. По прогнозу на 2022 год разброс мнений получился очень большим, что подчеркивает неопределенность развития ситуации на рынке в части грядущих регуляторных изменений. Дать числовой прогноз на 2022 год затруднились почти треть опрошенных страховщиков жизни. Еще треть респондентов ожидают роста рынка в 2022 году на 10–20 %. 16 % опрошенных заявили о вероятном росте на 5–10 %, сокращение или стагнацию в 2022 году прогнозируют пятая часть страховщиков жизни.

Самая большая интрига на рынке – появление ДСЖ. Озвученная концепция ДСЖ содержит 2 ключевые составляющие. Первое – это создание нового долгожданного продукта, аналога западного unit-linked, обладающего более высокой прозрачностью и потенциальной доходностью, но и одновременно повышенным уровнем риска (он может существенно превышать риски по НСЖ и ИСЖ). ДСЖ может стать новым драйвером роста рынка и расширить возможности по инвестированию для действующих и новых клиентов страховых компаний. При этом то, насколько успешно ДСЖ сможет конкурировать с существующими на рынке инвестиционными продуктами, такими как ПИФы, ИИСы, будет зависеть от таких параметров, как величина налоговых льгот, наличие допуска к инвестированию в ДСЖ у массового розничного клиента и прочих факторов.

Вторая составляющая – это идея одновременного с появлением ДСЖ прекращения существования текущих видов страхования жизни с участием страхователя в инвестиционном доходе. Отказ от других видов страхования и прежде всего от классического долгосрочного накопительного страхования жизни может привести к обеднению продуктовой линейки, невозможности закрыть потребности ряда клиентов и в итоге к значительному сужению рынка страхования жизни.

Мы предполагаем, что концепция появления ДСЖ еще претерпит существенные изменения к моменту ее реализации, поэтому на текущий момент не строим прогнозов по ее влиянию на рынок страхования жизни.

По прогнозу агентства «Эксперт РА», по итогам 2021 года по сравнению с 2020-м рынок страхования жизни вырастет на 21 %. Его объем достигнет 521 млрд рублей. Страхование заемщиков составит 135 млрд рублей (+40 %), ИСЖ – 220 млрд рублей (+20 %), НСЖ – 160 млрд рублей (+10 %). Динамика рынка страхования жизни в 2022 году будет в значительной степени определяться изменениями в регулировании продаж ИСЖ и НСЖ. Один из важнейших вопросов на повестке дня: с какими итоговыми параметрами вступит в силу указание Банка России 5055-У? Другой не менее важный фактор, определяющий направление развития рынка страхования жизни, – это движение ключевой ставки. Ее повышение замедлит рост видов страхования жизни, связанных с кредитованием, а также увеличит привлекательность консервативных инструментов: долговых бумаг и банковских депозитов, что окажет сдерживающее влияние на динамику ИСЖ и НСЖ. По нашему прогнозу, в отсутствие серьезных экономических шоков и потрясений, а также резких регуляторных изменений рынок страхования жизни в 2022 году вырастет примерно на 13 %, до 590 млрд рублей. Рост страхования жизни заемщиков вслед за розничным кредитованием замедлится до 15 %, объем сегмента составит 155 млрд рублей. НСЖ и ИСЖ будут расти умеренными темпами на уровне 15 и 10 % соответственно.

Черников Владимир Владимирович,

генеральный директор, ООО «СК «Ингосстрах Жизнь»«Если говорить о рисках, то они лежат в плоскости только разрабатываемых сейчас документов законодательной базы. Однако выдвигать гипотезы и строить прогнозы в данном случае как минимум рано – страховщики находятся в тесном взаимодействии с регулятором, проводится проработка возможных рисков и вариантов развития событий. Рассчитываем, что итогом станут документы и программы, учитывающие потребности и страховщиков жизни, и их клиентов».

Таблица. Прогноз по взносам (по сегментам страхования жизни)

| Сегмент | 2019 г., млрд руб. | 2020 г., млрд руб. | Темпы прироста взносов, 2020 г./2019 г., % | Прогноз на 2021 г., млрд руб. (темпы прироста взносов, %) | Прогноз на 2022 г., млрд руб. (темпы прироста взносов, %) |

| Страхование жизни заемщиков | 93 | 97 | 3,6 | 135 (~40) | 155 (~15) |

| НСЖ | 130 | 146 | 12,2 | 160 (~10) | 184 (~15) |

| ИСЖ | 182 | 183 | 0,5 | 220 (~20) | 242 (~10) |

| Прочие виды страхования жизни | 4,0 | 5,1 | 26,5 | 6,1 (~20) | 6,7 (~10) |

| Итого по страхованию жизни | 409 | 431 | 5,2 | 521 (~21) | ~590 (12–14) |

Источник: «Эксперт РА»

Методология

Анализ рынка страхования жизни осуществляется на основе статистических данных Банка России, а также анкетирования страховых компаний, специализирующихся на страховании жизни, проведенного агентством «Эксперт РА» по итогам 9 месяцев 2021 года. В результате анкетирования было собрано 22 анкеты от страховщиков жизни. Суммарная рыночная доля страховщиков жизни, участвующих в анкетировании, в совокупных премиях по страхованию жизни составила более 99 %.

Оценка объемов взносов по рынку страхования жизни, а также отдельных его сегментов производилась на основе сведений, полученных агентством «Эксперт РА» в ходе анкетирования, статистических данных Банка России, а также экстраполяции результатов с учетом оценки объемов взносов компаний, не предоставивших информацию в этом году.

Расчет концентрации рынка страхования жизни и его отдельных сегментов производился на основании предоставленных компаниями данных; объемы взносов компаний, не предоставивших данные в этом году, не учитывались. Таким образом, оценка концентрации рынка является консервативной.

Чтобы добиться максимальной достоверности, каждая анкета рассматривалась по следующим 3 пунктам:

- соответствие единиц измерения;

- суммы строк в разбивке должны быть меньше или равны итоговым значениям;

- суммы разбивки отдельных строк также не должны превышать итогового значения.

На основании анкетирования были подготовлены рэнкинги компаний по совокупным взносам по страхованию жизни, ИСЖ, НСЖ и страхованию жизни заемщиков за 9 месяцев 2021 года. В указанных рэнкингах агентства «Эксперт РА» представлены только те компании, от которых оно получило заполненные анкеты. Все прогнозы даны в номинальном выражении без учета инфляции.

Приложение. Рэнкинги

Таблица 1. Рэнкинг страховщиков по страхованию жизни, 9 месяцев 2021 года

Открыть полную таблицу в новом окне

| Место | Место, 9 мес. 2020 г. | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля на рынке страхования жизни, % |

| 1 | 1 | ООО СК «Сбербанк страхование жизни» | 111,5 | 75,3 | 48,1 | 29,3 |

| 2 | 2 | ООО «АльфаСтрахование-Жизнь» | 74,5 | 56,1 | 32,9 | 19,6 |

| 3 | 3 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 55,1 | 52,8 | 4,4 | 14,5 |

| 4 | 4 | ООО «СК «Ренессанс Жизнь» | 40,2 | 31,0 | 29,8 | 10,6 |

| 5 | 5 | ООО СК «Росгосстрах Жизнь» | 17,0 | 13,9 | 22,2 | 4,5 |

| 6 | 6 | ООО «Капитал Лайф Страхование Жизни» | 13,3 | 13,4 | -0,6 | 3,5 |

| 7 | 7 | ООО «РСХБ-Страхование жизни» | 8,0 | 9,2 | -13,2 | 2,1 |

| 8 | 8 | ООО «Сосьете Женераль Страхование Жизни» | 7,7 | 8,7 | -11,8 | 2,0 |

| 9 | 13 | АО «УРАЛСИБ Жизнь» | 5,9 | 3,4 | 72,1 | 1,5 |

| 10 | 17 | АО «Русский Стандарт Страхование» | 5,2 | 2,8 | 85,4 | 1,4 |

| 11 | 18 | ООО СК «БКС Страхование жизни» | 5,2 | 2,2 | 133,2 | 1,4 |

| 12 | 9 | ООО «Страховая компания «СиВ Лайф» | 5,2 | 4,7 | 10,8 | 1,4 |

| 13 | 14 | ООО «СК «Ингосстрах-Жизнь» | 4,9 | 3,0 | 61,3 | 1,3 |

| 14 | 12 | ООО СК «Альянс Жизнь» | 4,6 | 3,5 | 33,2 | 1,2 |

| 15 | 10 | ООО «СК «Райффайзен Лайф» | 4,3 | 3,9 | 12,5 | 1,1 |

| 16 | 11 | ООО СК «Согласие-Вита» | 4,1 | 3,6 | 14,3 | 1,1 |

| 17 | 16 | ООО «ППФ Страхование жизни» | 3,3 | 3,0 | 12,1 | 0,9 |

| 18 | 15 | АО СК «Совкомбанк Жизнь» | 3,0 | 3,0 | 0,5 | 0,8 |

| 19 | 19 | ООО «МАКС-Жизнь» | 2,5 | 2,1 | 18,1 | 0,7 |

| 20 | 20 | АО «СК «Югория-Жизнь» | 1,1 | 0,6 | 82,6 | 0,3 |

| 21 | 21 | ООО СК «Чулпан-Жизнь» | 0,4 | 0,5 | -7,9 | 0,1 |

| 22 | 22 | ООО СК «ДЕЛО ЖИЗНИ» | 0,2 | 0,2 | 1,1 | 0,1 |

Источник: «Эксперт РА» по данным компаний, приславших анкеты

Таблица 2. Рэнкинг страховщиков по ИСЖ, 9 месяцев 2021 года

Открыть полную таблицу в новом окне

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте ИСЖ, % |

| 1 | ООО «АльфаСтрахование-Жизнь» | 36,7 | 27,8 | 31,7 | 23,1 |

| 2 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 34,2 | 34,0 | 0,5 | 21,6 |

| 3 | ООО СК «Сбербанк страхование жизни» | 26,0 | 10,6 | 145,9 | 16,4 |

| 4 | ООО «СК «Ренессанс Жизнь» | 13,7 | 17,2 | -20,2 | 8,6 |

| 5 | ООО СК «Росгосстрах Жизнь» | 13,2 | 8,5 | 55,2 | 8,3 |

| 6 | ООО «РСХБ-Страхование жизни» | 7,5 | 8,8 | -14,7 | 4,7 |

| 7 | ООО СК «БКС Страхование жизни» | 5,0 | 2,1 | 133,6 | 3,1 |

| 8 | ООО «Капитал Лайф Страхование Жизни» | 4,0 | 4,4 | -9,4 | 2,5 |

| 9 | ООО СК «Альянс Жизнь» | 2,9 | 1,9 | 56,6 | 1,8 |

| 10 | АО «УРАЛСИБ Жизнь» | 2,8 | 2,4 | 14,8 | 1,7 |

| 11 | ООО «Страховая компания «СиВ Лайф» | 2,4 | 1,6 | 47,9 | 1,5 |

| 12 | ООО «СК «Ингосстрах-Жизнь» | 2,2 | 2,3 | -3,0 | 1,4 |

| 13 | ООО «Сосьете Женераль Страхование Жизни» | 2,0 | 2,3 | -12,3 | 1,3 |

| 14 | АО «Русский Стандарт Страхование» | 1,6 | 1,3 | 22,5 | 1,0 |

| 15 | ООО «МАКС-Жизнь» | 1,3 | 1,1 | 20,5 | 0,8 |

| 16 | ООО СК «Согласие-Вита» | 1,3 | 2,0 | -34,9 | 0,8 |

| 17 | АО «СК «Югория-Жизнь» | 0,2 | 0,5 | -61,1 | 0,1 |

| 18 | ООО «ППФ Страхование жизни» | 0,002 | 0,01 | -87,1 | 0,001 |

Источник: «Эксперт РА» по данным компаний, приславших анкеты

Таблица 3. Рэнкинг страховщиков жизни по страхованию заемщиков, 9 месяцев 2021 года

Открыть полную таблицу в новом окне

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте страхования заемщиков, % |

| 1 | ООО СК «Сбербанк страхование жизни» | 36,0 | 27,3 | 31,8 | 34,5 |

| 2 | ООО «АльфаСтрахование-Жизнь» | 32,5 | 21,5 | 51,1 | 31,1 |

| 3 | ООО «СК «Ренессанс Жизнь» | 17,5 | 8,0 | 119,3 | 16,8 |

| 4 | ООО «Сосьете Женераль Страхование Жизни» | 5,2 | 6,2 | -15,6 | 5,0 |

| 5 | АО «Русский Стандарт Страхование» | 3,5 | 1,5 | 131,2 | 3,4 |

| 6 | ООО СК «Согласие-Вита» | 2,5 | 1,4 | 73,8 | 2,4 |

| 7 | АО «УРАЛСИБ Жизнь» | 2,5 | 0,6 | 317,6 | 2,4 |

| 8 | ООО «СК «Райффайзен Лайф» | 1,2 | 0,7 | 67,1 | 1,2 |

| 9 | АО СК «Совкомбанк Жизнь» | 0,9 | 0,9 | 8,9 | 0,9 |

| 10 | ООО «Капитал Лайф Страхование Жизни» | 0,9 | 0,7 | 28,2 | 0,8 |

| 11 | ООО «МАКС-Жизнь» | 0,7 | 0,6 | 17,3 | 0,7 |

| 12 | ООО «СК «Ингосстрах-Жизнь» | 0,5 | 0,2 | 206,3 | 0,5 |

| 13 | ООО «Страховая компания «СиВ Лайф» | 0,1 | 0,1 | -6,0 | 0,1 |

| 14 | ООО СК «БКС Страхование жизни» | 0,1 | 0,0 | 18 407,5 | 0,1 |

| 15 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 0,00005 | 0,00006 | -28,6 | 0,00004 |

Источник: «Эксперт РА» по данным компаний, приславших анкеты

Таблица 4. Рэнкинг страховщиков жизни по НСЖ, 9 месяцев 2021 года

Открыть полную таблицу в новом окне

| Место | Компания | Взносы, млрд руб. | Взносы, 9 мес. 2020 г., млрд руб. | Темпы прироста взносов, % | Доля в сегменте НСЖ, % |

| 1 | ООО СК «Сбербанк страхование жизни» | 49,4 | 37,2 | 33,0 | 43,7 |

| 2 | ООО «Страховая компания СОГАЗ-ЖИЗНЬ» | 20,9 | 18,4 | 13,4 | 18,4 |

| 3 | ООО «Капитал Лайф Страхование Жизни» | 8,2 | 8,1 | 1,0 | 7,2 |

| 4 | ООО «СК «Ренессанс Жизнь» | 7,3 | 4,9 | 50,6 | 6,5 |

| 5 | ООО «АльфаСтрахование-Жизнь» | 5,4 | 6,8 | -20,1 | 4,8 |

| 6 | ООО СК «Росгосстрах Жизнь» | 3,6 | 5,3 | -31,9 | 3,2 |

| 7 | ООО «СК «Райффайзен Лайф» | 3,1 | 3,1 | -0,5 | 2,7 |

| 8 | ООО «Страховая компания «СиВ Лайф» | 2,6 | 2,9 | -9,4 | 2,3 |

| 9 | ООО «ППФ Страхование жизни» | 2,6 | 2,3 | 10,0 | 2,3 |

| 10 | ООО «СК «Ингосстрах-Жизнь» | 2,0 | 0,4 | 400,7 | 1,8 |

| 11 | ООО СК «Альянс Жизнь» | 1,7 | 1,5 | 9,7 | 1,5 |

| 12 | АО СК «Совкомбанк Жизнь» | 1,4 | 1,6 | -13,4 | 1,2 |

| 13 | АО «СК «Югория-Жизнь» | 0,7 | 0,1 | 480,9 | 0,6 |

| 14 | АО «УРАЛСИБ Жизнь» | 0,6 | 0,4 | 51,3 | 0,5 |

| 15 | ООО «РСХБ-Страхование жизни» | 0,5 | 0,4 | 20,0 | 0,4 |

| 16 | ООО СК «Чулпан-Жизнь» | 0,4 | 0,5 | -7,9 | 0,4 |

| 17 | ООО «МАКС-Жизнь» | 0,4 | 0,4 | 20,2 | 0,4 |

| 18 | ООО «Сосьете Женераль Страхование Жизни» | 0,4 | 0,2 | 115,3 | 0,4 |

| 19 | ООО СК «ДЕЛО ЖИЗНИ» | 0,2 | 0,2 | 1,1 | 0,2 |

| 20 | ООО СК «Согласие-Вита» | 0,2 | 0,1 | 221,3 | 0,2 |

| 21 | ООО СК «БКС Страхование жизни» | 0,1 | 0,1 | 50,2 | 0,1 |

| 22 | АО «Русский Стандарт Страхование» | 0,1 | 0,001 | 20 424,4 | 0,1 |

Источник: «Эксперт РА» по данным компаний, приславших анкеты