Содержание

- Резюме

- Технологии цифровой трансформации

- Приоритетные направления развития

- Технологии для бизнеса

- Роль ИТ в развитии страховщиков

- Расходы на ИТ

- Способы реализации ИТ-проектов

- Факторы принятия решений по аутсорсингу

- Важность наличия собственной ИТ-команды

- Самые востребованные технологические навыки ИТ-специалистов

- Виды ИТ-услуг, которые страховые компании отдают на аутсорс

- Основные факторы, влияющие на выбор поставщика ИТ-услуг

- Вывод внутренних разработок на рынок

- Сложности при внедрении ИТ-решений

- Внедрение и развитие ИТ-систем

- Методология

- Приложение. Интервью

Резюме

- Для большинства страховых компаний ИТ – важный фактор принятия стратегических решений, а для многих – ключевой фактор развития.

- Техническое планирование проводится в основном на среднесрочном горизонте, а ИТ-бюджеты составляют в среднем 5–10% от объема страховых взносов.

- Ключевые технологии ближайшего будущего для страховщиков: экосистемы сервисов и персонализация страховых продуктов, искусственный интеллект, big data и автоматизация процессов.

- Аутсорс ИТ-функционала актуален для всех компаний на страховом рынке: в среднем по рынку на аутсорс передается до 30% проектов.

- Прежде всего на аутсорс передаются: поддержка инженерной инфраструктуры дата-центров, разработка и техническая поддержка приложений и ИТ-систем.

Для большинства страховых компаний ИТ – важный фактор принятия стратегический решений, а для многих – ключевой фактор развития. Согласно результатам опроса ведущих страховщиков России для более чем 75% участников рынка страхования ИТ – либо драйвер развития и роста бизнеса, либо важный фактор при принятии соответствующих стратегических решений, лишь 25% респондентов рассматривают ИТ просто как инструмент решения текущих задач.

Большинство страховщиков понимают важную роль технического планирования, но проводят его в основном на среднесрочном горизонте. Наиболее распространен среднесрочный период планирования от одного года до трех лет – его указали примерно 30% респондентов. Около 25% страховщиков ориентируются на краткосрочную перспективу до одного года. Долгосрочное планирование на три – пять лет практикуют менее 15% страховых компаний. Только 5% страховых компаний закладывают горизонт планирования свыше пяти лет. При этом у 25% страховых компаний развитое техническое планирование до сих пор отсутствует.

Расходы на ИТ занимают существенную долю в бюджетах страховых компаний: согласно усредненным данным опроса на развитие направления ИТ страховщики тратят от 5 до 10% относительно величины полученной страховой премии. С учетом того, что за 2023 год страховые компании собрали 2 285 млрд рублей премий, совокупный ИТ-бюджет страхового рынка можно оценить в диапазоне от 115 до 230 млрд рублей.

Ключевые технологии ближайшего будущего для страховщиков: экосистемы сервисов и персонализация страховых продуктов, искусственный интеллект, big data и автоматизация процессов. По мнению участников исследования, наибольший эффект для страхового бизнеса приносят создание и развитие экосистем сервисов для клиентов и персонализация страховых продуктов. В числе технологий, которые будут наиболее важны для цифровой трансформации в среднесрочной перспективе, страховщики называют использование искусственного интеллекта, автоматизацию и роботизацию процессов, а также технологии управления большими данными. Наиболее приоритетными направлениями развития страховых компаний станут управление данными, оптимизация урегулирования убытков (ускорение, автоматизация принятия решений) и упрощение и улучшение клиентского опыта. О выводе внутренних разработок на рынок в качестве отдельных продуктов задумывались около 65% респондентов, но половина из них либо не знает, что именно можно монетизировать, либо не уверена в экономической целесообразности.

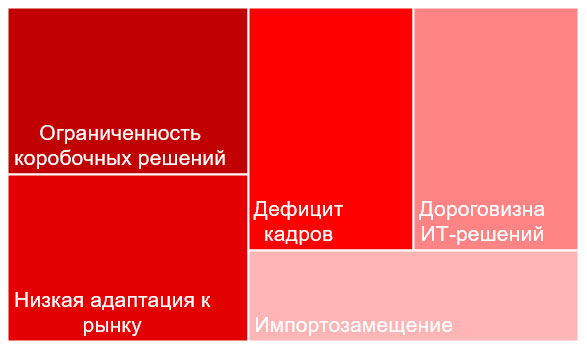

Аутсорс ИТ-функционала актуален для всех компаний на страховом рынке: в среднем по рынку на аутсорс передается до 30% проектов. Прежде всего на аутсорс передаются поддержка инженерной инфраструктуры дата-центров, разработка и техническая поддержка приложений и ИТ-систем. При выборе способа реализации ИТ-проекта (собственными силами или силами внешних поставщиков/решений) страховщики оценивают прежде всего скорость выполнения, цену и наличие у собственных ИТ-специалистов достаточных компетенций. При этом самыми значительными проблемами, с которыми сталкиваются страховые компании, являются ограниченность коробочных решений, их низкая адаптация к рынку, дефицит кадров и дороговизна ИТ-решений.

Для решения ИТ-задач большинство компаний полагаются в значительной степени на силы внутренних подразделений. Но при этом ни одна из компаний не заявила о полном отказе от ИТ-аутсорса, на который в среднем по рынку приходится 20–30% проектов. Страховщики наиболее склонны отдавать на аутсорс поддержку инженерной инфраструктуры дата-центров, техническую поддержку приложений, а также разработку и развитие ИТ-систем и приложений. При выборе поставщика ИТ-услуг наиболее важным фактором для всех страховых компаний является репутация и опыт контрагента, на который указали почти 65% респондентов, также имеют ключевое значение цена и качество услуг.

Технологии цифровой трансформации

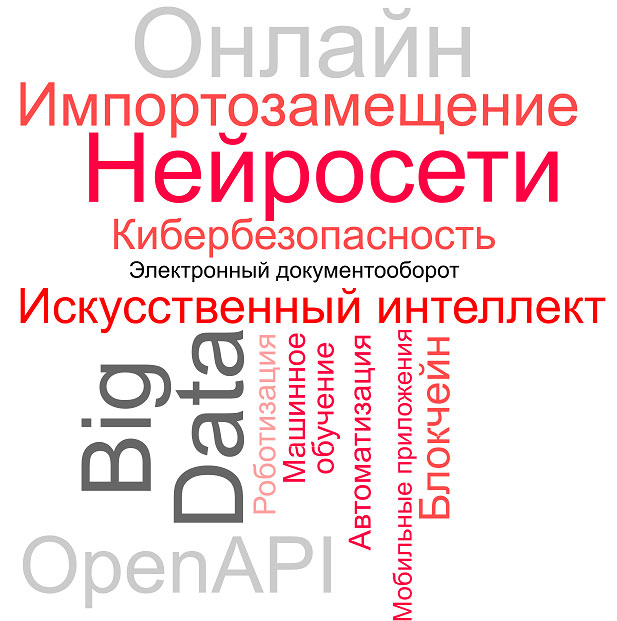

Страховые компании следят за трендами на рынке современных технологий. Все без исключения опрошенные имеют свое представление о страховом бизнесе завтрашнего дня. Хотя в деталях мнения компаний расходятся, общие тренды достаточно явно прослеживаются. Самой часто упоминаемой у респондентов технологией, что ожидаемо, оказалось использование искусственного интеллекта (в совокупности с машинным обучением и нейросетями) – ее назвали более 75% участников. Почетное второе место заняли автоматизация и роботизация процессов, оказавшаяся в списке у почти 65% участников опроса. Замыкают тройку лидеров технологии управления большими данными (Big Data), важность которых отметили почти 50% компаний.

Впрочем, на некоторые инновации разные группы компаний на рынке страхования смотрят по-разному. Так, из крупных компаний, входящих в топ-15, никто не упомянул электронный документооборот и цифровизацию, а также ведение бизнеса в онлайне (в т. ч. мобильные приложения), в то время как они оказались актуальны почти для 50% остальных участников рынка. Дело тут, вероятно, в том, что для ключевых игроков эти технологии уже давно стали необходимым условием для выживания в конкурентной среде, а средние и небольшие компании еще только адаптируют их для своего бизнеса. При этом использование OpenAPI и других интеграционных решений для обеих групп оказалось одинаково релевантно: около 30% опрошенных отметили важность подобных инструментов.

Если взглянуть на компании не по признаку размерности, а в разрезе вхождения/невхождения в банковские группы, то наблюдаются иные закономерности. Все банковские компании отмечают важность внедрения нейросетей и ИИ, а из числа независимых страховщиков лишь 65% согласны с этим утверждением. При этом по технологиям кибербезопасности ситуация обратная: около 30% небанковских страховщиков причисляют их к топ-5 ключевых технологий, важных для цифровой трансформации, хотя никто из банковских коллег их не упомянул.

Никита Евсеенко,

руководитель страховой практики «Рексофт»:«Технологии, используемые для цифровой трансформации, в первую очередь должны соответствовать новым процессам и подходам страховой организации. Универсального рецепта нет, каждая компания находится на своем собственном уровне зрелости и развития. Безусловно, искусственный интеллект и большие данные являются трендами настоящего времени. Однако, сфокусировавшись на высоких технологиях, легко упустить простые и эффективные методы решения базовых задач. Это может привести к неоправданным тратам без гарантии достижения поставленных целей. Поэтому мы всегда призываем смотреть на трансформацию комплексно сверху вниз, отталкиваясь от текущего уровня организационной зрелости компании, ее стратегических целей и перспектив, возможностей и насущных потребностей».

График 1. Ключевые технологии для будущего страхового рынка

Источник: «Эксперт РА»

Приоритетные направления развития

Самым приоритетным направлением для страховых компаний оказалось управление данными и применение data-driven-подхода, ключевым тезисом которого является принятие решений на основе данных. С технической точки зрения для его применения необходимо выстроить систему, способную извлекать, хранить и анализировать достоверную информацию. Около 80% опрошенных заявили, что это направление имеет для них максимальный приоритет. Вторым по важности трендом оказалась оптимизация урегулирования убытков (ускорение, автоматизация принятия решений). Лишь один участник исследования оценил важность направления как умеренную, для остальных она оказалась высокой или максимально высокой. При этом стоит отметить, что автоматизация принятия решений невозможна без анализа данных, что говорит об особой актуальности обеих технологий. Третьим по важности направлением с небольшим отставанием от лидеров оказались упрощение и улучшение клиентского опыта: только 20% компаний присвоили ему умеренный или низкий приоритет. ИТ-направление, определенное как повышение зрелости, качества и эффективности процессов, не попало в тройку, но также нуждается в упоминании. Все опрошенные компании, кроме одной, оценили его приоритетность как высокую или максимально высокую. Наименее приоритетными направлениями страховщики сочли развитие и совершенствование нестраховых продуктов, продвижение новых каналов продаж, а также оптимизацию и автоматизацию инвестиционной деятельности.

Для крупных участников рынка (входящих в топ-15) основным направлением оказались упрощение и улучшение клиентского опыта: все респонденты в этой группе оценили его приоритетность как максимальную, из небольших и средних порядка 65% согласились с данным утверждением, а оставшиеся 35% сочли приоритетность низкой или умеренной. Обратная ситуация наблюдается со взглядом компаний на оптимизацию и автоматизацию инвестиционной деятельности. Почти все крупные страховщики сообщили об умеренном или более низком приоритете указанных технологий, в то время как для остальных компаний он в среднем может быть оценен как высокий.

Страховые компании, входящие в банковские группы, выделяют в числе наиболее приоритетных для себя направления, не столь популярные у независимых коллег. Они отмечают оптимизацию тарифов на страховые продукты (автоматизация процессов андеррайтинга и управление рисками на основе ML/AI), персонализацию страховых продуктов под клиента и составление аналитики и отчетности. Небанковские страховщики считают наиболее приоритетными уже упомянутые управление данными в организации, оптимизацию урегулирования убытков, а также упрощение и улучшение клиентского опыта.

График 2. Приоритетные направления технологического развития

| Управление данными в организации |

| Упрощение и улучшение клиентского опыта |

| Оптимизация урегулирования убытков |

| ИТ (повышение зрелости, качества и эффективности процессов) |

| Оптимизация тарифов на страховые продукты |

| Маркетинг |

| Создание и развитие экосистем сервисов для клиентов |

| Аналитика и отчетность |

| Создание и кастомизация новых страховых продуктов |

| Повышение эффективности в процессе взаимодействия с посредниками |

| Персонализация страховых продуктов под клиента |

| Создание и развитие программ лояльности |

| Внутренние процессы организации |

| Развитие и совершенствование нестраховых продуктов |

| Развитие новых каналов продаж |

| Оптимизация и автоматизация инвестиционной деятельности СК |

Источник: «Эксперт РА»

Технологии для бизнеса

Мы попросили участников исследования выделить по три технологии, приносящие наибольший эффект для бизнеса страховой компании. Почти по 50% опрошенных включили в топ-3 создание и развитие экосистем сервисов для клиентов, а также персонализацию страховых продуктов под клиента. Практически так же высоко с точки зрения эффективности были оценены создание и кастомизация новых страховых продуктов, оптимизация тарифов на страховые услуги, упрощение и улучшение клиентского опыта, оптимизация урегулирования убытков – около 30% респондентов отметили эти направления. Наименьший экономический эффект, по мнению страховщиков, оказывают составление аналитики и отчетности, а также нестраховые продукты – ни одна из компаний их не отметила.

Для средних и небольших компаний основными драйверами эффективности оказались направления, связанные с привлечением клиентов и кастомизацией продуктов под их условия: создание и развитие экосистем сервисов для клиентов, персонализация страховых продуктов и оптимизация тарифов – они были отмечены приблизительно 50% опрошенных. Крупные компании определили основными для себя создание и кастомизацию новых страховых продуктов, а также упрощение и улучшение клиентского опыта.

Для страховых компаний, входящих в банковские группы, значимо более эффективным направлением оказалась персонализация страховых продуктов под клиента. Почти все опрошенные из этой группы включили его в топ-3, при этом его не отметил никто из независимых страховщиков.

Никита Евсеенко,

руководитель страховой практики «Рексофт»:«Бизнесу важно повышать ценность страхования для конечного потребителя и привлекать новых клиентов. Поэтому в приоритете технологии, которые смогут обеспечить нативную интеграцию страховых услуг в цифровые каналы, напрямую не связанные со страхованием. В частности, развитие экосистем, например, вокруг банковских или других сервисов. При этом нужно осознавать риски, что новый канал продаж или экосистема могут быть не востребованы клиентом, несмотря на высокую технологичность. Главное здесь, определить мотиватор, который побудит клиента регулярно пользоваться экосистемой и возвращаться в нее снова и снова».

Роль ИТ в развитии страховщиков

Мы предложили участникам опроса оценить место ИТ в операционной деятельности их компаний, определив его в одну из трех категорий: главенствующая, партнерская или сервисная. При главенствующей роли ИТ является драйвером развития, рост бизнеса происходит за счет внедрения новых технологий, инструментов автоматизации и функций в ПО. При партнерской роли стратегические решения по развитию бизнеса принимаются совместно с ИТ. Если роль ИТ определена как сервисная, то ИТ практически не участвует в принятии решений по развитию бизнеса, но снижает нагрузку за счет автоматизации. Почти 55% опрошенных компаний заявили о партнерской роли ИТ в развитии их бизнеса, немногим более 25% – о главенствующей, оставшиеся 20% отнесли ее к сервисной.

Как топы рынка, так и менее крупные компании в этом вопросе в среднем оказались практически единодушны: роль ИТ в обеих группах можно оценить как партнерскую. При этом среди небольших и средних компаний бо?льшие доли опрошенных заявили о главенствующей или сервисной роли ИТ (приблизительно по 30% участников), в то время как для крупных данные показатели были в два раза меньше.

Страховщики, входящие в банковские группы, в целом более утилитарно смотрят на ИТ, чем их независимые коллеги. Более 40% банковских страховых компаний определили роль ИТ как сервисную, голоса остальных разделились поровну между партнерской и главенствующей. Ни один из небанковских страховщиков, наоборот, не определил роль ИТ как сервисную, около 75% склонились в сторону партнерской и 25% – главенствующей.

Расходы на ИТ

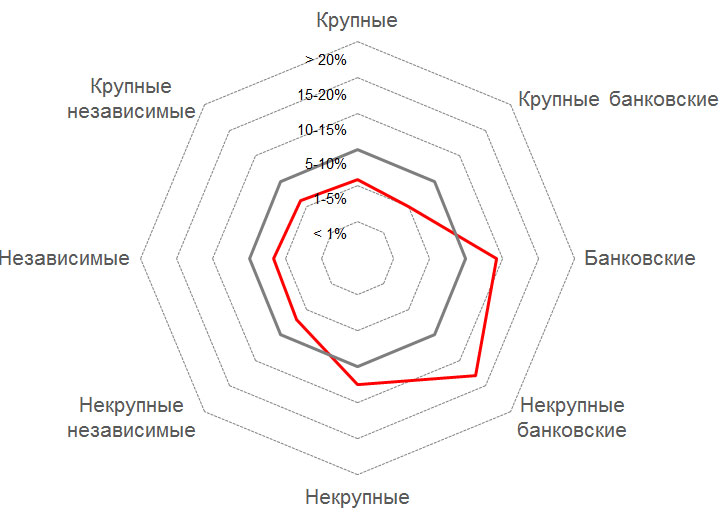

Цифровая трансформация требует от компаний значительных вложений. Мы поинтересовались, какую долю от страховой премии инвестируют участники рынка в развитие ИТ. Как оказалось, около 75% компаний тратят на это направление от 1 до 10% страховых взносов, из них половина – от 1 до 5%, а другая – от 5 до 10%. За счет того что еще почти 20% опрошенных компаний отдают на развитие цифровых технологий не менее 15% платежей, в среднем по рынку выходит от 5 до 10% (серая линия на графике ниже).

На небольшие и средние компании расходы на ИТ оказывают большее давление: у них в среднем уходит немного более 10% от страховых премий. Также стоит отметить, что все опрошенные, инвестирующие более 15%, находятся в этой группе. Среди компаний, входящих в топ-15, большинство тратит от 1 до 5% взносов. При этом важно понимать, что в абсолютных значениях ситуация может быть обратной.

Страховщики, входящие в банковские группы, инвестируют в ИТ больше независимых участников (в % от страховых премий). Для первых доля расходов на ИТ составила в среднем почти 10–15%, в то время как из небанковских коллег никто не тратит более 10%, а большинство ограничиваются 1–5%.

График 4. Инвестиции в ИТ по сегментам рынка (доля от величины страховых премий)

Источник: «Эксперт РА»

Способы реализации ИТ-проектов

Задачи, связанные с цифровой трансформацией бизнеса, можно решать различными способами. Мы выделили несколько основных вариантов:

- Создание собственной сильной ИТ-команды, обладающей необходимыми компетенциями.

- Передача задач на аутсорс.

- Использование SaaS-решений (от англ. software as a service – ПО как услуга).

- Коробочные решения.

У каждого из вышеупомянутых вариантов есть свои сильные и слабые стороны, которыми необходимо руководствоваться при принятии соответствующих решений. Поэтому участникам исследования было предложено оценить портфель ИТ-проектов компании с точки зрения способа их реализации в процентном соотношении от всех ИТ-проектов.

Как оказалось, почти 65% компаний в наибольшей степени полагаются на свои внутренние ИТ-команды, которые реализуют более 50% проектов. Взгляды участников рынка на ИТ-аутсорс разнятся, но ни одна из компаний не заявила о полном отказе от его использования. В зависимости от бизнес-модели на аутсорс отдают до 50% и более проектов, но в среднем этот показатель составил 20–30%. Коробочные продукты значительно менее распространены, диапазон их использования приближается к показателю 10–20%. SaaS-решения оказались не столь популярными: почти 75% компаний выбирают SaaS менее чем в 10% случаев или не используют вовсе.

Факторы принятия решений по аутсорсингу

При выборе между задействованием собственной команды и аутсорсингом страховые компании оценивают следующие основные показатели:

- Срочность проекта.

- Достаточность экспертизы собственной ИТ-команды.

- Загруженность собственной ИТ-команды.

- Сравнительная стоимость решения.

- Информационная безопасность.

Как выяснилось, основным фактором оказалась скорость реализации проекта, более 75% участников опроса выделяют его в числе важнейших. Вторым по значимости параметром является цена, о ней упомянули более 55% опрошенных. Примерно 50% участников исследования также в числе ключевых факторов рассматривают наличие достаточных компетенций у внутренних ИТ-специалистов.

Для компаний, входящих в топ-15 рынка, по сравнению с остальными участниками более значима оказалась стоимость реализации проекта: ценовой фактор в число важнейших поместило 80% крупных компаний, что почти в два раза больше показателя конкурентов с меньшей долей рынка. При этом обе группы выделяют в качестве важных временной фактор и достаточность экспертизы собственного ИТ-блока.

Страховщики из банковских групп так же, как и независимые, при принятии решений приоритетно рассматривают срочность (около 75% опрошенных в обеих группах) и цену (около 50 и 75% соответственно). Загруженность собственных ИТ-специалистов для них, однако, более сильный ограничивающий фактор: среди банковских компаний это приходится принимать во внимание приблизительно 50%, что почти в три раза больше, чем у небанковских коллег.

Никита Евсеенко,

руководитель страховой практики «Рексофт»:«Следует учитывать, что ИТ-компаний, исторически специализирующихся на страховании и обладающих глубокой отраслевой экспертизой, на российском рынке довольно мало. Поэтому страховщики все чаще вынуждены опираться на свои внутренние силы, что частично ограничивает потенциал рынка. Не буду первым, кто транслирует это мнение, но я его полностью разделяю: истинная инновация возможна только в тесном сотрудничестве с профильными ИТ-компаниями, которые не просто стоят на острие технологий, но хорошо понимают специфику бизнеса своего клиента. И здесь между страховыми и ИТ-компаниями должен быть достигнут баланс для получения взаимовыгодного результата».

Важность наличия собственной ИТ-команды

По результатам исследования 50% респондентов считают критически важным наличие собственной самодостаточной ИТ-команды. Более 35% респондентов привлекают на аутсорс специалистов среднего и нижнего уровня или консультантов. Почти 15% страховых компаний придерживаются мнения, что необходимо привлекать в команду специалистов высшего уровня из профильных ИТ-компаний.

Почти 65% крупных страховых компаний считают критически важным наличие собственной ИТ-команды. Оставшиеся 35% отмечают важность привлечения на аутсорс специалистов среднего и нижнего уровня или консультантов. Крупные страховые компании не нуждаются в сторонних специалистах высшего уровня.

Около 40% некрупных страховых компаний одинаково отмечают важность наличия собственной самодостаточной ИТ-команды и возможность привлечения на аутсорс профильных специалистов или консультантов. Приблизительно 20% компаний считают необходимым привлекать в команду специалистов высшего уровня из профильных ИТ-компаний.

Для банковских страховых компаний одинаково важно иметь собственную самодостаточную ИТ-команду и привлекать на аутсорс специалистов среднего и нижнего уровня или консультантов, каждый фактор оценили почти 45% респондентов. Около 10% страховых компаний, входящих в банковскую группу, придерживаются мнения о необходимости привлекать в команду специалистов высшего уровня из профильных ИТ-компаний.

Больше 50% небанковских страховых компаний считают критически важным наличие собственной ИТ-команды. Почти 35% опрошенных привлекают на аутсорс специалистов среднего и нижнего уровня или консультантов. Около 15% страховщиков отмечают важность привлечения в команду специалистов высшего уровня из профильных ИТ-компаний.

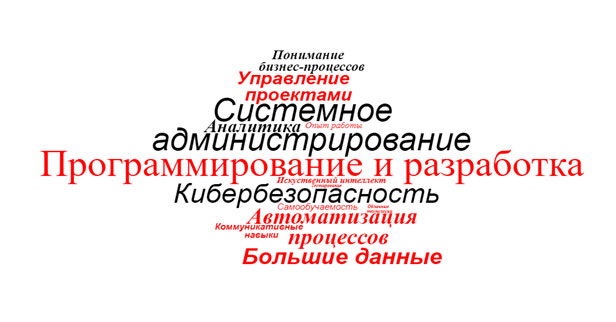

Самые востребованные технологические навыки ИТ-специалистов

Почти все страховые компании отметили, что программирование и разработка являются наиболее востребованными навыками. Примерно 50% респондентов указали на важность системного администрирования. Около 40% компаний выделяют кибербезопасность как ключевой навык, а 30% респондентов считают важными знания в области больших данных и автоматизации процессов. Примерно 25% страховых компаний акцентируют внимание на навыках управления проектами и аналитических способностях ИТ-специалистов. Около 20% страховых компаний заинтересованы в ИТ-специалистах, которые понимают бизнес-процессы и умеют работать с отечественным ПО. Чуть больше 10% респондентов выделяют такие качества, как самообучаемость, коммуникативные навыки, большой опыт и навыки работы с ИИ. Наименьшее внимание уделяется облачным технологиям и тестированию.

График 7. Самые востребованные технологические навыки ИТ-специалистов

Источник: «Эксперт РА»

Почти 80% крупных страховых компаний считают наиболее востребованными навыками программирование и разработку. Приблизительно 60% компаний ценят навыки в области системного администрирования. Около 40% организаций выделяют такие навыки, как опыт, обработка больших данных, кибербезопасность и управление проектами. Менее 20% респондентов считают важными самообучаемость, коммуникативные навыки, навыки работы в области ИИ, автоматизацию процессов, понимание бизнес-процессов и работу с отечественным ПО. Примечательно, что крупные страховые компании, согласно их ответам, не нуждаются в аналитиках, тестировщиках и специалистах в области облачных технологий.

Во всех некрупных страховых компаниях первостепенное значение имеет программирование и разработка. Около 40% респондентов отмечают важность кибербезопасности, системного администрирования, автоматизации процессов и аналитики. Почти 30% компаний считают важным навыком умение работать с большими данными. Около 20% компаний отмечают важность управления проектами, понимания бизнес-процессов и работу с отечественным ПО. Лишь 10% респондентов считают важными навыками самообучаемость, коммуникативные навыки, навыки работы с ИИ, облачными технологиями и навыки тестирования программного обеспечения. При этом опыт работы не был указан среди приоритетов.

В банковских страховых компаниях подавляющее большинство выделяют программирование и разработку как ключевые навыки. Около 60% респондентов считают важными кибербезопасность и системное администрирование. Почти 50% опрошенных ценят навыки работы с большими данными и отечественным ПО, а также аналитические навыки. Около 30% компаний акцентируют внимание на навыках работы с ИИ и управлении проектами. Почти 15% компаний отмечают важность автоматизации процессов, понимания бизнес-процессов, облачных технологий и тестирования. Самообучаемость, коммуникативные навыки и опыт работы не были названы приоритетными.

Все небанковские страховые компании отметили, что программирование и разработка являются наиболее востребованными навыками. Около 50% респондентов отмечают навык автоматизации процессов. Около 40% компаний ценят навыки системного администрирования. Для 25% опрошенных важно, чтобы будущий ИТ-специалист обладал следующими навыками: самообучаемость, коммуникативные навыки, опыт профильной деятельности, умение работать с большими данными, знания в области кибербезопасности, управление проектами и понимание бизнес-процессов. Примерно 10% компаний отмечают важность аналитических навыков. В то же время среди приоритетных навыков не были выделены умение работать с ИИ, отечественным ПО и облачными технологиями, а также тестирование программного обеспечения.

Виды ИТ-услуг, которые страховые компании отдают на аутсорс

Не все страховые компании делают все сами. Почти 50% из них нуждаются в сторонней поддержке инженерной инфраструктуры ЦОД. Менее 45% респондентов предпочитают отдавать на аутсорс разработку и развитие ИТ-систем и приложений, а также техническую поддержку приложений. Страховые компании предпочитают самостоятельно реализовывать поддержку рабочих мест, только менее 10% опрошенных отдают это на аутсорс. Примерно 5% компаний предпочитают внешнюю разработку ИТ-стратегии и корпоративной ИТ-архитектуры.

График 8. Какие виды ИТ-услуг страховые компании отдают на аутсорс?

| Поддержка инженерной инфраструктуры ЦОД | 50% |

| Разработка и развитие ИТ-систем и приложений | 44% |

| Техническая поддержка приложений | 44% |

| Внедрение/системная интеграция | 34% |

| Поддержка сетевой и облачной инфраструктуры/связи, поддержка ИТ-инфраструктуры | 28% |

| Информационная безопасность | 19% |

| Разработка стратегии цифровой трансформации, поиск новых бизнес-моделей, определение направлений для развития компании | 16% |

| Поддержка пользователей | 13% |

| Поддержка рабочих мест | 9% |

| Разработка ИТ-стратегии/элементов ИТ-стратегии | 6% |

| Разработка корпоративной ИТ-архитектуры/архитектуры решений | 6% |

Источник: «Эксперт РА»

Почти 50% крупных компаний отдают на аутсорс разработку и развитие ИТ-систем и приложений. Около 45% респондентов нуждаются в сторонней поддержке инженерной инфраструктуры ЦОД. Примерно 30% крупных страховщиков делегируют внедрение и системную интеграцию профильным ИТ-компаниям. Крупные страховщики не доверяют разработку стратегий цифровой трансформации, поиск новых бизнес-моделей и определение направлений для развития компании внешним разработчикам.

Чуть больше 50% некрупных страховщиков предпочитают отдавать на аутсорс техническую поддержку приложений и поддержку инженерной инфраструктуры ЦОД. Примерно 40% средних и небольших страховых компаний предпочитают делегировать разработку и развитие ИТ-систем и приложений, а также поддержку сетевой и облачной инфраструктуры сторонним разработчикам. Большинство некрупных страховых компаний самостоятельно реализуют поддержку рабочих мест и поддержку пользователей, около 10% отдают эти задачи на аутсорс. Еще меньше компаний отдают сторонним разработчикам ИТ-стратегии и корпоративную ИТ-архитектуру.

Примерно 65% банковских страховых компаний стремятся делегировать инженерную инфраструктуру ЦОД. Около 50% респондентов отдают на аутсорс техническую поддержку приложений. Почти 40% банковских страховщиков нуждаются в сторонней разработке и развитии ИТ-систем и приложений. Банковские страховые компании стараются самостоятельно заниматься подготовкой ИТ-стратегий, поддержкой рабочих мест и поддержкой пользователей, только 10% респондентов отдают эти функции на аутсорс.

Меньше 50% небанковских страховых компаний отдают на аутсорс разработку и развитие ИТ-систем и приложений. Почти 40% независимых страховщиков нуждаются в сторонней технической поддержке приложений, поддержке сетевой и облачной инфраструктуры, поддержке инженерной инфраструктуры ЦОД. Чуть больше 10% респондентов делегируют подготовку стратегии цифровой трансформации, поддержку рабочих мест и информационную безопасность профильным ИТ-компаниям. Разработку корпоративной ИТ-архитектуры независимые страховые компании полностью реализуют самостоятельно.

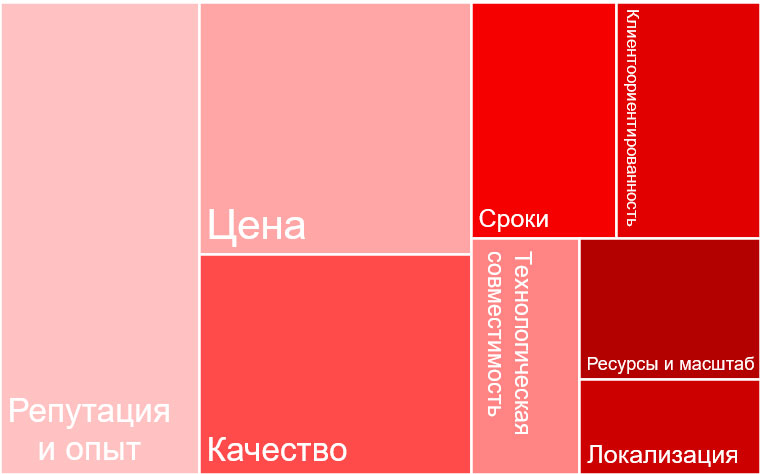

Основные факторы, влияющие на выбор поставщика ИТ-услуг

Наиболее важным фактором для всех страховых компаний являются репутация и опыт поставщика, на который указали почти 65% респондентов. На втором месте находится цена, которую выбрали порядка 50% респондентов. Качество услуг заняло третье место, на него указали чуть меньше 45% опрошенных. Сроки и клиентоориентированность указали 25% респондентов. Технологическая совместимость, а также ресурсы и масштаб контрагента оказались важны для почти 20% участников опроса. Приоритетность выбора отечественного поставщика отмечают порядка 15% респондентов.

Никита Евсеенко,

руководитель страховой практики «Рексофт»:«На мой взгляд, передача ИТ-задач на аутсорсинг неразрывно связана с опасениями заказчика о потере контроля над ходом проекта и снижении прозрачности процесса работы, а также зависимости от поставщика вследствие концентрации у него всей экспертизы. Большинство опасений можно решить с помощью грамотно выстроенных процессов управления рисками, бюджетирования и налаживания доверительных отношений с партнером. Такой подход открывает доступ к ресурсам и экспертизе партнера, снижает стоимость комплексных проектов за счет опыта профессионального поставщика, а также позволяет гибко реализовывать проекты по развитию и импортозамещению. Однако мало кто из поставщиков готов предложить подходы и стратегии для предотвращения вышеупомянутых рисков, поэтому зачастую заказчик принимает решение вести проект своими силами».

График 9. Основные факторы, влияющие на выбор поставщика ИТ-услуг

Источник: «Эксперт РА»

Анализ результатов опроса демонстрирует, что для крупных страховых компаний наибольшее значение имеют репутация и опыт поставщика, на этот фактор указали более 80% респондентов. Это подчеркивает их стремление минимизировать риски и работать с проверенными партнерами. Второе место делят цена и технологическая совместимость, которые выбрали почти 50% респондентов. Это говорит о том, что для крупных компаний важно, чтобы услуги не только были доступны по цене, но и легко интегрировались в их существующие системы. Качество и сроки оказались на третьей позиции, их выбрали порядка 30% респондентов, что свидетельствует о готовности крупных компаний идти на компромисс в этих аспектах ради репутации и технологической совместимости.

Для некрупных страховых компаний репутация и опыт также важны, на этот фактор указали примерно 60% респондентов. Цена и качество услуг одинаково важны для этой категории, их выбрали около 50% респондентов. Это указывает на стремление некрупных компаний к балансу между стоимостью услуг и их качеством. Ресурсы и масштаб ИТ-поставщика и его клиентоориентированность также играют роль, их выбрали почти 30% респондентов, что подчеркивает значимость индивидуального подхода и возможностей масштабирования.

Для банковских страховых компаний репутация и опыт поставщика являются критическим фактором, на который указали почти 90% респондентов. Это подчеркивает высокие требования к надежности партнеров. Цена занимает второе место, ее выбрали порядка 60% респондентов, что указывает на важность экономической составляющей, хотя она и уступает репутации. Примечательно, что эти компании предпочитают сотрудничество с крупными отечественными ИТ-компаниями, предлагающими высококачественную продукцию, что свидетельствует о комплексном подходе к выбору поставщиков.

Для небанковских страховых компаний важны не только репутация и опыт поставщика, но качество его услуг, эти факторы отметили чуть больше 50% респондентов. Стоимостью услуг руководствуются чуть меньше 45% респондентов. Сроки и клиентоориентированность получили внимание со стороны 30% респондентов, что подчеркивает важность оперативности и интерес к потребностям клиентов.

Никита Евсеенко,

руководитель страховой практики «Рексофт»:«После ухода иностранных вендоров на рынке появилось большое количество новых поставщиков и решений, но они еще не прошли проверку временем. Если раньше при выборе поставщика ИТ-услуг бизнес-заказчик опирался на функциональность предлагаемой системы и репутацию разработчика, то сейчас стоит учитывать более широкий набор критериев. В частности, важно смотреть на наличие у поставщика системообразующих клиентов в РФ, на зрелось процессов, устойчивость бизнес-модели, глубину экспертизы и соответствие масштабов бизнеса масштабу предполагаемого проекта».

Вывод внутренних разработок на рынок

Мы предложили участникам опроса оценить возможность вывода внутренних разработок на рынок. Почти 40% страховых компаний интересуются этой идеей. Столько же компаний не задумываются о разработке ИТ-продуктов для внешних пользователей. Около 25% опрошенных проявляют интерес к продаже своих ИТ-решений, однако сталкиваются с трудностями в их оформлении. Небольшая часть отметила экономическую нецелесообразность вывода внутренних разработок на рынок.

Среди крупных страховых компаний наблюдается разделение на три категории: те, кто рассматривает монетизацию своих корпоративных решений, те, кто не уверен в способах ее реализации, и те, кто не видит в этом необходимости. Примечательно, что никто из крупных страховых компаний не отметил экономическую нецелесообразность этого процесса.

В некрупных страховых компаниях мнения распределились следующим образом. Около 50% проявляют наибольший интерес к выводу собственных решений на рынок. Примерно 30% не проявляет интереса к разработке ИТ-продуктов для внешних пользователей. Более 25% респондентов сталкиваются с трудностями в оформлении своих ИТ-решений. Около 10% отмечают экономическую нецелесообразность вывода внутренних разработок.

Банковские страховые компании демонстрируют следующую картину. Менее 50% респондентов проявляют готовность разрабатывать ИТ-продукты для внешних клиентов. Около 10% опрошенных не проявляют интереса к разработке ИТ-продуктов для внешних пользователей. Оставшиеся компании этого сегмента проявляют интерес к продаже своих ИТ-решений, однако сталкиваются с трудностями в их оформлении или считают вывод внутренних разработок на рынок экономически невыгодным.

Независимые страховые компании также демонстрируют интерес к продаже собственных продуктов внешним пользователям. Около 30% рассматривают возможность вывода своих внутренних разработок на рынок. Примерно 25% компаний испытывают сложности в оформлении своих ИТ-решений. Еще 25% не заинтересованы в разработке ИТ-продуктов для внешних пользователей. Никто из небанковских компаний не отметил экономическую нецелесообразность разработки ИТ-продуктов для внешних пользователей.

Сложности при внедрении ИТ-решений

График 11. С какими сложностями сталкиваются компании при внедрении ИТ-решений?

Источник: «Эксперт РА»

Серьезными проблемами для крупных страховых компаний являются низкая адаптация к рынку, дефицит кадров и дороговизна ИТ-решений, отмечают 40% респондентов. Примерно 20% крупных компаний испытывают трудности в области импортозамещения и ограниченности коробочных решений.

Некрупные страховые компании сталкиваются с серьезным препятствием в виде ограниченности коробочных решений, отмечают 30% респондентов. Причиной этого является высокая стоимость кастомизации и адаптации стандартных программных продуктов под индивидуальные требования небольших страховых компаний. Импортозамещение, низкая адаптация к рынку, дефицит кадров и дороговизна ИТ-решений являются препятствием для 20% некрупных компаний.

Около 50% банковских страховщиков обеспокоены высокими затратами на ИТ-решения. Ограниченность стандартных продуктов является проблемой для 30% компаний. Примерно 15% компаний отмечают низкую адаптацию к рынку и испытывают сложности при переходе на отечественное ПО. При этом дефицит кадров не является критичной проблемой благодаря возможности привлечения ИТ-специалистов из банковских подразделений.

Почти 50% независимых страховых компаний сталкиваются с дефицитом кадров. Это можно объяснить тем, что банковские группы во многих случаях могут предложить более привлекательные условия труда и уровень вознаграждения. Порядка 30% компаний отмечают низкую адаптацию к рынку. Около 20% независимый страховщик сталкиваются с проблемой перехода на отечественное ПО и ограниченностью коробочных решений. Дороговизна ИТ-решений представляет проблему только для 10% опрошенных организаций.

Внедрение и развитие ИТ-систем

Стоит отметить аспект внедрения и развития ИТ-систем на страховом рынке. Наиболее популярным является среднесрочный период от одного года до трех лет – его указали 30% респондентов. У 25% страховых компаний отсутствует развитое техническое планирование. Другие 25% страховщиков ориентируются на краткосрочную перспективу до одного года. Долгосрочное планирование на три–пять лет практикуют менее 15% страховых компаний. Всего лишь 5% компаний закладывают горизонт планирования свыше пяти лет.

Около 30% крупных страховых компаний не занимаются стратегическим планированием. Другие 30% придерживаются среднесрочного горизонта один – три года. Примерно 15% респондентов ориентируются на более длительную перспективу три – пять лет, столько же – на период свыше пяти лет. Это свидетельствует о более стратегическом подходе крупных компаний к развитию ИТ-ландшафта. Краткосрочное планирование до одного года не характерно для крупных страховщиков.

В отличие от крупных игроков две пятых средних и небольших страховых компаний сосредоточены на краткосрочном горизонте до одного года при планировании ИТ-систем. Это можно объяснить ограниченностью ресурсов и необходимостью оперативно реагировать на изменения рынка. Примерно 30% некрупных страховщиков ориентируются на среднесрочную перспективу один – три года. Около 20% некрупных страховых компаний не занимаются планированием. Долгосрочное планирование на период три – пять лет практикуют лишь 10% респондентов. Некрупные компании не рассматривают горизонт планирования свыше пяти лет в силу бюджетных ограничений.

Почти 50% банковских страховщиков придерживаются среднесрочного горизонта один – три года. Примерно 30% респондентов сфокусированы на краткосрочной перспективе до одного года, что может быть связано с необходимостью синхронизации с ИТ-стратегиями банковских групп. Долгосрочное планирование на три – пять лет выбирают чуть меньше 15% респондентов, столько же не имеют развитого технического планирования. Горизонт свыше пяти лет не характерен для банковских страховых компаний.

Около 30% небанковских страховых компаний не занимаются планированием. Примерно 20% сфокусированы на краткосрочной перспективе до одного года, столько же ориентируются на среднесрочный период от одного года до трех лет. Порядка 10% компаний придерживаются долгосрочного планирования в диапазоне от трех до пяти лет. Еще 10% закладывают стратегические цели развития ИТ-систем на горизонте, превышающем пять лет.

Несмотря на то что 25% компаний не имеет четких горизонтов планирования, большинство страховщиков, а именно 80%, указали факторы, на которые они опираются при внедрении и развитии ИТ-систем. Ключевым ориентиром при планировании ИТ-ландшафта для 50% респондентов является корпоративная стратегия развития. Примерно 15% участников опроса руководствуются мировым опытом, запросами рынка, регуляторными требованиями и экономической целесообразностью. Оптимизация бизнес-процессов является приоритетом лишь для незначительной доли страховщиков.

Примерно 75% крупных игроков на страховом рынке опираются на стратегические цели компании при работе с ИТ-системами. Около 25% респондентов ориентируются на лучшие мировые практики и принципы экономической эффективности. Вопросы оптимизации процессов и соответствия регуляторным требованиям, а также рыночный спрос не являются определяющими факторами для крупных страховщиков.

Как и отрасль в целом, 50% некрупных компаний руководствуются корпоративной стратегией при формировании планов ИТ-развития. Для 25% респондентов ключевую роль играют регуляторные меры и запросы рынка. Мировой опыт, экономическая целесообразность и оптимизация процессов являются ориентирами для 15% некрупных страховщиков соответственно.

Подавляющее большинство банковских страховщиков указали корпоративную стратегию как главный фактор планирования ИТ-систем. Это может быть связано с необходимостью согласования ИТ-стратегий с банковскими группами. Вопросы экономической эффективности и оптимизации процессов учитываются лишь 15% респондентов. Влияние мирового опыта, регуляторных требований и рыночного спроса не рассматриваются страховыми «дочками» банков.

Примерно 30% независимых страховых компаний показывают наиболее равномерное распределение ориентиров планирования. Столько же респондентов опираются на мировой опыт, корпоративную стратегию, регуляторные требования и запросы рынка соответственно. Экономическая целесообразность является фактором для 20% небанковских страховщиков. Оптимизация процессов не входит в число приоритетов небанковских страховых компаний.

Методология

В этом исследовании приняли участие российские страховые компании и группы с суммарной долей рынка по величине страховых премий около 50% (по данным Банка России за 2023 год). Им были заданы 14 вопросов по темам, связанным с цифровой трансформацией бизнеса. В целях анализа респонденты были поделены на несколько групп по принципам размерности и корпоративной принадлежности. С точки зрения объема бизнеса было выделено две группы: входящие в топ-15 рынка по объему совокупных страховых премий (с учетом входящего перестрахования) и не относящиеся к нему. По второму признаку страховщики были отнесены к одной из двух категорий: входящие в банковскую группу или независимые, при этом мы руководствовались собственным профессиональным суждением и фактическим положением дел. Ответы участников исследования представлены в обзоре в обобщенном виде.

Приложение. Интервью

Руководитель страховой практики, Группа Рексофт, Никита Евсеенко

Руководитель страховой практики, Группа Рексофт, Никита Евсеенко |

- Что, на ваш взгляд, сдерживает рост российского страхового рынка и как добиться положительных изменений?

- Страхование в России имеет большой потенциал для роста и исчерпает его еще нескоро. Российский страховой рынок сейчас составляет всего 1,3% от ВВП страны против 7% в среднем в мире. Чтобы привлечь новых клиентов и обеспечить лучший сервис, страховые компании активно совершенствуют клиентские пути, оцифровывают каналы взаимодействия и автоматизируют процессы. Но для большинства жителей России страхование – непривычная практика. Согласно опросу компаний «СберСтрахование жизни», «СберСтрахование» и Rambler&Co менее половины россиян покупают страховки, остальные считают это лишним.

Сегодня страховой рынок работает по классическому методу: клиент покупает страховку, когда уже столкнулся с необходимостью защитить себя. Однако такой подход не генерирует потока новых клиентов, не имеющих осознанной потребности в страховании. Поэтому в перспективе в выигрыше окажутся компании, которые смогут выйти за рамки традиционного подхода и предложат клиенту что-то принципиально новое – некую инновацию ценности.

Страхование должно стать простым и понятным, но не с точки зрения трансформации продуктов. Потребность в страховании должна формироваться естественно, когда клиент не задумывается о страховке отдельно как о дополнительной услуге, а получает ее по необходимости в нужный момент. Тот, кто сможет это обеспечить, получит голубой океан – возможность занять новую нишу на рынке, где отсутствует конкуренция.

- С этой точки зрения развитие каких направлений станет приоритетным для страховых компаний на горизонте трех – пяти лет?

Приоритетными будут направления, которые смогут повысить ценность страхования для конечного потребителя, а именно, обеспечить нативную интеграцию страховых услуг в цифровые каналы, напрямую не связанные со страхованием. Например, на сайте «РЖД» страховые услуги интегрированы в процесс покупки билета. При бронировании места пассажир получает возможность обезопасить себя в случае потери багажа или отмены поездки, даже если специально об этом не задумывался. Подобных направлений для развития достаточно, поэтому страховым компаниям необходимо будет отдавать приоритет поиску новых каналов продаж, развитию экосистем и нестраховых продуктов и сервисов, встроенного страхования, подписочных моделей, целевого маркетинга.

- Какие риски здесь нужно учитывать? С какими трудностями могут столкнуться компании при развитии экосистем и новых каналов продаж?

- Самый большой риск – это вложиться в новый канал продаж или начать создание экосистем, которые не будут востребованы клиентом. Строить экосистему вокруг страховых сервисов не самая эффективная стратегия. Как я говорил, таким образом привлечь принципиально новый клиентский сегмент может не получиться. Страхование должно быть частью экосистемы, но не ее стержнем. Например, одна из успешных стратегий – создание экосистемы вокруг банковских сервисов. Люди взаимодействуют с банками гораздо чаще, чем со страховыми компаниями, и в рамках этого другие сервисы, в т. ч. страхование можно продвигать с гораздо большей эффективностью. Так, в рамках экосистем «Сбера» и «Т-банка» можно оплачивать коммунальные услуги, заказывать продукты, покупать страховку и пользоваться другими опциями в приложении. За счет этого происходит органическая интеграция страхования в привычные пользователю цифровые пути взаимодействия с банком.

- Как быть страховым компаниям, у которых нет доступа к банковским сервисам?

- Необязательно делать ставку именно на банки. Главное, определить мотиватор, который побудит клиента регулярно пользоваться экосистемой и возвращаться в нее снова и снова. Чаще всего этот интерес выражен финансово – кешбэк, скидки, бонусные баллы, которые можно легко и с пользой потратить. Чтобы минимизировать риски при развитии новых инициатив, мы советуем клиентам использовать подход Lean Startup – «бережливый стартап». Он помогает избежать дорогостоящих ошибок за счет поэтапного тестирования гипотез и получения обратной связи от конечных пользователей.

Какой бы перспективной не казалась новая идея, вкладываться в реализацию проекта и технологии стоит только после того, как найдена рабочая гипотеза и жизнеспособная бизнес-модель. Например, одна из ведущих страховых компаний в РФ пригласила нас реализовать проект по продаже нестраховых (инвестиционных) продуктов дочерней компании через свой агентский канал. Это была интересная инициатива с продуманной механикой и маркетинговым планом. При этом заказчику нужна была автоматизация всех процессов – от момента продажи до момента взаиморасчетов и агентской комиссии, поэтому полномасштабный проект предполагался длительным и весьма дорогостоящим. Команда «Рексофт» с одной из заинтересованных сторон заказчика убедили инициаторов провести предварительное быстрое пилотирование. В течение пары месяцев стало понятно, что проект нерелевантен из-за сложности взаиморасчетов между участниками и двойной агентской комиссии. Таким образом мы избежали неоправданной траты времени и средств и сосредоточились на других потенциально выгодных проектах.

- Поговорим о технологиях. Как вы оцениваете состояние российского рынка ИТ-услуг в сфере страхования и его перспективы?

- Страховые компании в России внедряют инновации и цифровизируют свою деятельность очень активно, зачастую даже опережая банки. Наша страна находится в уникальной ситуации, когда развитию ИТ-отрасли уделяется повышенное внимание, что позволяет строить самые позитивные прогнозы о спросе на ИТ-услуги страховых компаний. Например, все более актуальной становится возможность создания собственных масштабируемых решений для автоматизации страховой деятельности. Мы, в частности, ощущаем рост спроса на нашу платформу «Синапс 2.0», которая позволяет решить данную задачу.

Следует учитывать, что ИТ-компаний, исторически специализирующихся на страховании и обладающих глубокой отраслевой экспертизой, на российском рынке довольно мало. Поэтому страховщики все чаще вынуждены опираться на свои внутренние силы, что частично ограничивает потенциал рынка. Не буду первым, кто транслирует это мнение, но я его полностью разделяю: истинная инновация возможна только в тесном сотрудничестве с профильными ИТ-компаниями, которые не просто стоят на острие технологий, но хорошо понимают специфику бизнеса своего клиента. И здесь между страховыми и ИТ-компаниями должен быть достигнут баланс для получения взаимовыгодного результата.

- Какие виды ИТ-услуг страховщикам лучше отдавать на аутсорсинг, а что реализовывать самостоятельно?

- На мой взгляд, решение о том, отдавать ли те или иные задачи на аутсорс, определяется набором рисков и страхов, с которыми может столкнуться заказчик. В частности, я имею в виду опасения потери контроля над ходом проекта и снижения прозрачности процесса работы, увеличения срока разработки за счет потребности выполнения формальных процедур, а также зависимости от поставщика вследствие концентрации у него всей экспертизы. По нашему опыту могу сказать, что мало кто из поставщиков готов предложить подходы и стратегии для предотвращения или минимизации таких рисков. Поэтому зачастую заказчик принимает решение вести проект своими силами.

На самом деле большинство опасений можно решить с помощью грамотно выстроенных процессов управления рисками, бюджетирования и налаживания доверительных отношений с партнером. Подобный подход открывает доступ к ресурсам и экспертизе партнера, снижает стоимость комплексных проектов за счет опыта профессионального поставщика, а также позволяет гибко реализовывать проекты по развитию и импортозамещению. Группа «Рексофт» всегда стремится к выстраиванию долгосрочных взаимовыгодных отношений с клиентами и обладает эффективной практикой работы с рисками и страхами, возникающими в процессе сотрудничества. Например, с рядом страховых компаний из топ-10 мы сотрудничаем уже более 10 лет и реализуем широкий спектр проектов, в т. ч. совместно с внутренними ИТ-командами клиентов.

- Какие процессы можно автоматизировать в страховых компаниях и как это повлияет на их бизнес?

- С одной стороны, автоматизировать можно любые процессы, главный вопрос – для чего это требуется. Универсального рецепта нет, каждая организация находится на своем собственном уровне зрелости и развития. Автоматизация отдельных процессов может приносить локальные улучшения, но не всегда обеспечивает глобальную эффективность для бизнеса. С другой стороны, сфокусировавшись на высоких технологиях, легко упустить простые и эффективные методы решения базовых задач. Это может привести к неоправданным тратам без гарантии достижения поставленных целей. Поэтому мы всегда призываем смотреть на автоматизацию комплексно сверху вниз, отталкиваясь от текущего уровня организационной зрелости компании, ее стратегических целей и перспектив, возможностей и насущных потребностей.

Если компания намерена занять и удержать лидирующие позиции на рынке, она должна стать выбором номер один для конечного потребителя услуг. А для этого необходимо быть быстрее конкурентов, предлагать инновационные страховые продукты, ориентироваться на клиента и предоставлять лучший клиентский опыт, удовлетворять потребность в нестраховых и дополнительных сервисах, развивать инструменты для повышения удовлетворенности агентов, сегментировать клиентов и использовать целевой маркетинг. При текущем объеме данных и уровне автоматизации конкурентов все это невозможно осуществлять вручную. Организации нужны подходы, процессы и инструменты, которые позволят быть впереди. При этом они должны постоянно совершенствоваться, ведь конкуренты и технологии не стоят на месте.

К примеру, внедрение конструктора страховых продуктов для крупной страховой компании позволило нам ускорить процесс вывода новых продуктов заказчика до двух недель за счет снижения участия команды разработки. А для автоматизации процесса подбора услуг для клиента мы разработали навигатор предложений. Решение позволяет повысить осведомленность агента о клиенте, предлагает подсказки по набору продуктов и увеличивает скорость подготовки предложений в два раза. Оба решения мы предлагаем нашим заказчикам для повышения эффективности бизнеса и сокращения затрат.

- Что еще может помочь страховым компаниям опередить конкурентов? Какие технологии необходимы для цифровой трансформации отрасли?

- Цифровая трансформация – более широкое понятие, чем цифровизация. Она включает не только автоматизацию существующих бизнес-процессов, но и их трансформацию и, в частности, изменения системы управления, культуры, подходов к работе, иногда операционной модели и даже организационной структуры. Стандартного набора технологий нет, они должны соответствовать новым процессам и подходам организации. Однако есть основные принципы, которые стоит учитывать при проектировании целевых ИТ-ландшафтов. Ввиду волатильности рынка и изменчивости окружения необходимо строить бизнес так, чтобы его можно было легко перестраивать. Собирать по кубикам и быстро адаптировать к предстоящим вызовам и трендам. С технологической точки зрения такую адаптивность обеспечивает микросервисная архитектура и особые подходы к проектированию на основании функциональных бизнес-способностей (Packaged Business Capabilities). При создании нашей собственной платформы для страховых компаний «Синапс 2.0» мы также придерживались этой концепции. Основанное на микросервисных технологиях решение позволяет быстро заместить или построить с нуля компонуемую систему для поддержки ключевых бизнес-процессов страховой деятельности.

- Как, по вашему мнению, протекает процесс перехода страховых компаний на отечественное ПО?

- На российском страховом рынке исторически превалировали зарубежные ИТ-решения. 80–90% ИТ-процессов в страховых компаниях были построены на продуктах и решениях иностранных компаний, более не доступных в России. Поэтому в условиях импортозамещения многие страховщики столкнулись с необходимостью замены не отдельных систем, а целых ИТ-ландшафтов, которые обеспечивают функционирование и автоматизацию деятельности всей компании. Такие задачи требуют времени и взвешенных решений. Поэтому на данном этапе в компаниях еще идет большая подготовка – определение и разработка стратегии импортозамещения, проектирование целевой ИТ-архитектуры, выбор классов используемых систем, конкретных решений и поставщиков.

- А есть из чего выбирать?

- Здесь ответ неоднозначен. После ухода иностранных вендоров на рынке появилось большое количество новых поставщиков и решений, но они еще не прошли проверку временем. Большинство решений предлагаются не в виде законченных систем, а в виде образа будущего результата. Отсюда возникают сомнения, будет ли итог таким, как заявлено, справится ли компания-поставщик с взятыми на себя обязательствами и как долго она просуществует на рынке. Если раньше при выборе целевой системы бизнес-заказчик опирался на ее функциональность и репутацию разработчика, то сейчас мы рекомендуем своим клиентам вводить дополнительные критерии для выбора. В частности, смотреть на наличие у поставщика системообразующих клиентов в РФ, на зрелось процессов, устойчивость бизнес-модели, глубину экспертизы и соответствие масштабов бизнеса масштабу предполагаемого проекта. Группа «Рексофт» работает на страховом рынке уже более 20 лет и реализовала свыше 150 проектов. Среди наших заказчиков такие компании как «Ингосстрах», «ВСК», «СК Пульс», «Росбанк Страхование». Мы всегда готовы помочь нашим клиентам провести независимую экспертизу решений и подобрать наиболее подходящий вариант под конкретный бизнес.

- Какие услуги и продукты вашей компании наиболее востребованы у страховщиков?

- Основные направления услуг группы «Рексофт» в сфере страхования – разработка комплексных систем и платформ для страховых компаний, развитие новых каналов продаж, улучшение клиентского опыта, а также реализация комплексных проектов под ключ – от консалтинга до внедрения ИТ-решений. Самым актуальным запросом сейчас является создание уникального комплексного решения для бизнеса в короткие сроки. Как я упоминал выше, многие страховщики оказались в ситуации, когда требуется почти полная замена ИТ-ландшафта, а готовых решений на рынке практически нет. Кроме того, компании все реже готовы мириться с технологической зависимостью от поставщика и все чаще предпочитают разработку собственных решений на доступном открытом ПО. В такой ситуации незаменимы решения-акселераторы, которые уже обладают готовым функционалом, но предоставляют широкие возможности для доработки. Например, «Синапс 2.0», разработанный группой «Рексофт», позволяет построить собственное кастомизированное решение в микросервисной архитектуре на базе прочного фундамента, прошедшего проверку реальной эксплуатацией в условиях высокой нагрузки. Первая версия платформы «Синапс» была разработана в 2021 году в рамках проекта федерального масштаба по созданию цифровой системы для поддержки обязательных видов страхования и зарегистрирована в «Роспатенте». Использование «Синапс 2.0» помогает заказчикам быстро реализовать необходимый для потребностей бизнеса функционал и получить уникальное решение, независимое от вендоров, с организацией внутреннего центра компетенций и сохранением экспертизы на своей стороне. На текущий момент эти услуги являются самыми востребованными у страховых компаний.

- Как, на ваш взгляд, можно ускорить процесс разработки необходимых ИТ-решений и обеспечения технологической независимости?

- Сейчас все игроки действуют независимо – одни ждут готовых решений от ИТ-компаний, другие разрабатывают их самостоятельно, не дожидаясь помощи со стороны. На мой взгляд, для того чтобы драматически увеличить скорость обеспечения технологической независимости отрасли, нужно объединить усилия страховщиков в создании отраслевых ИТ-решений. Аналогичные идеи были заложены при создании индустриальных центров компетенции (ИЦК), которые появились по инициативе правительства для отраслей с критичной инфраструктурой. К сожалению, в страховании сейчас такого опыта нет. Возможно, страховщики опасаются делиться своими разработками или не до конца осознают потенциальную выгоду. Однако, с моей точки зрения, при правильной организации партнерства выиграют все участники рынка. Компании смогут получить более качественный результат за меньшее время и создать прочную технологическую базу для долгосрочного развития.