Предисловие

Роль страхования в России явно не соответствует ни масштабам экономики страны, ни вызовам, с которыми приходится стране сталкиваться.

О масштабах. Страховая отрасль во многие разы меньше, чем в развитых странах. Даже с поправкой на социально-экономическое положение. Вот лишь несколько иллюстраций.

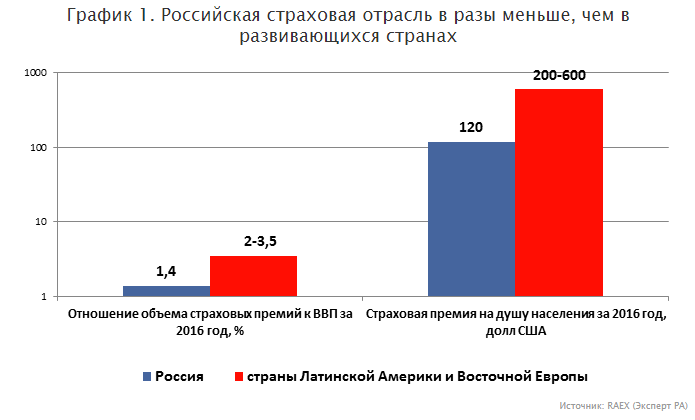

В среднем в 2016 году каждый человек в мире потратил 638 долларов США на страхование. В то же время средний показатель расходов на страхование на развивающихся рынках на душу населения составил 149 долларов США в 2016 году, из которых 80 долларов пошли на страхование жизни и 69 – на страхование иное, чем страхование жизни. В странах Евросоюза на страхование жителями тратится в среднем 3 тыс. долларов США в год. В странах Латинской Америки и Восточной Европы – 200–600 долларов. В таких странах, как Канада, США и Мексика, – свыше 4 тыс. долларов в год. В России же по итогам 2016 года объем страховой премии в расчете на одного жителя составил всего 8,1 тыс. рублей (то есть чуть более 120 долларов), в 2015 году значение показателя было на уровне 7 тыс. рублей, в 2014-м – 6,9 тыс. рублей.

В странах Евросоюза отношение страховой премии к ВВП составляет в среднем 8%, в странах Латинской Америки, Восточной Европы и Африки – 2–3,5%. По итогам 2016 года отношение объема страховых премий к ВВП России составило 1,4%. В 2015 году значение показателя было 1,3%, в 2014-м – 1,4%. (см. график 1). При этом многие виды страхования практически отсутствуют: к примеру, по риску перерывов в производстве или в бизнес-процессе (BI), который считается ключевым корпоративным страхуемым риском в западных странах, количество полисов в РФ исчисляется буквально единицами.

О вызовах. Страхование даже на бытовом уровне не воспринимается как значимый элемент нашей жизни. Оно не играет решающей роли в защите от ключевых рисков. Виды страхования и те проблемы, с которыми сталкиваются население, бизнес и власть, крайне слабо связаны. В СМИ сообщается о всевозможных катастрофах (пожары, наводнения и прочее), социальных проблемах стариков и инвалидов, и крайне редко в этом контексте упоминаются страховщики. Исходя из вышесказанного, страхование зачастую воспринимается как нечто чуждое, а страховые взносы – как поборы.

Тотальная цифровизация экономики и социального уклада помимо возможностей порождает и новые риски. Повышение уровня кооперации влечет за собой кумуляцию возможного ущерба. Существующая бизнес-модель отрасли все меньше соответствует потребностям общества и экономики.

Практически по всем рискам отсутствует упорядоченная статистика, необходимая для актуарных расчетов и актуализации продуктового предложения, что приводит к завышению тарифов и маргинализации условий страхования.

Урегулирование реализовавшихся рисков по массовым событиям по факту берет на себя государство, что демотивирует потенциальных страхователей.

Баланс между возможностями и потребностями достигается за счет того, что урегулируются (компенсируются) далеко не все риски: государство платит за новое жилье не всем пострадавшим (в основном тем, кто попал в медиаполе), квоты на дорогостоящее лечение доступны не всем, экологические катастрофы «рассасываются» сами и тому подобное.

Нужно обновить повестку дня в страховой отрасли, и эта повестка должна не столько рефлексировать над внутренними проблемами отрасли, сколько над решением актуальных и перспективных задач всей страны. Именно этому посвящена данная аналитическая записка. Мы предприняли попытку пройти всю цепочку от начала до конца, с тем чтобы впоследствии вести работы по уточнению аргументов, формированию статистики и внедрению этой повестки дня в нашу жизнь.