Содержание

- Макроэкономические предпосылки развития

- Обзор банковского сектора

- Состояние финансово-кредитной системы

- Характеристика и структурные показатели банковской системы

- Капитал и рентабельность

- Качество кредитного портфеля

- Кредитные рейтинги и позиции банков в рэнкингах

Макроэкономические предпосылки развития

Пережив пандемию и политические события 2020 года, которые в совокупности привели к падению ВВП на 8,4%, экономика Кыргызстана начала быстро восстанавливаться, обеспечив высокие темпы роста (2021-й – 6,2%, 2022-й – 7%). В 2023 году рост ВВП оценивается в 6%.

В 2022-м после национализации золоторудного месторождения Кумтор добыча резко увеличилась (по словам премьер-министра Кыргызстана, с 10 тонн в 2021-м до 17,2 тонны в 2022-м), и в том году Кумтор во многом определил успех промышленного сектора (с учетом Кумтора рост промышленности составил 11,4%, а без него – всего 4,6%).

Однако в 2023 году экономический рост в стране замедлился. Таким образом, за первые семь месяцев рост валового продукта составил 2,9%. Причиной тому стало сокращение производства металлов, в т. ч. золота, а также замедление темпов роста сельского хозяйства. Несмотря на это, Европейский банк реконструкции и развития ожидает, что экономика страны вырастет на 4,6%.

Темпы инфляции в Кыргызстане с 2020 года значительно превысили коридор инфляционного таргетирования в 5–7%, установленный Национальным банком Кыргызской Республики. В 2022 году уровень инфляции в Кыргызстане был самым высоким среди стран Центральной Азии – 14,7%. В конце 2022 года инфляция достигла пика в 15,4% и к настоящему времени снизилась примерно до 9,2%.

Ключевая ставка остается на уровне 13% в течение всего 2023 года. Целью Центрального банка является возвращение инфляции в коридор 5–7%, поэтому вряд ли стоит ожидать значительного снижения ставки в ближайшее время.

Несмотря на значительное увеличение доходов бюджета (на 25%), дефицит несколько вырос в 2022 году на фоне повышения социальных расходов в дополнение к расходам на оборону, общественный порядок и безопасность в связи с кыргызско-таджикскими пограничными конфликтами с января по сентябрь. Дефицит бюджета в 2023 году прогнозируется на уровне 2,3% ВВП. Отношение государственного долга к ВВП составляет около 48%, в основном это задолженность перед международными финансовыми организациями и иностранными партнерами. Внутренний рынок облигаций ограничен, евробондов нет.

В 2021 и 2022 годах объем товарооборота увеличился. В 2021 году рост составил +46%, а в 2022-м – +42%. Однако характер этого роста в эти годы был разным. Если в 2021-м и экспорт, и импорт продемонстрировали схожую динамику оживления торговых потоков (экспорт в 2021 году – +39%, импорт +50%), то в 2022-м, напротив, наблюдалось снижение экспорта более чем на 20%, в то же время импорт увеличился на 73%. Рост импорта в 2022 году обусловлен как расширением торговли с КНР в 2,8 раза, так и четырехкратным увеличением импорта из ЕС (+297% по сравнению с 2021-м).

Рост торговли с Китаем произошел на фоне оживления товарных потоков после снятия ограничений, связанных с COVID, и изменения структуры торговли в регионе. Объемы внешней торговли в 2023 году продемонстрировали значительный рост. Таким образом, за первые девять месяцев 2023 года внешнеторговый оборот вырос на 32,3%. Для Кыргызстана концентрация рабочей силы в России является фактором риска, поскольку это может привести как к сокращению денежных переводов, так и к необходимости возвращения некоторых мигрантов на родину. Однако потоки рабочей силы, скорее всего, будут перенаправлены в другие страны.

Обзор банковского сектора

Состояние финансово-кредитной системы

По состоянию на 01.01.2024 на территории Кыргызской Республики действовали 23 коммерческих банка и 319 филиалов коммерческих банков, в т. ч. 10 кредитных организаций с иностранным участием в капитале (во всех случаях доля иностранного участия более 50%) и пять банков в государственной собственности. Все банки республики по виду деятельности являются универсальными.

Таблица 1. Институциональная структура финансового сектора

| Количество | 01.01.2022 | 01.01.2023 | 01.01.2024 |

| Коммерческие банки | 23 | 23 | 23 |

| Небанковские финансово-кредитные организации, в т. ч.: | 630 | 711 | 842 |

| Микрофинансовые организации, в т. ч.: | 133 | 130 | 121 |

| микрокредитные компании | 86 | 87 | 78 |

| микрокредитные агентства | 37 | 34 | 34 |

| микрофинансовые компании | 10 | 9 | 9 |

| Специализированная финансово-кредитная организация | 1 | 1 | 1 |

| Кредитные бюро | 2 | 2 | 2 |

| Кредитные союзы | 88 | 84 | 81 |

| Обменные бюро | 379 | 467 | 609 |

| ОАО «Гарантийный фонд» | 1 | 1 | 1 |

| Жилищно-сберегательные кредитные компании | - | 1 | - |

| Страховые компании | 16 | 15 | 17 |

| Инвестиционные фонды | 3 | 3 | 3 |

| Фондовые биржи | 4 | 4 | 4 |

| Пенсионные фонды | 3 | 3 | 3 |

| государственные | 1 | 1 | 1 |

| частные | 2 | 2 | 2 |

| Итого | 653 | 734 | 865 |

Источник: Национальный банк Кыргызской Республики

На фоне валютной нестабильности и нехватки наличной иностранной валюты в республике значительно активизировалась деятельность обменных пунктов – за 2022 и 2023 годы их количество выросло на 230 единиц. Несмотря на усиленный контроль Национального банка и регулирующие меры, операции с наличной валютой остаются высокорентабельными, что приводит к распространению обменных бюро по всему Кыргызстану.

Национальный банк Кыргызской Республики 26.02.2024 принял решение сохранить учетную (ключевую) ставку на уровне 13%. Показатель годовой инфляции в феврале 2024-го составил 5%, снизившись с 7,3% в декабре 2023-го. Рост стоимости продовольственных товаров по-прежнему продолжает замедляться ускоренными темпами, при этом цены на непродовольственную группу товаров и услуги демонстрируют более сдержанную тенденцию к снижению. В республике продолжается рост экономической активности: в январе 2024 года темп увеличения реального ВВП составил 7,4%, основной вклад в который обеспечен секторами промышленности, услуг и строительства.

Характеристика и структурные показатели банковской системы

Совокупные активы банковского сектора на конец 2023-го составили 614,3 млрд сомов (6,9 млрд долларов), увеличившись на 27% относительного уровня годом ранее. Соразмерно активам в 2023 году увеличился капитал (+30%): с 80,2 до 104,3 млрд сомов (с 0,9 до 1,2 млрд долларов). Основную долю активов формируют кредиты клиентов (38% на 01.01.2024) и ликвидные активы (30%). Коэффициент ликвидности по банковской системе на 01.01.2024 составил 77% при регуляторном минимуме 45%.

Таблица 2. Агрегированный баланс

| Агрегированный баланс | 01.01.2022 | 01.01.2023 | 01.01.2024 | |||

| млрд сомов | млрд долл. | млрд сомов | млрд долл. | млрд сомов | млрд долл. | |

| Активы | 361,1 | 4,3 | 482,2 | 5,6 | 614,3 | 6,9 |

| Ликвидные активы | 86,5 | 1,0 | 158,6 | 1,9 | 186,1 | 2,1 |

| Средства в кредитных организациях | 26,1 | 0,3 | 30,7 | 0,4 | 54,6 | 0,6 |

| Ценные бумаги | 33,7 | 0,4 | 52,6 | 0,6 | 70,3 | 0,8 |

| Кредиты клиентам | 163,7 | 1,9 | 180,9 | 2,1 | 235,4 | 2,6 |

| Основные средства | 17,1 | 0,2 | 18,9 | 0,2 | 22,6 | 0,3 |

| Прочие активы | 34 | 0,4 | 40,5 | 0,5 | 45,3 | 0,5 |

| Пассивы | 361,1 | 4,3 | 482,2 | 5,6 | 614,3 | 6,9 |

| Капитал | 51,7 | 0,6 | 80,2 | 0,9 | 104,3 | 1,2 |

| Средства кредитных организаций | 11,7 | 0,1 | 7,9 | 0,1 | 6,9 | 0,1 |

| Средства клиентов | 225,6 | 2,7 | 313,7 | 3,7 | 389,7 | 4,4 |

| Средства правительства | 20,0 | 0,2 | 28,6 | 0,3 | 46,8 | 0,5 |

| Прочие обязательства | 52,1 | 0,6 | 51,8 | 0,6 | 66,6 | 0,7 |

Источник: Национальный банк Кыргызской Республики

Основным источником фондирования банковского сектора выступают клиентские средства, составляющие 62% пассивов на 01.03.2024 (63% на 01.01.2024). В их структуре основная доля приходится на корпоративные депозиты, составляющие 49% пассивов на 01.02.2024 (48% на 01.01.2024). В целом структура клиентских средств и уровень средневзвешенной процентной ставки по депозитам с 01.01.2023 характеризуются относительной стабильностью. Доля средств в иностранной валюте в 2023 году выросла с 48,3 до 49,3% совокупного объема депозитной базы.

Капитал и рентабельность

Банковский капитал с 01.01.2023 стабильно составляет порядка 17% пассивов (на 01.01.2022 – 14%). На иностранное участие в совокупном капитале банков приходится 20,3% от оплаченного уставного капитала банковского сектора (12,2 млрд сомов/0,1 млрд долларов). Коэффициент достаточности (адекватности) суммарного капитала на 01.03.2024 находится на уровне 25% (на 01.01.2024 – 25%) при регуляторном минимуме 12%, коэффициент левеража (отношение чистого суммарного капитала к суммарным активам банка) по банковскому сектору составил 16% (на 01.01.2024 – 12%) при регуляторном минимуме 6%. Национальный банк Кыргызской Республики принял решение с 01.07.2024 определить минимальный размер уставного капитала для коммерческих банков на уровне 800 млн сомов. Таким образом, по состоянию на 01.01.2024 пяти действующим банкам республики необходимо увеличить акционерный капитал до регуляторного минимума в установленный срок.

Талица 3. Агрегированный отчет о прибылях и убытках

| Прибыли и убытки | 2021 г. | 2022 г. | 2023 г. | |||

| млрд сомов | млн долл. | млрд сомов | млн долл. | млрд сомов | млн долл. | |

| Чистые процентные доходы | 17,3 | 204,0 | 23,0 | 268,4 | 34,3 | 385,0 |

| Резервы по кредитам | -2,6 | -30,7 | -5,0 | -58,4 | 1,1 | 12,3 |

| Чистые непроцентные доходы | 7,1 | 83,7 | 32,8 | 382,8 | 23,7 | 266,0 |

| Резервы по некредитным операциям | -1,0 | -11,8 | -2,0 | -23,3 | -1,0 | -11,2 |

| Административные расходы | -16,7 | -196,9 | -22,9 | -267,3 | -31,1 | -349,1 |

| Налог на прибыль | -0,5 | -5,9 | -2,7 | -31,5 | -2,8 | -31,4 |

| Чистая прибыль | 3,6 | 42,5 | 23,2 | 270,8 | 24,2 | 271,6 |

Источник: Национальный банк Кыргызской Республики

Банковской системой за 2023 год получена чистая прибыль в размере 24,2 млрд сомов (0,3 млрд долларов), что на 4,3% превышает финансовый результат 2022-го. Позитивной тенденцией банковского сектора является смещение превалирующего компонента финансового результата с непроцентных (обусловленных преимущественно колебаниями валютного рынка) на процентные доходы и восстановление резервов по кредитным операциям при относительно крупном их формировании в 2022 году. Также в 2023 году банки нарастили доходы от комиссионных услуг с 8,9 до 12,7% совокупного объема доходов банковского сектора.

Доходность активов банковского сектора (ROA) по итогам 2023 года составила 4,4% (по итогам 2022-го – 5,9%), а доходность на вложенный капитал (ROE) – 32% (по итогам 2022-го – 43%). Снижение уровней рентабельности отражает значительные темпы роста совокупных активов и капитала. Показатели чистой процентной маржи и спреда (разница между процентными ставками получения и размещения средств) демонстрируют слабую волатильность и по итогам 2023 года составили соответственно 7,8 и 7,4%.

Качество кредитного портфеля

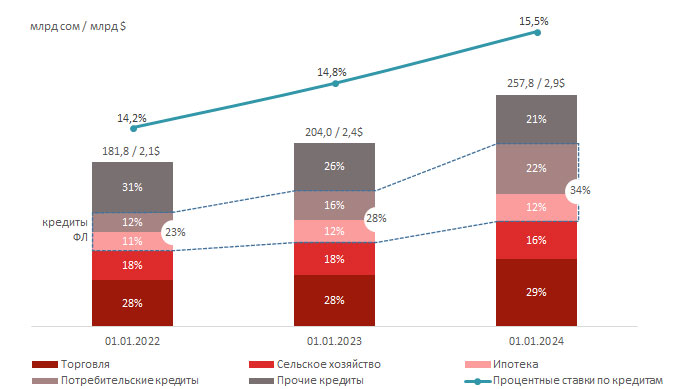

Основная доля кредитов клиентам исторически приходится на сектор торговли, составляющий 29% совокупного портфеля на 01.01.2024. По итогам 2023 года наметилась тенденция роста потребительских кредитов за счет некоторого снижения доли финансирования сельского хозяйства и прочих кредитов. В целом доля розничных ссуд в 2023 году выросла с 28 до 34%. Средневзвешенные процентные ставки по кредитам показывают умеренный рост, увеличившись за период 01.01.2022–01.02.2024 с 14,2 до 15,9%. Доля кредитов в иностранной валюте в 2023 году снизилась с 23,6 до 22,1% совокупного портфеля.

График 8. Структура кредитного портфеля

Источник: Национальный банк Кыргызской Республики