Агентство «Эксперт РА» по итогам 1-го полугодия 2022 года оценило устойчивость банковской системы к кризису в разрезе основных действующих бизнес-моделей. Максимальные потери и худшая динамика показателей отмечены у банков, работающих с крупным бизнесом, в то время как кредитные организации, ориентированные на МСБ, оказались наиболее устойчивыми в сложившихся обстоятельствах. Агентство ожидает дальнейшую трансформацию банковского сектора, результатом которой будут снижение концентрации на топ-15 за счет оттока клиентов в крупные региональные и расчетные банки, а также уход с рынка части розничных монолайнеров. Точкой роста для всего рынка будет развитие МСБ вследствие усиления процессов по импортозамещению и противодействию санкционному режиму.

В 1-м полугодии 2022 года российский банковский сектор столкнулся с беспрецедентным количеством новых вызовов: попаданием лидеров в санкционные списки, заморозкой активов, паникой вкладчиков, реализацией валютных и процентных рисков, нарушением логистических цепочек у клиентов, уходом крупного иностранного бизнеса и другими факторами. Рейтинговое агентство «Эксперт РА» проанализировало, какие бизнес-модели банков в условиях изменения экономической конъюнктуры оказались наиболее устойчивы, а какие понесли наибольшие потери, а также спрогнозировало дальнейшую трансформацию данных моделей, которая станет ответом меняющейся операционной среде в России.

Объектами исследования стали 129 банков, имеющих кредитные рейтинги от агентства «Эксперт РА», доля которых в активах всего банковского сектора без учета ПАО «СБЕРБАНК» составляла 82% на 01.01.22. В рамках исследования агентство исходя из ключевой группы клиентов, структуры доходов и позиционирования банков на рынке выделило такие бизнес-модели: «крупный бизнес», «МСБ», «ипотека», «автокредиты», «потребительские кредиты» и «расчетно-инвестиционные услуги» (далее на графиках РИБ). При этом «ипотека» и «автокредиты» объединялись в категорию «обеспеченные кредиты ФЛ» в случаях, когда данные бизнес-модели демонстрировали одинаковые значения рассматриваемых индикаторов. Представленные в исследовании показатели являются средними значениями по группе банков в разрезе бизнес-моделей.

В условиях турбулентности

На фоне макроэкономического шока кредитные портфели росли только у розничных бизнес-моделей. Высокая неопределенность относительно дальнейших перспектив бизнеса вынудила банки, работающие с корпоративными клиентами, отказаться от длинных ссуд в пользу коротких оборотных кредитов. Так, портфель ссуд у банков, специализирующихся на крупном бизнесе, снизился на 3% за 1-е полугодие 2022 года, а у банков, работающих преимущественно с МСБ, – на 0,5%. Банки, специализирующиеся на потребительском кредитовании и автокредитах, одобряли ссуды немного охотнее, чем во время пандемии, в результате чего только эти две бизнес-модели показали темпы прироста портфелей выше, чем в 1-м полугодии 2020-го: 3,4% в потребительском кредитовании и 4,4% в автокредитах против -1,6% и 3,3% соответственно двумя годами ранее. Поддержку потребительскому сегменту оказывали реализация отложенного спроса во второй половине весны и общий рост цен в стране, тогда как в автосегменте на фоне усиливающегося дефицита новых автомобилей клиенты были готовы брать кредиты даже по высоким ставкам на резко подорожавшие машины. Активнее всех в 1-м полугодии 2022 года росли кредитные портфели банков, специализирующихся на ипотечном кредитовании (10,1%) ввиду действия льготных программ, в то время как ипотека на рыночных условиях с марта практически не выдавалась.

Снижение уровня COR по всем бизнес-моделям сегодня не отражает реального качества кредитов из-за регуляторных послаблений и отложенного эффекта санкций. По итогам первой половины 2022-года ухудшение качества ссудных портфелей на балансе банков не наблюдается: по всем анализируемым группам отмечаются сокращение доли просроченной задолженности по ключевому сегменту кредитования и более низкая стоимость риска, чем в прошлом и тем более в пандемическом году. У банков, работающих с крупным бизнесом, даже можно наблюдать небольшое чистое восстановление резервов (COR = -0,1% за 1-е полугодие 2022-го с переводом в годовое выражение). Однако на текущий момент часть возможных проблем еще не полностью реализовалась и не успела оказать влияния на финансовую устойчивость компаний: не все заемщики смогут своевременно заместить поставщиков или найти новые каналы сбыта из-за ограничений в развитии международного бизнеса, инфраструктурных сложностей с облуживанием задолженности. Кроме того, влияние кризиса на балансовое качество кредитных портфелей завуалировано возможностью не ухудшать оценки финансового положения клиента и качество обслуживания долга. Постепенный рост проблемных кредитов по мере реализации эффекта санкций и конъюнктурных изменений в экономике, а также отмены регуляторных послаблений можно будет увидеть к концу текущего года.

График 2. Доля просроченной задолженности и COR оказались ниже прошлогодних уровней у всех бизнес-моделей

* По крупному бизнесу и МСБ указана доля просроченной задолженности в портфеле ЮЛ, по обеспеченному и необеспеченному розничному кредитованию – по портфелю ФЛ.

Источник: «Эксперт РА» по данным рейтингуемых банков

Отмена регуляторных послаблений некритична для банковской системы в целом, но способна привести к ослаблению капитальных позиций отдельных игроков. Согласно проведенному анализу средний эффект всех применяемых послаблений по нормативу Н1.2 у банков, ориентированных на крупный бизнес, на 1 июля 2022 года оказался меньше 1 п. п. Наиболее существенное влияние на указанный норматив отмечается у банков, специализирующихся на потребительском кредитовании (средний эффект по группе банков с данной бизнес-моделью составил 3,2 п. п.) и ипотеке (2,1 п. п.). При этом в обеих группах наибольшее влияние из всех применяемых послаблений оказала возможность роспуска макропруденциальных надбавок. Однако у отдельных банков, независимо от типа бизнес-модели, эффект на нормативы достигает 10 п. п., и единовременная отмена послаблений может привести к нарушению пруденциальных требований и последующему отзыву лицензии.

Повышение ключевой ставки не оказало существенного давления на чистую процентную маржу банков, ориентированных на МСБ, ипотеку и расчетно-инвестиционный бизнес. Наименее уязвимыми к процентным рискам оказались ипотечные банки (NIM выросла с 4,1% за 1-е полугодие 2021-го до 4,7% за аналогичный период текущего года) за счет наличия значительного объема кредитов, выданных в рамках льготных программ, доходы по которым привязаны к ключевой ставке. Также заработать удалось и банкам, специализирующимся на МСБ (NIM +0,6 п. п.), для бизнес-модели которых характерно наличие значительного объема активов, размещенных на депозите в Банке России и прочих кредитных организациях ввиду ограниченности клиентской базы, что позволило получить повышенные процентные доходы по таким активам в период роста ставок. Аналогичная динамика наблюдалась и у расчетно-инвестиционных банков, где NIM увеличилась еще сильнее (NIM +1,2 п. п.) ввиду стабильно низкой стоимости пассивов из-за их краткосрочности. У всех остальных анализируемых групп стоимость фондирования выросла сильнее доходности активов, что привело к снижению маржинальности бизнеса в пределах 1,5 п. п.

Чистая комиссионная маржа просела больше всего у банков, выдающих потребительские ссуды и автокредиты. В ипотечных банках и кредитных организациях, работающих с МСБ, наблюдался слабый рост чистой комиссионной маржи (NCM), в то время как у других игроков отмечается негативная динамика показателя. Если у ипотечных банков рост комиссий был связан не с основным, а с сопутствующим направлением (например, гарантийный бизнес), то в МСБ динамика NCM была обусловлена во многом транзакционной активностью клиентов. Сильнее всего чистая комиссионная маржа упала у кредитных организаций, работающих в сегменте потребительского кредитования (-0,7 п. п. за 1-е полугодие 2022-го по сравнению с аналогичным периодом прошлого года) и в автокредитах (-0,4 п. п), на фоне снижения объемов выдач и, как следствие, комиссий от продажи дополнительных продуктов. Тем не менее изменение объемов чистых комиссионных доходов ввиду их небольшой доли в структуре операционных доходов не оказало существенного влияния на параметры операционной эффективности, поэтому CIR продемонстрировал прямую корреляцию с колебаниями чистой процентной маржи.

Снижение доли убыточных кредитных организаций отмечается только у банков, ориентированных на МСБ. На фоне сжатия чистой процентной маржи по итогам 1-го полугодия 2022 года доля банков с отрицательным финансовым результатом в розничном кредитовании возросла с 25 до 50%. Также около 20% банков, работающих с крупным бизнесом, получили отрицательный финансовый результат по итогам 1-го полугодия 2022-го, тогда как в аналогичном периоде прошлого года деятельность всех банков из данной группы была прибыльной. На доходность расчетно-инвестиционных банков, где доля убыточных кредитных организаций увеличилась с 17 до 20%, несмотря на рост маржинальности, влияние оказали такие волатильные компоненты, как доходы от операций с ценными бумагами, ПФИ и иностранной валютой. Увеличение доли прибыльных банков с 77 до 83% наблюдалось только у ориентированной на МСБ бизнес-модели ввиду роста чистых процентных доходов, а также, как правило, по причине отсутствия значительных объемов ценных бумаг и сложных инструментов, которые в 1-м полугодии 2022 года были подвергнуты отрицательной переоценке и могли оказать давление на финансовый результат.

График 6. Рост доли прибыльных банков отмечается только у бизнес-модели, ориентированной на МСБ

Источник: «Эксперт РА» по данным рейтингуемых банков

По итогам 1-го полугодия 2022 года наиболее устойчивыми к кризису оказались бизнес-модели, ориентированные на МСБ, а самыми уязвимыми – работающие с крупным бизнесом. Банки с фокусом на МСБ демонстрируют наилучшие показатели эффективности деятельности за счет динамики NIM и NCM, а также имеют высокие запасы по капиталу на случай роста проблемных долгов. Расчетно-инвестиционные банки в среднем также были менее восприимчивы к внешним шокам, поскольку из-за специфики своей деятельности имеют значительные буферы ликвидности и капитала. Ипотечные банки меньше прочих подвержены ухудшению качества активов за счет обеспеченности портфеля, а также имеют захеджированный льготной ипотекой процентный риск. Уязвимыми в текущем кризисе оказались кредитные организации, специализирующиеся на необеспеченной рознице и автокредитах: у них отмечаются снижение маржинальности, а также невысокий запас по капиталу без учета регуляторных послаблений. При этом если у потребительского кредитования есть потенциал для восстановления по мере стабилизации экономики, то автокредиты ожидает сжатие на фоне нехватки новых автомобилей и перестройки рынка на работу с б/у транспортом. Однако самыми пострадавшими банками стали представители бизнес-модели, ориентированной на крупный бизнес. Потенциал для роста данной бизнес-модели существенно ограничен, наблюдается повышение убыточности, а в дальнейшем не исключены крупные дефолты заемщиков, что потребует создания резервов и может негативно сказаться на достаточности капитала банков.

Курс на деконцентрацию

На протяжении последних нескольких лет наблюдался постепенный рост концентрации банковского сектора на крупнейших игроках, которые в большинстве своем могли предлагать более высокий уровень сервиса, современные технологичные решения, более низкие ставки по заемным средствам. В то же время банки второго и третьего эшелонов продолжали терять ниши и клиентов, которые отдавали предпочтения федеральным игрокам с сильным брендом. Однако попадание большей части крупнейших российских банков в санкционные списки иностранных государств сделало невозможным для них проведение международных расчетов и ослабило позиции по другим направлениям. В ответ на это часть клиентов стала открывать или активнее использовать уже имеющиеся счета в менее крупных банках, в т. ч. в дочерних кредитных организациях дружественных стран. В результате впервые после более чем 10-летнего роста доля топ-15 банков в активах снизилась с 85,9 до 84,6%.

График 7. Топ-15 банков потеряли около 1,3 п. п. доли рынка в пользу игроков, занимающих места* с 16-го по 100-е

* Ввиду отсутствия публичных данных по всему банковскому сектору расчет сделан только на основании отчетности банков, имеющих рейтинги агентства «Эксперт РА», при этом места по активам соответствуют позициям банка в публичном рэнкинге агентства «Эксперт РА» на 01.01.2022.

Источник: «Эксперт РА» по данным рейтингуемых банков

Стоит отметить, что рост доли в активах происходит в пользу банков, занимающих места по активам с 16-го по 100-е, в то время как кредитные организации, не входящие в топ-100, даже в текущих условиях не смогли заметно улучшить свои конкурентные позиции и значительно нарастить клиентскую базу. В среднесрочной перспективе, по нашему мнению, стоит ожидать дальнейшие стагнацию и сокращение бизнеса небольших банков, что приведет к росту концентрации сектора, но уже во многом не на топ-15, а на кредитных организациях, занимающих места по активам с 16-го по 100-е. Росту концентрации банковского сектора будет также способствовать снижение числа банков из-за возобновления процесса отзыва лицензий у слабых игроков. Так, в августе 2022 года один из банков был лишен лицензии впервые за шесть месяцев. По мере отмены регуляторных послаблений, поддержавших банковский сектор в острый период кризиса, станет понятно, у каких кредитных организаций отсутствуют возможности по восстановлению финансового положения, что ускорит уход с рынка слабых и не занимающих какой-либо ниши игроков.

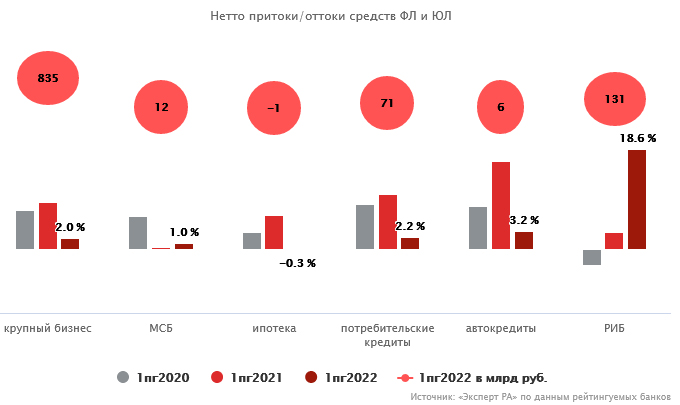

Если рассматривать ситуацию с привлеченными средствами в разрезе бизнес-моделей, то объем клиентских средств в расчетно-инвестиционных банках в течение 1-го полугодия 2022 года вырос почти на 19%, тогда как по всем остальным бизнес-моделям в совокупности отмечалась очень сдержанная динамика клиентских остатков. Несмотря на снижение волатильности клиентских остатков к концу 1-го полугодия 2022-го, многие компании находятся в процессе выбора альтернативных банков, что в дальнейшем может привести к усилению темпов перетока клиентов между кредитными организациями во второй половине года. Бенефициарами тенденции по смене основного расчетного банка помимо расчетно-инвестиционных могут стать крупные региональные игроки, которые способны предложить конкурентный уровень сервиса. Уже сейчас данные кредитные организации имеют значительный объем заявок на открытие счетов, однако стараются уделить внимание проверке качества клиентов с точки зрения соблюдения требований ПОД/ФТ. Физические лица также начинают задумываться о диверсификации своих вложений и открытии счетов в стабильных, но не очень крупных финансовых организациях, которые из-за своего масштаба с менее высокой вероятностью могут попасть под санкции.

График 8. Наибольший абсолютный прирост клиентских остатков наблюдался у банков, работающих с крупным бизнесом, в то время как расчетно-инвестиционные банки показали лучшую относительную динамику

Однако, несмотря на наметившиеся перетоки клиентских средств и повышенную волатильность клиентских остатков в феврале – марте 2022 года, ухудшения ликвидной позиции в среднем ни в одной бизнес-модели не отмечается. По состоянию на конец 1-го полугодия 2022 года в российском банковском секторе наблюдается профицит ликвидности, поскольку ввиду повышенных ставок клиенты разместили значительную часть свободных средств на депозиты сроками до шести месяцев. Кроме того, банки снизили темпы кредитования, что также привело к росту объемов свободной ликвидности. Тем не менее на фоне стабилизации макроэкономической ситуации и постепенного снижения ставок по банковским вкладам по мере закрытия дорогих депозитов можно ожидать некоторый отток клиентских средств на облигационный рынок и отложенное потребление. Однако при имеющемся буфере ожидаемые оттоки не должны оказать существенного давления на ликвидные позиции банков.

Будущее за МСБ

Количество кредитных организаций, занимающихся крупным бизнесом, продолжит постепенно снижаться по мере завершения уже публично озвученных объединений банков. Кроме того, мы прогнозируем новые слияния с целью оптимизации расходов и поддержания капитальных позиций госбанков. Крупные корпоративные заемщики, ориентированные на экспорт, продолжат переводить свои расчеты в небольшие и региональные кредитные организации, что также окажет давление на возможности по наращиванию рыночного кредитования для банков, работающих с крупным бизнесом. Уход с российского рынка крупных иностранных компаний освобождает ниши и открывает возможности по развитию бизнеса небольших локальных игроков. Кроме того, для формального соблюдения санкционных ограничений часть крупных российских производителей будет включать в свои экономические цепочки новые небольшие компании или дробить основные компании для формального снижения контролирующей доли в капитале. По этим причинам увеличение числа компаний в сегменте МСБ будет одной из ключевых точек роста для банков, обслуживающих данную группу клиентов. Однако ниша будет очень конкурентной, поскольку часть попавших в санкционные списки банков больше не может обслуживать ВЭД крупных корпоративных заемщиков и сменит фокус на МСБ, ориентированный на внутренний рынок.

По причине ухода из России крупных ретейлеров объемы реализации продукции МСБ, в т. ч. из-за развития челночной экономики станут с большей силой перетекать на активно развивавшиеся в последние годы маркетплейсы. У всех ключевых игроков сегмента – Wildberries, Ozon, Yandex – уже есть свои собственные банки, которые сегодня преимущественно осуществляют расчетные операции. Однако со временем банки при маркетплейсах будут конкурировать с крупнейшими игроками, как оказывая весь необходимый перечень услуг компаниям – поставщикам товаров, в т. ч. кредитование и факторинг, так и предлагая BNPL-сервисы покупателям, что приведет к росту доли активов соответствующей группы кредитных организаций в банковской системе. Переход к более классической модели обслуживания вероятен и у части прочих расчетных банков, которые помимо международных расчетов смогут предложить компаниям и кредитные продукты, при этом они способны заполучить высококлассных заемщиков, вынужденных покинуть крупнейшие банки. Так, мы закладываем дальнейший уход с рынка дочерних банков кредитных организаций из недружественных стран по мере снижения объемов бизнеса с российскими контрагентами.

В условиях усиления конкуренции со стороны банков при маркетплейсах лидерам в необеспеченной рознице также придется трансформировать свои продуктовые линейки, все больше предлагая пока еще не очень значимые для российского рынка продукты рассрочки в партнерстве с продавцами, так называемые BNPL. Если на протяжении последних пяти лет ключевые игроки вели работу по снижению доли необеспеченного кредитования в ссудном портфеле, то из-за продуктов по рассрочке тренд может измениться. При этом сегодня в большей массе розничные банки имеют значительный объем доходов от транзакционного бизнеса, что делает их достаточно устойчивыми даже при повышении конкуренции в ключевом сегменте.

Автокредитные банки, представленные дочерними структурами крупных иностранных производителей, продолжат сворачивать свой бизнес ввиду отсутствия прямых поставок новых машин. Оставшиеся в этом сегменте игроки будут фокусироваться на автомобилях с пробегом и машинах отечественного и китайского производства. Также в условиях дефицита машин они будут стараться диверсифицировать продуктовую линейку, что приведет к исчезновению банков-монолайнеров в автокредитовании, кроме монолайнеров при автопроизводителях. При этом, несмотря на рост объемов продаж китайских марок, открытие собственных кредитных организаций автомобильными концернами из КНР мы считаем в текущих условиях маловероятным ввиду значительных геополитических рисков.

Поддержку ипотеке окажет льготная программа, продление которой, по мнению агентства «Эксперт РА», крайне необходимо для строительной отрасли и текущего состояния экономики. Мы ожидаем постепенное снижение объемов государственных субсидий, но не рассматриваем единовременное прекращение программы, которое может значительно усугубить экономическую ситуацию в стране. Для стимулирования продаж новостроек в условиях сокращения экономики будет недостаточно распространенных сегодня совместных программ банков с застройщиками, предлагающих комфортные условия по ипотечным кредитам. Кроме того, большинство этих программ сосредоточено в руках крупнейших кредитных организаций, что приведет к сжатию объемов бизнеса небольших монолайнеров. Вызовом для ипотечных банков станет также рост цен на рынке недвижимости, который окажет давление на спрос даже с учетом действия ипотечных программ.

Агентство «Эксперт РА» спрогнозировало, как изменится банковский сектор в разрезе бизнес-моделей. В рамках исследования и прогноза для каждого анализируемого банка была определена бизнес-модель в зависимости от основного операционного сегмента. При расчете доли в активах банковского сектора все активы одного банка были отнесены к его основной бизнес-модели, несмотря на то что он может работать в нескольких сегментах. По мнению агентства, трансформация российской экономики и, как следствие, ключевых банковских бизнес-моделей в среднесрочной перспективе приведет к постепенному снижению доли банков, работающих с крупным бизнесом, с 76 до 62%, однако эта группа по-прежнему останется крупнейшей для сектора. Снижение доли на рынке с 1,2 до 0,5% также ожидает и монолайнеров в автокредитовании за счет уменьшения объемов продаж на фоне ужесточения конкуренции за поставщиков. Во всех прочих сегментах ожидается рост по мере восстановления экономики: в банках, ориентированных на потребительские кредиты, доля увеличится до 10,5%, в ипотеке – до 3%, а у расчетно-инвестиционных банков (РИБ) – до 4%. При этом наибольший эффект, по мнению агентства, будет наблюдаться у банков, работающих с МСБ, доля которых вырастет с 11 до 20% ввиду изменений в реальном секторе экономики. При этом банковский рынок продолжат покидать игроки, которые не смогут адаптировать свою модель к новым реалиям и конкурировать с универсальными кредитными организациями.