Резюме

- Рынок МФО в 2022 году показал динамичный рост без ухудшения качества новых выдач благодаря сдерживанию риск-аппетита и притоку новых клиентов из банковского сектора.

- Быстрее к новым регуляторным ограничениям адаптируются технологичные игроки, которые смогут нарастить свою рыночную долю, несмотря на снижение маржинальности.

- В 2023 году «Эксперт РА» ожидает увеличение объемов выданных микрозаймов на 10%, при этом большие темпы прироста возможны в случае активизации крупных игроков из смежных сегментов.

Выдачи микрозаймов продолжили стремительно расти второй год подряд. Если в 2021-м взрывной рост (+51%) был связан с низкой базой предшествующего ковидного года и всеобщей трансформацией в онлайн-технологиях, то в 2022-м поддержку выдачам МФО оказал весенний паралич банковской розницы. Банки существенно ужесточили условия необеспеченного кредитования, в то время как спрос на заемные средства, напротив, возрос вследствие негативной динамики располагаемых доходов населения. На фоне притока новых клиентов и оптимизации издержек микрофинансовый рынок получил рекордную годовую прибыль (41 млрд рублей). Тем не менее распределение прибыли является неравномерным: по данным Банка России, 63 крупных компании (каждая с портфелем более 1 млрд рублей) принесли суммарно 89% чистой прибыли всего рынка. Но если смотреть на распределение прибыли по количеству компаний, а не по объемам, то картина становится более наглядной: половина всех МФО являлись убыточными. Поэтому наблюдаемая ранее тенденция к консолидации доли рынка и прибыли на наиболее крупных и технологичных игроках продолжится.

Таблица. Топ-20 микрофинансовых организаций по выданным микрозаймам за 2022 год

| Место в рэнкинге на 01.01.23 | Наименование МФО | Кредитный рейтинг агентства «Эксперт РА» на 01.04.23 | Выдачи микрозаймов за 2022 г., млн руб. | Темп прироста выдач микрозаймов, 2022 г./2021 г., % | Портфель без учета NPL90+ на 01.01.23, млн руб. | Темпы прироста портфеля без учета NPL90+, % |

| 1 | Займер | ruBB | 51 879 | 35 | 5 596 | 12 |

| 2 | ГК MoneyMan (Мани Мен, Платиза.ру) | ruBBB- / — | 39 403 | 21 | 5 897 | 12 |

| 3 | ОТП Финанс | ruA- | 32 090 | -33 | 30 783 | н/д |

| 4 | ГК Финбридж (бывш. Деньги Сразу) | 22 158 | 28 | 3 896 | 24 | |

| 5 | Академическая | 20 765 | 22 | 2 969 | 1 | |

| 6 | ГК VIVA Деньги (ЦФП, Займ Онлайн Pay P.S.) | ruBB / — | 16 405 | 5 | 3 454 | -11 |

| 7 | Webbankir | ruBB- | 15 986 | 58 | 1 578 | 27 |

| 8 | ЭйрЛоанс (Kviku) | ruBB | 15 039 | 41 | 5 864 | -1 |

| 9 | ГК Eqvanta (Быстроденьги, Турбозайм) | ruBB / — | 12 372 | 8 | 2 242 | -5 |

| 10 | Лайм-Займ | ruBB- | 9 217 | 37 | 1 506 | 42 |

| 11 | ГК МигКредит (МигКредит, Папа Финанс) | ruBB / — | 8 839 | -19 | 2 902 | -20 |

| 12 | Джой Мани | ruB | 6 010 | 70 | 1 581 | 77 |

| 13 | Срочноденьги | 5 091 | 31 | 1 026 | 51 | |

| 14 | Займиго | ruB | 4 438 | 48 | 791 | 29 |

| 15 | ГК Summit (Саммит, ДоброЗайм) | ruB+ / — | 4 166 | 47 | 1 158 | 44 |

| 16 | Киберлэндинг (Cash-U Finance) | 4 032 | 88 | 1 278 | 71 | |

| 17 | Стабильные финансы (Гринмани) | 3 681 | 30 | 661 | 33 | |

| 18 | Займ-Экспресс | 3 592 | 36 | 244 | 240 | |

| 19 | ФИНТЕРРА | 3 142 | 16 | 447 | 22 | |

| 20 | КарМани | ruBB- | 3 089 | -5 | 2 481 | -6 |

Источник: «Эксперт РА» по данным анкетируемых МФО

Качество новых выдач не ухудшилось, а рост балансовой просрочки МФО непоказателен. Прирост рынка в II–III кварталах 2022 года в значительной мере был обеспечен новыми качественными клиентами, в т. ч. временно отрезанными от банковского финансирования. Несмотря на то что «Эксперт РА» не ожидает значительного роста дефолтов в новых когортах, мы не исключаем дальнешего накопления проблемной задолженности в портфелях МФО. Показатель NPL90+ для МФО имеет существенный методологический недостаток: характерная для МФО высокая оборачиваемость портфелей микрозаймов из-за их относительно коротких сроков удаляет из знаменателя просрочки на отчетную дату большую часть погашенных за период качественных микрозаймов. Динамика данного индикатора тоже непоказательна: мы связываем увеличение доли NPL90+ за 2022 год с 30 до 35% с развитием собственного взыскания многими крупными компаниями и с конъюнктурой коллекторского рынка. По информации участников рынка, средняя цена сделок по уступке глубокой просрочки упала у крупных МФО с 15–20% в начале 2022-го до 8–10% в II–III кварталах прошлого года, а доля NPL90+ у ведущих игроков на балансе управляется исключительно экономическими соображениями. У анкетируемых компаний в 2020–2022 годах мы не наблюдаем негативных трендов при оценке эффективности сборов по выданным микрозаймам при том, что доля NPL90+ в портфелях имеет устойчивый тренд к повышению (см. график 1). Мы не видим системных рисков в росте балансовой просрочки из-за минимальной корреляции доли NPL90+ с финальными кредитными потерями большинства МФО. В этой связи агентство в 2023 году обновило методологию присвоения кредитных рейтингов МФО, минимизировав влияние балансовой просроченной задолженности в портфеле на кредитный рейтинг в пользу анализа дефолтности и эффективности сборов платежей по микрозаймам.

Новый виток ужесточения регулирования усилит консолидацию рынка вокруг наиболее технологичных компаний. Снижение максимальной процентной ставки и предела начислений (с 1 до 0,8% в день и с 1,5Х до 1,3Х тела долга соответственно с 01.07.2023) анонсировано полтора года назад, и большинство участников рынка успело адаптировать свои бизнес-модели. Более половины опрошенных компаний предполагали компенсировать 0,8% и 1,3Х расширением воронки продаж и (или) увеличением объема выдачи через рост уровня одобрения. В то же время осенью 2022 года были определены точные параметры новых макропруденциальных лимитов на долю микрозаймов наиболее закредитованным клиентам (далее – МПЛ) с вступлением в силу уже с 01.01.2023, что потребовало внесения дополнительных корректировок в риск-политики компаний. Введение МПЛ с высокой вероятностью ограничит планы многих МФО по кредитной экспансии: поддержание маржинальности после 01.07.2023 только через наращивание нового бизнеса станет невозможным. Крупным игрокам потребовалось время для перестройки, а многие небольшие компании попали в ловушку роста, за которой также может последовать стагнационная спираль. Их доля рынка на долгосрочном горизонте будет перераспределяться между крупнейшими участниками, располагающими наиболее технологичными скоринговыми системами.

Для поддержки маржинальности на первом этапе отдельные МФО могут перейти к более агрессивной политике предложения дополнительных услуг. При этом мы не ожидаем, что соответствующая практика станет повсеместной. Во-первых, крупнейшие игроки на микрофинансовом рынке уже сформировали бизнес-стратегию в комиссионных продуктах: максимизируется не краткосрочная прибыль, а долгосрочный денежный поток с одного клиента и (или) доля рынка. Агрессивные продажи дополнительных продуктов существенно снижают клиентскую лояльность и способствуют перетоку в компании, не имеющие подобных практик. Во-вторых, в среднесрочной перспективе можно ожидать принятия законопроекта1, который предполагает включение всех дополнительных услуг в расчет полной стоимости кредита (займа) и существенное ограничение практики навязанных страховок для заемщиков. По мере ужесточения политики Банка России в отношении допуслуг и включения их в ПСК компании снизят риск-аппетиты и начнут отказывать наиболее рискованным клиентам, а оставшимся предлагать более высокие суммы и длинные сроки микрозаймов.

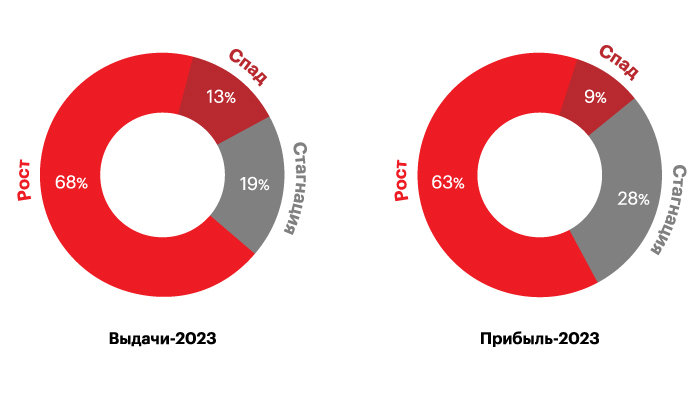

Снижение предельной процентной ставки и МПЛ чувствительнее для МФО, чем снижение предела начисления. Порядка 2/3 от количества опрошенных компаний ожидают заметное сокращение маржинальности в результате снижения предельной ставки до 0,8% в день, а 1/4 анкетируемых видят возможный негативный эффект от 1,3Х. Около половины респондентов отметили, что МПЛ существенно повлияет на динамику и доходность бизнеса. Перечисленные выше регуляторные новации окажут негативное или сдерживающее влияние на объем выдачи в 2023 году более чем у половины опрошенных МФО, а сопутствующее этому давление на прибыль ожидают 2/3 участников опроса. Среди тех игроков, кто не ожидает существенного давления на показатели, – крупные технологичные компании, а также и МФО в сегментах с более низкими процентными ставками (POS, сверхдлинные IL, залоговые продукты, микрозаймы МСБ). Компании, формирующие по объемам выдачи 2/3 рынка, планируют дальнейший рост бизнеса. По нашим ожиданиям, увеличение выдачи микрозаймов у крупных игроков в 2023 году перекроет спад и стагнацию у небольших и менее технологичных компаний (см. график 2), что позволит всему рынку показать рост.

График 2. Введение новых регулятивных мер в 2023 году окажет умеренно негативное влияние на анкетируемые МФО2

Источник: «Эксперт РА» по данным анкетируемых МФО

Возможное дальнейшее снижение предельной процентной ставки по микрозаймам будет чувствительным фактором для рынка в отличие от потенциального снижения предела начислений. Ставка 0,5% в день может привести к существенным убыткам МФО, в то время как ограничение переплаты 1Х, то есть не более чем удвоение первоначальной суммы договора не является угрозой для прибыли 82% опрошенных компаний (см. график 3). Дальнейшее ограничение переплаты не приведет к сворачиванию бизнеса МФО и позволит защитить интересы заемщиков, которым важнее ограничение совокупной переплаты, чем скорости начисления процентов до этой отметки. В то же время очередное сокращение процентной ставки не только чувствительно для бизнеса МФО, но и может отрезать часть клиентов от микрозаймов, то есть способно снизить финансовую доступность для населения.

«Эксперт РА» прогнозирует прирост выдачи микрозаймов в 2023 году на 10%. Новые ограничения будут серьезным испытанием для малых и средних компаний, не успевших провести стресс-тесты и оперативно адаптировать бизнес-модель. «Эксперт РА» полагает, что реестр к концу 2023-го недосчитается как минимум 200 игроков (на начало текущего года в нем было 1 162 компании, за I квартал 2023-го перечень сократился еще на 53 позиции). Как отмечено выше, небольшие компании, оперирующие в сегменте заемщиков с существенным показателем ПДН, очень уязвимы к действующим МПЛ. Однако и крупные рейтингуемые компании в марте 2023-го для соблюдения МПЛ были вынуждены нарастить отказы и недополучить прибыль в период весенних праздников, что отразится в сдержанной динамике рынка по итогам I квартала 2023 года. «Эксперт РА» ожидает снижение темпов прироста выдач микрозаймов с характерных в прошлом 30–35% за 2015–2019 годы до 10–15% по итогам 2023-го. Однако мы не исключаем развития более высокими темпами в случае усиления активности новых игроков, в т. ч. в рамках нетрадиционных для рынка МФО сегментов (платежных систем, телеком-операторов и маркетплейсов).

1 Законопроект № 48749-8 «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и отдельные законодательные акты Российской Федерации (в части совершенствования порядка расчета полной стоимости потребительского кредита (займа))», https://sozd.duma.gov.ru/bill/48749-8

2 График построен на основе опроса и последующего взвешивания по объемам выдачи микрозаймов физическим лицам анкетируемыми компаниями за 2022 год.