В настоящее время отчетность в соответствии с международными стандартами формирует лишь небольшое количество участников лизингового рынка. Как правило, это крупные лизинговые компании при банках, с иностранным капиталом, с государственным участием, а также компании, входящие в промышленно-производственные холдинги. Несмотря на то что в ходе реформы рынка от планов по обязательному ведению лизинговыми компаниямиотчетности по МСФО отказались, тем не менее разрабатываемый отраслевой стандарт будет аналогом международных стандартов. В этой связи актуальность формирования отчетности в соответствии с международными стандартами сохраняется и возрастает по мере приближения срока введения отраслевых стандартов. «Предстоящий переход на новые стандарты, приближенные к МСФО, будет менее болезненным для компаний, у которых есть опыт подготовки отчетности в соответствии с международной практикой», – считает Андрей Гладков, директор по лизингу ПАО «КамАЗ», генеральный директор АО «Лизинговая компания «КамАЗ».

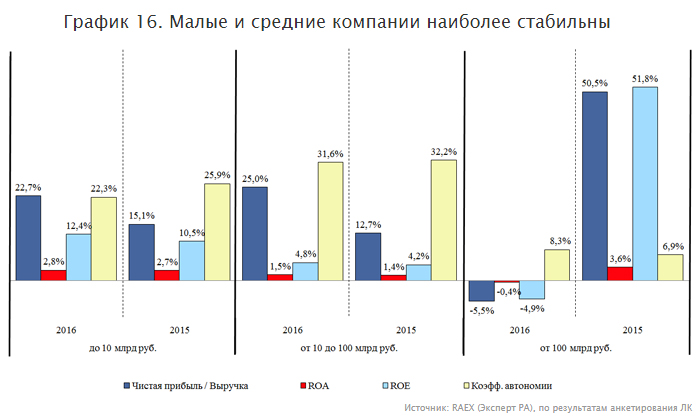

Ниже представлена диаграмма, иллюстрирующая показатели финансового результата компаний по МСФО. Компании на графике ранжированы на 3 категории по размеру лизингового портфеля.

Усредненные показатели финансовой эффективности по МСФО малых и средних компаний наиболее стабильны в 2016 году. Отмечается некоторая позитивная динамика в части рентабельности и отношения чистой прибыли к выручке у компаний с лизинговым портфелем до 10 млрд рублей и в диапазоне от 10 до 100 млрд рублей. Коэффициент автономии таких компаний, несмотря на снижение нескольких процентных пунктов, сохраняется на приемлемом уровне. В 2016 году агрегированный показатель коэффициента автономии превысил значение 2015-го только у лизингодателей с лизинговым портфелем свыше 100 млрд рублей.

Для представителей верхнего эшелона на первый взгляд 2016 год стал проблемным, однако этот негативный тренд сформирован финансовым результатом лишь 2 лизингодателей – компаний «ВЭБ-Лизинг» и «ВТБ-Лизинг», трудности которых во многом связаны с дефолтом «Трансаэро». Без учета этих лизингодателей агрегированный коэффициент автономии крупнейших компаний составил 13,8%, отношение чистой прибыли к выручке – 197%, показатели рентабельности активов и капитала – 14,5 и 105% соответственно.

Ниже представлен рэнкинг 20 лизинговых компаний, ранжированных по объему выручки и капитала, рассчитанных по международным стандартам финансовой отчетности. Показатель чистых инвестиций в лизинг не учитывает операции арендного характера, в этой связи у некоторых лизингодателей объемы и позиции в рэнкинге по МСФО могут значительно отличаться от аналогичных показателей по РСБУ.

Таблица 8. Рэнкинг топ-20 лизингодателей в соответствии с МСФО за 2016 год

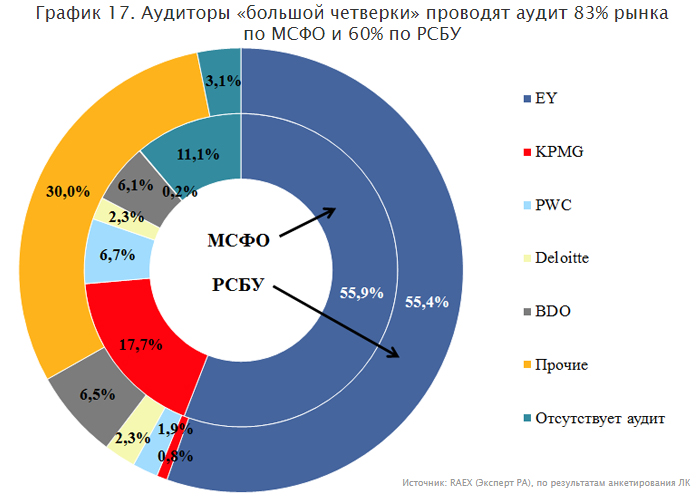

Открыть таблицу в новом окнеСогласно опросу лизинговых компаний, проведенному «Эксперт РА» по итогам 2016-го, аудиторы из «большой четверки» заверили отчетность по МСФО компаний, на которые приходится 83% совокупного лизингового портфеля, что на 10 п. п. выше, чем годом ранее. Концентрация аудита отчетности по РСБУ на аудиторах из Big-4 ниже (около 60%), при этом, как по аудиту РСБУ, так и по МСФО, безоговорочным лидером является компания EY: на ее клиентов приходится более 55% лизингового портфеля.