За первые шесть месяцев 2016 года банками было предоставлено 389,8 тыс. ипотечных кредитов на общую сумму 664,5 млрд рублей. Таким образом, объем выдачи ипотечных кредитов увеличился на 44% после сокращения на 40% годом ранее, однако объем выдачи за 1 полугодие 2016 года так и не достиг рекордных показателей 2014 года (см. график 1). Одной из основных причин восстановления ипотечных выдач стало подешевевшее в результате последовательного снижения учетной ставки Банка России фондирование, что позволило банкам снизить ставки по кредитам в рамках собственных программ и подтолкнуло к восстановлению рынок вторичного жилья. Также значимую роль сыграло продление до конца 2016 года государственной программы субсидирования ставок и снижение стоимости жилья (по итогам II квартала 2016 года индекс цен на первичном рынке жилья составил 98,2% ко II кварталу 2015 года, на вторичном рынке жилья – 94,9%).

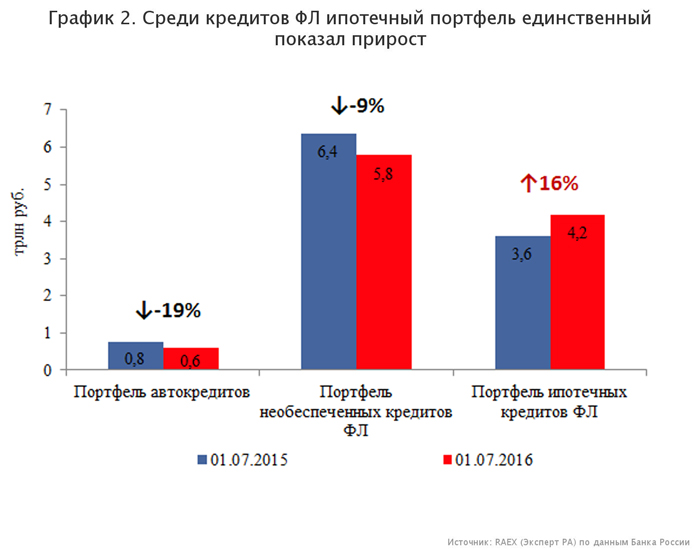

На 01.07.2016 совокупный ипотечный портфель составил 4,2 трлн рублей, прибавив 5% с начала года и 16% за 12 месяцев (годом ранее темпы прироста составили 2% и 19% соответственно). Несмотря на небольшое замедление, текущие темпы прироста задолженности по ипотеке достаточно высоки, особенно на фоне продолжающегося сокращения (см график 2) других секторов розничного кредитования (автокредитов и необеспеченных потребкредитов).

В декабре 2014 года вслед за ростом ключевой ставки до 17% ставки по ипотечным кредитам повысили и участники рынка (у отдельных банков по стандартным программам они начинались с 18%). Среднерыночная ставка по ипотечным кредитам, составлявшая около 12,5% на конец 2014 года, выросла до 14,7% на 01.04.2015. Однако, благодаря программе господдержки, в рамках которой банки выдавали ипотеку по 12%, и снижению ключевой ставки, средняя стоимость ипотечных кредитов к началу 2016 года вернулась на уровень годовой давности (см. график. 3). Изменение условий программы субсидирования сделали ее менее выгодной для банков (с 1 марта 2016 субсидия рассчитывается как разница между ключевой ставкой ЦБ РФ, увеличенной на 2,5 п. п., и 12%, ранее – на 3,5 п. п. и 12% соответственно). В результате выросла доля выдачи ипотеки по собственным программам банков (с 54% в I квартале 2016-го до 66% во II квартале 2016-го, по данным АИЖК), что повысило уровень среднерыночных ставок до 13% к июлю 2016 года.

Помимо сокращения ставок спрос на ипотеку был простимулирован снижением цен на жилье, а также заявлениями федеральных СМИ и чиновников высокого уровня об ожидаемом удорожании недвижимости. Со II квартала 2015 года разрыв между индексами цен на первичном и вторичном рынках жилья стал увеличиваться при общей для них ниспадающей динамике (см. график 4): введение госпрограммы субсидирования позволило удержать от резкого падения спрос на первичном рынке и замедлить снижение стоимости квартир в новостройках. В результате государство оказало существенную поддержку строительной отрасли на пике кризиса, сделав менее привлекательным покупку вторичного жилья. Однако во II квартале 2016 года снижение стоимости вторичной недвижимости (по итогам II квартала 2016-го индекс цен на вторичном рынке жилья составил 94,9% по отношению ко II кварталу 2015-го) и сокращение банками ставок по собственным программам способствовали динамичному восстановлению спроса заемщиков на ипотечные кредиты на вторичном рынке. Как следствие, 17 из 36 банков, предоставивших «Эксперт РА» информацию по распределению выдач на первичное и вторичное жилье за 1 полугодие 2016 года, быстрее наращивали именно кредитование на покупку «вторички».

Доля ипотеки среди зарегистрированных прав физических лиц на жилые помещения достигла в 1 полугодии 2016 года максимума за последние 4 года и составила 15%. Одной из основных причин стало снижение количества регистрационных действий в отношении жилого имущества в 1 полугодии 2016 года, что, в свою очередь, было связано с падением объемов ввода в эксплуатацию нового жилья в 2015-м – 1 полугодии 2016 года.

Так, в 2015 году объем ввода жилья составил 83,8 млн кв. метров, что на 9,1% меньше результатов предыдущего года. В первой половине 2016 года были введены в эксплуатацию общие жилые площади в 31,5 млн кв. метров (-9,2% к 1 полугодию 2015 года). Одними из основных причин сокращения объемов жилищного строительства стали финансовые проблемы строительной отрасли и снижение доверия потребителей к долевому строительству. По итогам 1 полугодия 2016 года около трети строительных предприятий показали чистые убытки, при этом просроченная задолженность строительной отрасти выросла за период с 01.07.2015 по 01.07.2016 на 21% и достигла 370 млрд рублей. Также на сокращении объемов строительства сказалось падение объемов индивидуального домостроения, доля которого, по данным Росстата, в общей площади завершенного жилья составляла около 44% в первой половине 2016 года: снижение реальных доходов населения ограничило возможности индивидуальных застройщиков по вводу жилья за счет собственных средств. Кроме того, государственная программа по субсидированию процентной ставки не распространяется на индивидуальное жилищное строительство, поэтому часть индивидуальных застройщиков была вынуждена переориентироваться на покупку недвижимости у строительных компаний, более доступную за счет льготной ипотеки.

Стагнация реальных доходов не могла не сказаться и на платежной дисциплине ипотечных заемщиков. Прирост объема просроченной задолженности за 12 месяцев составил 35%, хотя доля просрочки в портфеле остается невысокой (менее 2% на 01.07.2016). Около трети просроченной задолженности сформировано валютной ипотекой, общий объем которой снизился до 2,3% от совокупного портфеля ипотечной задолженности (за 1 полугодие было выдано всего 24 кредита в иностранной валюте). На фоне других типов розничных кредитов ипотечные заемщики продолжают показывать лучшую платежную дисциплину. Для сравнения, в июне 2016 года не был погашен в срок каждый девятый ипотечный кредит, по которому наступил срок платежа, каждый шестой необеспеченный потребительский кредит и каждый восьмой кредит на покупку автотранспорта.