За первые 6 месяцев 2017 года банками было предоставлено 423,5 тыс. ипотечных кредитов на общую сумму 773 млрд рублей. Таким образом, объем выдачи ипотечных кредитов увеличился на 16% после восстановительного роста на 44% годом ранее, превысив рекордные показатели 1 полугодия 2014-го (см. график 1). Несмотря на пессимистические прогнозы участников рынка относительно динамики ипотечного кредитования после завершения госпрограммы субсидирования ставок по ипотеке на покупку жилья в новостройках, рынок продолжил расти вследствие падения цен на недвижимость и значительного снижения процентных ставок. Основной вклад в динамику ипотечного рынка внесли сделки с готовым жильем: в 1 полугодии 2017-го прирост выдач ипотеки на покупку вторичного жилья среди банков, опрошенных «Эксперт РА», составил более 29%, в то время как выдачи на покупку первичного жилья упали на 1,4%.

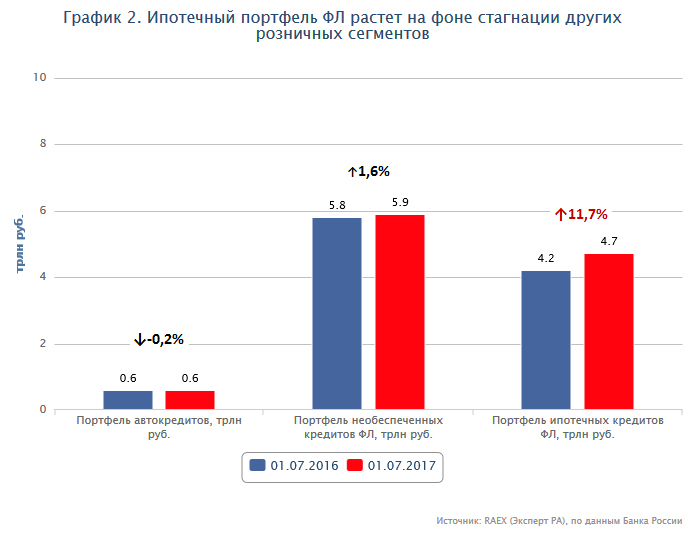

На 01.07.2017 совокупный ипотечный портфель составил 4,7 трлн рублей, прибавив 4% с начала года и 12% за период с 01.07.2016 по 01.07.2017 (годом ранее темпы прироста составили 5 и 16% соответственно). Несмотря на замедление темпов прироста ипотечного портфеля, они достаточно высоки, особенно с учетом стагнации других сегментов розничного кредитования – автокредитов и необеспеченных потребительских кредитов (см. график 2).

Среднерыночная ставка по ипотечным кредитам достигла на 01.07.2017 своего исторического минимума 11,1%, в том числе на первичном рынке – 10,7%, на вторичном –11,3%. Небольшой рост среднерыночной стоимости ипотечных кредитов наблюдался в начале 2017-го после окончания госпрограммы субсидирования (см. график 3), однако с конца I квартала 2017 года началось уверенное снижение ставки. В июле АИЖК впервые в истории установило однозначную процентную ставку для широкого круга рыночных заемщиков (9,75%), ставки по программам отдельных банков начинаются с 7,4–8%.

Начиная со II квартала 2016 года цены на первичное и на вторичное жилье замедлили падение, при этом цены на новостройки показали во II квартале текущего года небольшой рост. Темпы прироста цен на новостройки и на готовое жилье сопоставимы, поэтому разрыв между индексами цен сохраняется практически неизменным (см. график 4). Снижение стоимости готового жилья и отсутствие рисков «недостроя», стимулирующие спрос населения на «вторичку», а также завершение в 2016-м госпрограммы субсидирования закрепили прошлогоднюю тенденцию более активного кредитования на покупку готовой недвижимости. Так, 69% опрошенных «Эксперт РА» банков увеличили выдачу ипотеки на покупку жилья на вторичном рынке и только 28% – на приобретение жилья в новостройках. Таким образом, структура ипотечного рынка возвращается к докризисному состоянию, когда именно вторичное жилье лидировало в выдачах (около 60% объема выданных кредитов).

В 2016-м объем ввода жилья составил 79,8 млн кв. м, что на 5,2% меньше результатов предыдущего года. В первой половине 2017 года были введены в эксплуатацию общие жилые площади в 28 млн кв. м – на 11,1% меньше, чем в 1 полугодии 2016-го (см. график 5). Основными причинами сокращения объемов жилищного строительства стали сохранение сложной ситуации в строительной отрасли и недоверие населения к долевому строительству. По данным Росстата, по итогам 1 полугодия 2017-го финансовый результат строительных компаний снизился на 63,3%, доля убыточных компаний составила около трети. Доля просроченной задолженности застройщиков сохраняется на высоком уровне (20,4% на 01.07.2017).

Значительный вклад в сокращение ввода жилья внесло снижение объемов индивидуального домостроения: в 1 полугодии 2017-го, по данным Росстата, индивидуальными застройщиками было введено 87 тыс. жилых домов общей площадью 11,5 млн кв. м (41,2% от общей площади жилья), что на 16,5% меньше, чем в аналогичном периоде прошлого года. Снижение реальных доходов населения продолжает негативно влиять на их возможности по вводу жилья за счет собственных средств, а отсутствие льготной ипотеки, которая не распространялась на данный сегмент, привело к тому, что индивидуальные застройщики остались на пике кризиса без поддержки за счет заемных средств.

Несмотря на продолжающееся четвертый год подряд снижение реальных доходов населения (по данным Росстата, реальные располагаемые доходы населения в 1 полугодии 2017-го упали на 1,4% по отношению к аналогичному периоду прошлого года), объем просроченной задолженности по ипотеке за 12 месяцев практически не изменился, а доля просрочки в портфеле сократилась на 0,2 п. п., составив 1,5% на 01.07.2017 (см. график 6). Просроченная задолженность по валютной ипотеке сократилась на 26% за 12 месяцев, а ее доля в общем объеме задолженности упала до рекордно низкого уровня 1,2% на 01.07.2017, что свидетельствует о реализации программ банков по реструктуризации задолженности «валютных ипотечников». Среди сегментов розничного кредитования в 1 полугодии 2017-го лучшую платежную дисциплину показали заемщики, бравшие автокредит: в среднем не был погашен в срок каждый десятый кредит на покупку автотранспорта, по которому наступил срок платежа (каждый восьмой годом ранее). Ипотечные заемщики демонстрируют стабильную платежную дисциплину: как и годом ранее, не был погашен в срок каждый девятый ипотечный кредит. У заемщиков, взявших необеспеченный потребительский кредит, наблюдалось незначительное улучшение обслуживания долга – в 1 полугодии 2017-го в среднем они допускали просрочку по каждому седьмому кредиту (годом ранее – по каждому шестому).