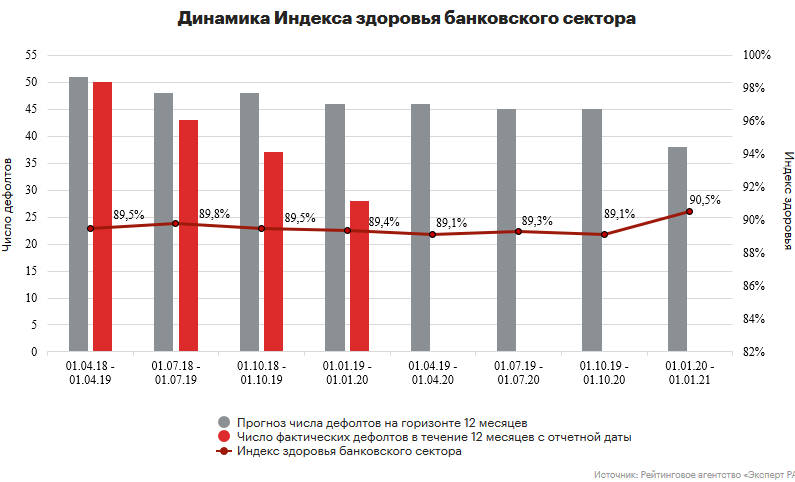

По итогам IV квартала 2019 года индекс здоровья банковского сектора продемонстрировал рост и впервые с начала 2018 года превысил 90%. Укрепление индекса обусловлено снижающейся частотой дефолтов кредитных организаций.

В 2019 году лицензии на осуществление банковских операций были отозваны у 28 кредитных организаций против 57 в 2018 году. Сокращение темпов отзыва лицензий, рассчитанных относительно количества действующих кредитных организаций на начало соответствующего периода, составило 43% в 2019 году относительно 2018 года. Несмотря на замедление вывода игроков с рынка в результате крайних мер регулятивного воздействия, в завершившемся году началась активизация иных процессов консолидации сектора. Так, за 2019 год произошло 12 реорганизаций кредитных организаций, в том числе в форме присоединения к более крупным и устойчивым банкам. Лицензии 3 кредитных организаций были добровольно аннулированы без допущения дефолта.

Рост индекса обусловлен статистикой дефолтов кредитных организаций за 2019 год, с учетом которой осуществляется сопоставление вероятностей дефолта банкам на основе их фактических или вероятных уровней рейтинга. Несмотря на ослабление в 2019 году темпов расчистки банковского сектора, на начало 2020 года все еще фиксируется значительная доля игроков с низкими оценками кредитоспособности. Значение индекса на уровне 90,5% на 01.01.2020 означает, что до 38 кредитных организаций (9,5% расчетной базы индекса) в 2020 году находятся в зоне повышенного риска. Агентство по-прежнему не фиксирует и не ожидает значительной в масштабах сектора миграции кредитных организаций с низкой оценкой кредитоспособности в зону с более высокими уровнями рейтинга.

Расчет индекса и прогнозы Агентства основаны на сопоставлении каждому банку вероятности дефолта на основе частоты дефолтов, исторически характерной для уровня рейтинга, который фактически присвоен банку или оценен как наиболее вероятный. На графике представлено составленное таким образом распределение действующих кредитных организаций по уровням рейтинга на 01.01.2020.

В числе кредитных организаций с низкими оценками кредитоспособности (уровень рейтинга не выше ruB+) преобладают небольшие кредитные организации без определенной бизнес-модели, для которых характерны:

- Избыточный запас ликвидности, который не может быть конвертирован в работающие активы из-за отсутствия источников долгосрочного фондирования и высокой волатильности ресурсной базы.

- Низкая операционная эффективность деятельности, при который генерируемые доходы не обеспечивают устойчивое покрытие расходов на обеспечение деятельности.

- Фокус на обслуживании узких групп нерыночных клиентов и зависимость финансового результата от их операций.

- Продолжающееся сокращение рыночной клиентской базы на фоне отставания в развитии технологий и инфраструктуры от крупных банков.

В географическом разрезе большая часть таких кредитных организаций концентрируется на банковском рынке Московского региона.

Индекс здоровья банковского сектора отражает мнение Агентства о доле банков, которые не допустят дефолт в течение ближайших 12 месяцев. Чтобы вычислить Индекс, Агентство относит каждый банк к одному из уровней рейтинга по шкале «Эксперт РА»: для клиентов Агентства используются их рейтинги, для остальных – оценка рейтинга по специально разработанной методике. Хотя эта методика использует только те показатели из методологии присвоения рейтингов кредитоспособности банкам «Эксперт РА», которые могут быть оценены по публичной отчетности и иным публичным данным, она достаточно точно определяет уровень рейтинга, который «Эксперт РА» присвоил бы конкретному банку при возможности полноценного применения рейтинговой методологии. Далее для каждого из уровней рейтинга Агентство определяет вероятность дефолта, исходя из исторической дефолтности банков, имевших рейтинг от «Эксперт РА», с поправкой на прогноз Агентства относительно регулятивных и макроэкономических условий. Индекс рассчитывается как 1 – ED/N, где ED– математическое ожидание количества дефолтов на горизонте года с отчетной даты, N– количество банков, для которых оценена годовая вероятность дефолта на отчетную дату. Расчетная база Индекса может изменяться под воздействием ряда факторов, в числе которых: отзыв лицензий кредитных организаций, аннулирование лицензий (в том числе в результате слияний и поглощений), регистрация новых кредитных организаций, публикация кредитными организациями, по которым ранее наблюдался дефицит информации, всех необходимых для их оценки данных или, наоборот, изменения в порядке публикации кредитными организациями информации, приводящие к дефициту данных для осуществления оценки отдельных игроков. Несмотря на разнородность факторов, влияющих на расчетную базу Индекса, все они так или иначе характеризуют состояние банковского сектора (не только частоту дефолтов, но и информационную прозрачность сектора, процесс его консолидации и другие аспекты).