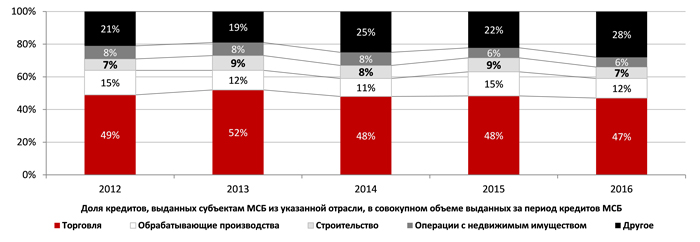

В отраслевой структуре кредитов МСБ, выданных за 2016 год, по-прежнему преобладает торговля (47 против 48% годом ранее). Сильнее всего снизилась доля обрабатывающих производств: на заемщиков из этой отрасли пришлось 12% выдач в 2016 году против 15% по итогам 2015 года (см. график 13). Доля строительства в совокупном объеме кредитов, выданных МСБ за 2016 год, сократилась на 2 п. п., до 7%, на фоне повышенных рисков отрасли. Остается незначительной доля ссуд, предоставленных заемщикам из сектора операций с недвижимостью (6%). На прочие отрасли пришлось 28% выданных кредитов МСБ (22% за 2015 год). Увеличение доли остальных отраслей прежде всего было обеспечено компаниями из финансовой сферы: в 2016 году они формировали 8% выдач (2% за 2015 год).

График 13. Отраслевая структура кредитов МСБ в 2016 году не претерпела значительных изменений

Источник: расчеты «Эксперт РА», по данным анкетирования банков

Как и ранее, в структуре выданных кредитов в 2016 году преобладали короткие кредиты (до одного года). При этом сохраняется тенденция снижения доли краткосрочных кредитов: в 2016 году на них приходилось 66% выдач против 68% в 2015-м (см. график 14). Впервые с 2013 года наблюдается рост длинных кредитов по итогам года: ссуды срочностью свыше трех лет формировали 13% объема выданных кредитов (11% за 2014 и 2015 годы). Кредиты на срок от года до трех лет составили 21% выдач, повторив результат прошлого года.

Изменение структуры выданных кредитов в пользу долгосрочных произошло главным образом во второй половине 2016 года. Вслед за снижением ключевой ставки долгосрочные кредиты стали доступнее для участников рынка, что привело к повышению привлекательности длинных ссуд. Кроме того, некоторая стабилизация экономики способствовала увеличению горизонта планирования со стороны бизнеса. Банки, в свою очередь, последовали за потребностями рынка, увеличив количество соответствующих продуктов в своей линейке. При этом маловероятно, что доля кредитов срочностью свыше трех лет значительно вырастет в краткосрочной перспективе. «Мы видим большие проблемы с инвестиционными кредитами – причем с обеих сторон. Банки не могут выдавать длинные деньги из-за регулятивных рисков, а предпринимателям не всегда хватает квалификации распланировать в пяти – семилетней перспективе свою деятельность. Удивительно, но в нашей статистике мы увидели удвоение дефолтности, как только срок кредита начинает превышать определенный рубеж», – отмечает исполнительный директор Фонда содействия кредитованию малого бизнеса Москвы Антон Купринов.

/researches/banks/frb_2016_itog/graf_14.jpgГрафик 14. В 2016 году в срочной структуре увеличилась доля длинных кредитов

Источник: расчеты «Эксперт РА», по данным анкетирования банков и по данным Банка России

Срочная структура кредитов банков из топ-30 и прочих участников не претерпела существенных изменений за 2016 год. Как и ранее, крупнейшие банки активнее по сравнению с остальными участниками предоставляли кредиты на срок свыше трех лет, что обусловлено более сбалансированной структурой ресурсной базы банков из топ-30. Около 18% кредитов, предоставленных банками из топ-30 по активам, имели срочность свыше трех лет против 16% по итогам 2015 года. Доля краткосрочных кредитов, выданных в 2016 году, снизилась на 4 п. п., до 59% (см. график 15). Остальные банки кредитуют МСБ на длинные сроки менее охотно: порядка 72% ссуд предоставлено на срок до года и только 8% выдач сформировано кредитами срочностью свыше трех лет.