Содержание

- Динамика объемов выпуска панда-бондов в 2022-2023 гг.

- Ключевые события на рынке панда-бондов в 2022 г.

- Изменения в политике регулирования рынка панда-бондов

Панда-бонды (Panda Bonds), получившие название в честь национального символа Китая, представляют собой долговые инструменты, номинированные в юанях, которые размещаются иностранными компаниями, зарубежными правительствами и международными организациями на рынке материкового Китая. Высокий спрос на выпуск панда-бондов обусловлен желанием эмитентов получить выгоду от более дешевых затрат на финансирование за счет низких процентных ставок в Китае. К тому же развитие рынка панда-бондов является ключевой задачей китайских властей по интернационализации национальной валюты — юаня (RMB), в связи с этим на протяжении последних лет регулирование данного сегмента уже претерпело существенные изменения, на которых власти КНР останавливаться, судя по всему, не собираются.

Динамика объемов выпуска панда-бондов в 2022-2023 гг.

В 2022 г. объем выпуска панда-бондов сократился в сравнении с предыдущим годом под влиянием глобальных макроэкономических факторов и снижения потребностей в рефинансировании со стороны эмитентов. В течение года было произведено 52 выпуска на общую сумму 85,07 млрд юаней, что оказалось ниже показателей 2021 г. на 28% и 20% соответственно. В период 2005-2022 гг. было осуществлено в общей сложности 383 выпуска панда-бондов на 626,14 млрд юаней.

По состоянию на конец августа 2023 года общее количество выпусков панда-бондов иностранных компаний на китайском рынке составляет 434 с совокупным объемом — 740,22 млрд юаней. За первые восемь месяцев 2023 года объем эмиссии иностранных компаний на китайском рынке составил 106 млрд юаней, что на 58,2% больше, чем годом ранее.

Основной площадкой выпуска панда-бондов остается межбанковский рынок облигаций. В 2022 году 18 эмитентов выбрали межбанковский рынок, выпустив в общей сложности 49 панда-бондов на сумму 82,5 млрд юаней, что составило 94% совокупного выпуска этих ценных бумаг. Поскольку срок обращения большого количества биржевых панда-бондов истекает в 2023 г., можно ожидать, что под влиянием спроса на рефинансирование в связи с увеличением эмиссии масштаб выпуска панда-бондов на биржевом рынке возрастет.

Домашние юрисдикции эмитентов панда-бондов географически диверсифицированы, но в основном базируются в Азии, Европе и Северной Америке, включая суверенные и местные органы власти, таких стран как Польша, Венгрия, ОАЭ, Корея, Египет, а также международные институты развития, такие как Всемирный банк или Азиатский банк развития.

В структуре эмитентов сохраняется высокая доля «красных фишек» (китайских компаний, выпускающих за пределами КНР акции, которые котируются на Гонконгской фондовой бирже. Как правило, такие эмитенты прямо или опосредованно контролируются государством). Чисто иностранные компании произвели за 2022 год в общей сложности 11 выпусков панда-бондов на 27 млрд юаней, или 32% от общей эмиссии. С января по август 2023 года на объем выпуска иностранными эмитентами приходится 20%. В ближайшем будущем высока вероятность увеличения доли в связи со значительным спросом потенциальных эмитентов.

Вновь возрос объем эмиссии панда-бондов нефинансовыми компаниями. Процентное соотношение вкладов нефинансовых, финансовых компаний, международных институтов развития и суверенных эмитентов в совокупный выпуск ПО в 2022 г. составило 62:18:17:2, при этом доля нефинансовых компаний выросла на 8 процентных пунктов (п.п.)

С января по август 2023 года почти 90% иностранных эмитентов оставались нефинансовыми предприятиями, что почти на 10 п.п. больше, чем в 2022 году.

С точки зрения срочности, панда-бонды — это главным образом кратко- и среднесрочные ценные бумаги. За первые восемь месяцев 2023 года объем выпуска облигаций со сроком погашения 3 года и менее составил 101 млрд юаней, что составляет 95,3% от общего объема выпуска. Среди них краткосрочные облигации со сроком погашения 1 год и менее составили 46,1%. Трехлетние облигации, несмотря на сокращение объема эмиссии, остаются крупнейшей по срочности группой на рынке панда-бондов. Значительно изменился срок обращения панда-бондов «красных фишек»; растет число выпусков со сроками погашения 1 год и менее, а количество выпусков с иными сроками обращения снизилось в той или иной степени. Чисто иностранные эмитенты предпочитают выпускать двух- и трехлетние панда-бонды, причем количество выпусков трехлетних облигаций существенно сократилось.

Таблица 1: Структура выпуска панда-бондов в 2022 г.

| Срок обращения | Кол-во выпусков | Прирост за год (%) | Доля от общего выпуска (%) | Объем эмиссии (млрд) | Доля от общего объема эмиссии (%) | Прирост за год (%) |

| <1 года | 23 | 10 | 44 | 33.9 | 40 | 34 |

| 2 года | 5 | -38 | 10 | 7 | 8 | -23 |

| 3 года | 19 | -24 | 37 | 38.9 | 46 | -16 |

| > 5 лет | 5 | -72 | 10 | 5.2 | 6 | -80 |

| Всего | 52 | -28 | 100 | 85.1 | 100 | -20 |

Источник: данные CCXI

Уже давно на рынке панда-бондов преобладают высококлассные клиенты, что объясняется высокими требованиями, предъявляемыми к эмитентам на межбанковском рынке облигаций. Как и прежде, выпущенные панда-бонды, в основном, имеют рейтинги ААА по китайской национальной шкале, но на межбанковском рынке облигаций впервые появились эмитенты «красных фишек» с рейтингом АА. В терминах международной шкалы эмитенты панда-бондов как правило имеют кредитные рейтинги инвестиционной категории.

Если говорить об общем соотношении кредитных рейтингов эмитентов по международной шкале на рынке панда-бондов, то в последние три года он стабилен, без каких-либо изменений в сторону повышения или понижения.

Ключевые события на рынке панда-бондов в 2022 г.

В 2022 г. одним из ключевых событий на рынке панда-бондов являлось размещение облигаций Банком New Development Bank (NDB) на сумму 7 млрд юаней, ставшее крупнейшим выпуском панда-бондов, когда-либо производившимся в Китае эмитентом из числа международных банков развития, и сделав NDB крупнейшим в Китае эмитентом из международных банков развития. На фоне усиливающегося кризиса на международных финансовых рынках этот выпуск, во-первых, отражал высокий спрос инвесторов на юаневые облигации, во-вторых, устанавливал новый ориентир для объема юаневых ресурсов, привлекаемых в Китае с помощью высококлассных международных эмитентов и национальных институтов развития.

Кроме этого, в 2022 году банк Asian Infrastructure Investment Bank (AIIB) впервые выпустил облигации устойчивого развития, и это также первый в Китае выпуск облигаций устойчивого развития, размещенный на межбанковском рынке облигаций в форме «базовой эмиссии» («framework issuance»).

Компания Mercedes-Benz International Finance Co., Ltd. разместила первые зеленые панда-бонды, и это не только первый выпуск зеленых облигаций чисто иностранной компанией, но также первая эмиссия зеленых облигаций, осуществленная Mercedes-Benz за пределами Европы.

Компания China Shengmu Organic Dairy Co., Ltd. выпустила свои дебютные социальные панда-бонды. Она стала первым на рынке панда-бондов эмитентом с кредитным рейтингом АА, дав пример для подражания другим эмитентам с рейтингами ниже ААА. Это должно повысить привлекательность рынка панда-бондов для иностранных организаций и способствовать его расширению.

В современных условиях, когда устойчивое развитие стало единой международной целью, подобные выпуски способствует дальнейшему развитию финансового рынка Китая в контексте решения задач зеленого и устойчивого развития и помогает интернационализации китайского рынка облигаций.

Основные преимущества эмиссии панда-бондов

| Для эмитентов | Для инвесторов |

| • Улучшение репутации на рынке | • Возможность получения упрощенного доступа на рынок |

| • Диверсификация каналов финансирования | • Увеличение доли размещения в юанях в международном портфеле |

| • Оптимизация затрат на привлечение и структуры финансирования | • Привлекательный уровень доходности |

| • Диверсификация инвесторов | • Возможность страновой диверсификации |

| • Возможность выбора различных сроков | • Стабильность китайского юаня |

| • Отсутствие ограничений, связанных с использованием дохода | • Высокий уровень надежности эмитентов и облигаций |

| • Оптимизация процесса выпуска для эмитентов, осуществляющих выпуск на регулярной основе | • Более прозрачное регулирование панда-облигаций |

Изменения в политике регулирования рынка панда-бондов

В сентябре 2018 года Народный банк Китая и Министерство финансов совместно издали документ «Промежуточные меры по администрированию выпуска облигаций иностранными эмитентами на межбанковском рынке облигаций», направленный на регулирование процедуры эмиссии панда-бондов.

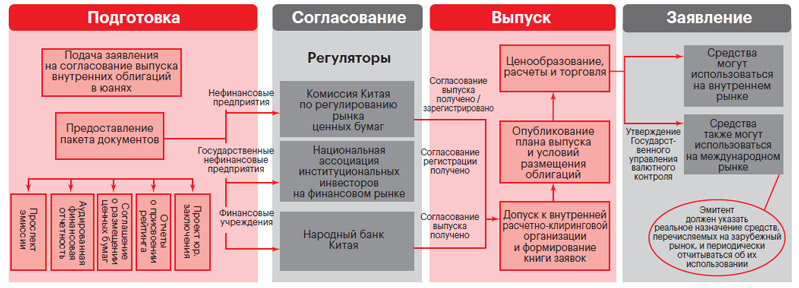

Для выпуска панда-бондов требуется государственная регистрация. На межбанковском рынке план выпуска иностранными финансовыми учреждениями утверждается Народным банком Китая, а выпуск иностранными нефинансовыми организациями, иностранными правительствами и международными организациями развития требует предварительной регистрации в Национальной ассоциации институциональных инвесторов на финансовом рынке (NAFMII). На биржевом рынке за согласование и изучение вопроса выпуска облигаций отвечает фондовая биржа, а также требуется регистрация в Комиссии по ценным бумагам Китая (рис. 1).

Рисунок 1: Схема выпуска панда-бондов

Если иностранная организация, обращающаяся за разрешением на публичный выпуск панда-бондов, не применяет стандарты бухгалтерского учета КНР или аналогичные стандарты, допускается указать применяемые стандарты бухгалтерского учета и предоставить пояснения по существенным отличиям от стандартов КНР при условии проведения аудиторской проверки международной фирмой.

30 сентября 2020 года Национальная ассоциация институциональных инвесторов на финансовом рынке опубликовала подробные Правила администрирования многоуровневого управления долговыми финансовыми инструментами иностранных нефинансовых предприятий. Правила подразделяют иностранные нефинансовые предприятия, которые регистрируют и выпускают долговые финансовые инструменты, на иностранные предприятия с установившейся репутацией и вновь образованные иностранные предприятия. Механизм многоуровневого управления упрощает выпуск облигаций для иностранных предприятий высокого уровня. В рамках единого механизма регистрации иностранным предприятиям с надежной репутацией разрешается подготавливать один регистрационный документ и осуществлять единую регистрацию в процессе выпуска долговых финансовых инструментов различного вида.

28 декабря 2020 года Национальная ассоциация институциональных инвесторов на финансовом рынке опубликовала Руководство по долговым финансовым инструментам иностранных нефинансовых предприятий (2020 г.) и Руководство по выпуску облигаций иностранных государственных учреждений и международных агентств развития (для пилотного применения). Руководства содержат четкие инструкции по процессу выпуска долговых финансовых инструментов иностранными нефинансовыми предприятиями, иностранными государственными учреждениями и международными агентствами развития. Дополнительное разъяснение требований к регистрации, раскрытию информации, использованию средств и т.д. помогает эмитентам лучше понять процесс и подготовиться к выпуску панда-облигаций.

2 декабря 2021 года Народный банк Китая и Государственное управление валютного контроля опубликовали Правила администрирования фондов облигаций, выпущенных иностранными учреждениями в Китае (проект для замечаний). Данные правила унифицируют правила управления для иностранных учреждений, которые выпускают облигации на различных внутренних рынках (межбанковский рынок, валютный рынок и т.д.) и содержат разъяснения по требованиям к управлению регистрацией сведений по фонду панда-облигаций, открытием счета, обменом и использованием средств и т.д.

Начавшаяся в 2022 г. пилотная (предварительная) оптимизация механизма регистрации и эмиссии панда-бондов будет способствовать дальнейшему повышению привлекательности рынка панда-бондов и облегчению процедуры регистрации и эмиссии для разного рода иностранных организаций. В то же время упорядочение правил управления поступлениями от выпуска ПО поможет дальнейшему совершенствованию организации эмиссии панда-бондов — путем упрощения требований к счетам и отказа от ограничений на удержание или перевод средств на внутреннем рынке.

Две существующие политики регулирования последовательно облегчают привлечение средств на китайском рынке облигаций для иностранных организаций, что в дальнейшем повысит привлекательность рынка панда-бондов и будет способствовать его расширению.

Так, в июле 2022 г. NAFMII выпустила «Уведомление о пилотной оптимизации механизма регистрации и выпуска панда-бондов», информирующее об упрощении процесса регистрации и эмиссии панда-бондов, а также расширении сферы применения механизма. По существу, речь идет о сфере применения «универсальной модели регистрации инструментов долгового финансирования (Debt Financing Instruments — DFI)», «унификации требований к раскрытию информации для зарубежных нефинансовых предприятий», «апробированию дополнительной эмиссии организациями двух типов» и «введении программы регулярной эмиссии». Для небольших офшорных нефинансовых предприятий базового уровня принятие модели DFI и раскрытие информации в соответствии с формой под названием «Форма раскрытия информации о проспектах эмиссии офшорных компаний зрелого уровня» («Форма FM») станет способом упрощения процесса регистрации и эмиссии. Кроме того, это будет способствовать привлечению таких предприятий на рынок панда-бондов или «активации» менее активных эмитентов, что оживит рынок. Для высококлассных иностранных эмитентов с долгосрочными потребностями в финансировании принятие опции «Базовые действия + Актуализация» специальной программы для эмитентов, часто выходящих на рынок, значительно сократит время, затрачиваемое на дублирование подачи и раскрытия материалов при многочисленных регистрациях и выпусках, и сделает эмиссию панда-бондов более удобной. Для международных организаций и иностранных правительств опыт пилотной эмиссии станет подспорьем в дальнейшем выпуске среднесрочных и долгосрочных панда-бондов, будет способствовать расширению масштабов выпусков и позволит отработать гибкую настройку сроков погашения облигаций.

Кроме этого, эмитентам разрешается выпускать новый долговой финансовый инструмент с теми же элементами в течение срока действия ранее выпущенного долгового финансового инструмента. Эмиссии по мере спроса позволяют эмитентам формировать сбалансированные и стабильные объем и периодичность выпуска, увеличивать размер, объем продаж и ликвидность ценных бумаг на вторичном рынке долговых финансовых инструментов одного выпуска, а также повышать привлекательность среднесрочного и долгосрочного инвестирования в различные предприятия для инвесторов.

Введение «Программы для эмитентов, осуществляющих выпуск на регулярной основе» (программа FIP) позволит иностранным эмитентам на пилотной основе для упрощения выпуска, сокращения количества повторного предоставления сведений и повышения качества раскрываемой информации, подавать дополнительный проспект эмиссии, содержащий сокращенный объем сведений в рамках основного проспекта эмиссии для последующих регистрации и выпусков облигаций.

В декабре 2022 г. Народный банк Китая (НБК) и Государственное валютное управление совместно выпустили «Уведомление по вопросам, касающимся управления средствами для выпуска облигаций на внутреннем рынке иностранными учреждениями»,

которое унифицировало правила для управление поступлениями от выпуска панда-бондов для участников как межбанковского, так и биржевого рынков. Ранее эмитенты панда-бондов, выходившие на межбанковский рынок и биржевый рынок, должны были руководствоваться «Временными мерами в отношении администрирования эмиссии облигаций зарубежными организациями на национальном межбанковском рынке облигаций», и «Мерами в отношении администрирования эмиссии и торговли корпоративными облигациями» соответственно, но единых правил по управлению поступлениями от выпуска панда-бондов не существовало. Указанное Уведомление разъясняет требования к регистрации информации, касающейся поступлений от выпуска панда-бондов, открытию счетов, переводу средств и их использованию на двойных рынках. По сути, оно дает практические рекомендации зарубежным эмитентам и посредникам, и направлено на совершенствование системы управления панда-бондов и способствует здоровому развитию рынка панда-бондов. Основные правила, изложенные в Уведомлении, касаются трех действий: во-первых, регистрации информации о привлеченных средствах, открытии специального счета после регистрации в соответствующем банке и использовании средств, полученных от выпуска облигаций. В случае поэтапного выпуска допускается первоначальная регистрация открытия счета с последующей выдачей средств в целях подачи регистрационной формы. Кроме того, специальный счет может использоваться для разных выпусков, также эмитенту разрешено переводить средства, привлеченные в Китае за рубеж, или оставлять в Китае для использования (предпочтительно в юанях), а также управлять валютными рисками, связанными с выпуском панда-бондов, с помощью валютных деривативов.

На фоне сохраняющейся высокой процентной ставки в США, Европе и России и пруденциальной денежно-кредитной политики Китая дальнейшее повышение курса национальных валют к юаню и снижение валютного риска принесут выгоды зарубежным эмитентам, нуждающимся в финансировании в юанях.

Таким образом, в целом ожидается, что в 2024 г. на рынке панда-бондов появится больше возможностей удовлетворения потребности в финансировании иностранных эмитентов и расширения участия международных инвесторов.