Эхо «Трансаэро»

Из-за сокращения спроса на лизинговые услуги на протяжении последних двух лет объем лизингового бизнеса в России упал на 30% за период с 2013 по 2015 год. В результате по объему нового бизнеса российский рынок опустился с 5-го на 11-е место в рэнкинге европейских лизинговых рынков на 1 января 2016 года. В объеме ВВП России доля лизингового бизнеса за 2015 год составила около 1%, что меньше на 0,3 п. п. от максимального уровня, достигнутого в 2013 году. Среди европейских рынков лизинга по данному показателю российский сопоставим с Испанией, Италией и Турцией (см. график 9). При этом Россия существенно уступает крупнейшим лизинговым рынкам Европы (Англии, Франции, Германии), доля которых в объеме ВВП своей страны составляет не менее 1,8%.

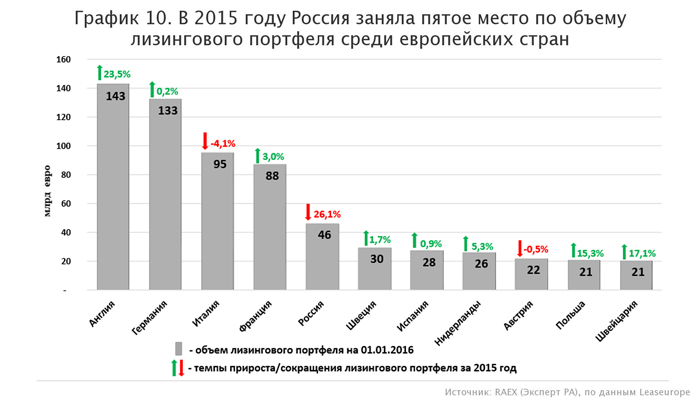

Из-за ослабления курса рубля российский лизинговый портфель за 2015 год в евро сократился на 26%, что является наихудшим результатом среди крупнейших лизинговых рынков Европы. Однако, несмотря на сжатие нового бизнеса на протяжении 2014–2015 годов, по величине лизингового портфеля Россия на 01.01.2016 занимает пятое место среди европейских стран.

По величине портфеля (с 2013 года объем лизингового портфеля составляет около 3 трлн рублей) лизинговый сегмент является вторым после банковского. Однако реальная значимость лизинговой отрасли и ее влияние на финансовый рынок была отмечена регулятором после краха авиакомпании «Трансаэро», которая была одним из ключевых клиентов крупнейших лизинговых компаний. «Вопрос госрегулирования вызван проблемами с крупными лизингополучателями и лизингодателями в особо важных для государства отраслях, – отмечает Александр Михайлов. – Но затронет регулирование все лизинговые компании, независимо от их специализации. Поэтому важно не навредить и не ограничить эффективную работу частного капитала, к примеру в сегменте лизингового финансирования транспорта для МСБ».

После рекордного объема изъятой техники в прошлом году (более 55 млрд рублей) ввиду роста проблемных активов в 2014–2015 годах сейчас агентство отмечает стабилизацию уровня просроченной проблемной задолженности (остаток платежей к получению по сделкам, имеющим просрочку более 60 дней, к портфелю) на уровне 10% от лизингового портфеля. Однако проблемы крупных клиентов в случае затяжной стагнации экономики продолжат оказывать давление на качество активов лизинговых компаний и, как следствие, банковских кредитов. В целях предотвращения крупных дефолтов в лизинговой отрасли Минфин и Банк России приняли решение о реформировании рынка. Ключевые направления реформы будут направлены на повышение транспарентности и введение регулирования лизингового рынка, что предполагает соблюдение им дополнительных требований по контролю рисков в финансовой системе в целом.

Стоит отметить, что во многих странах отсутствует государственный регулятор лизинговой деятельности. Надзорную функцию, как правило, выполняют национальные лизинговые ассоциации (например, The Finance & Leasing Association в Великобритании или Japan Leasing Association в Японии). Подобные объединения проводят ежегодный анализ развития национального лизингового рынка, разрабатывают рекомендации по улучшению законодательства в данной отрасли и лоббируют интересы лизинговых компаний, как на национальных, так и на внешних рынках.

Практика регулирования и надзора за лизинговым рынком государственными органами встречается, но нечасто. Например, в Германии надзор за лизинговыми компаниями осуществляет Федеральное управление финансового контроля (BaFin). Необходимость контроля объясняется значительным количеством лизинговых компаний, являющихся дочерними структурами банков. По информации BaFin, в 2015 году таких компаний в Германии насчитывалось 540, а независимых – 405.

Еще более консервативные подходы действуют в КНР. Регулированием лизинга здесь занимается Комиссия по регулированию банковской деятельности Китая (центральный орган надзора за финансовыми услугами). Требование к минимальной величине капитала китайских компаний составляет не менее 100 млн юаней, что эквивалентно почти 1 млрд рублей. Кроме того, для лизингодателей в КНР внедрены принципы системы корпоративного управления, внутреннего контроля и управления рисками, определены требования к опыту руководителей высшего звена и так далее.

Грядут реформы

В результате реформирования рынка и изменения законодательства лизинг в России может стать исключительным видом деятельности, с которой будет запрещено совмещать какую-либо другую. Напомним, что с начала 2000-х в России было отменено лицензирование лизинговой деятельности, что позволило компаниям снизить бюрократические издержки. Помимо совершенствования нормативно-правовой базы с 2019 года компаниям предстоит переход на отчетность по МСФО. Однако предварительно Минфином России будет выполнен перевод лизингодателей на новые стандарты РСБУ, гармонизированные с МСФО.

На текущий момент, по оценкам «Эксперт РА», отчетность по международным стандартам (в том числе с консолидированной отчетностью холдингов и групп) составляют не более 30% лизингодателей, входящих по объему портфеля в 300 крупнейших лизинговых компаний России. При этом лизингодателей, составляющих МСФО два и более раз в год, еще меньше: 10–15% компаний из первых 300. К таким организациям в основном относятся лидеры рынка, выпустившие облигации, а также компании при банках и крупных производителях оборудования. Поэтому с наибольшими трудностями по введению МСФО столкнутся мелкие региональные компании, ограниченные в финансовых и кадровых ресурсах.

Следующим этапом после внедрения МСФО на рынке может стать введение Банком России пруденциальных нормативов. Одним из самых обсуждаемых и противоречивых для лизингодателей является вопрос достаточности капитала (отношение собственных средств компании к активам, взвешенным по уровню риска), поскольку не для всех компаний высокий уровень достаточности будет показателен. Для лизингодателя при производителях данный показатель может быть нецелесообразен ввиду того, что такие компании, по сути, могут представлять собой обособленное подразделение по реализации оборудования клиентам и не привлекать рыночного фондирования. На лизингодателей при кредитных организациях будут распространены обязательные нормативы банковской группы, поэтому поддержание высокого уровня автономии более уместно для частных компаний, привлекающих средства инвесторов. «Вопрос в том, какие нормативы будут в СРО. Пока они не определены, рано о чем-то говорить. С точки зрения уровня достаточности капитала лизинговых компаний это основной вопрос у участников рынка; стандартом считается 1 к 8», – говорит Владимир Добровольский.

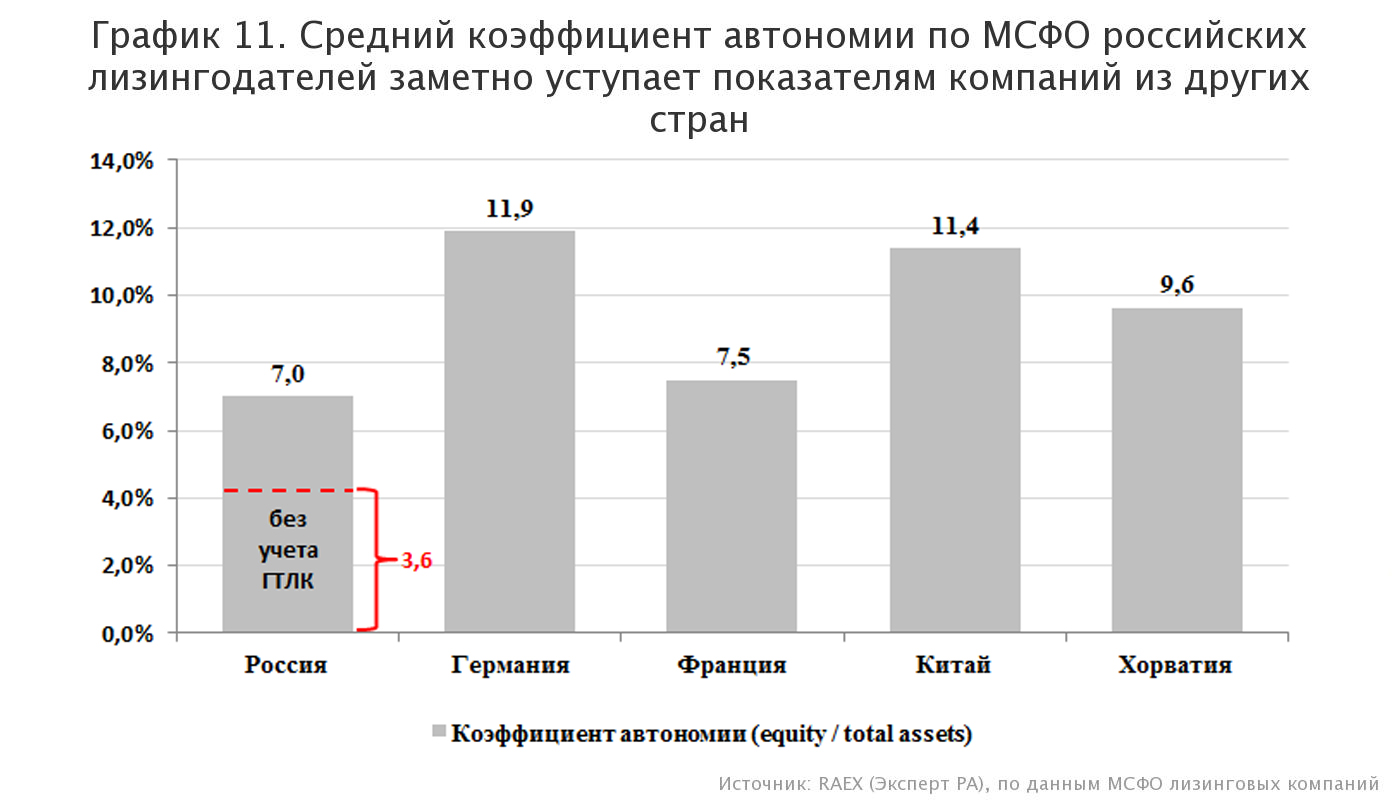

Агентство провело сравнительный анализ среднего уровня коэффициента автономии по данным МСФО крупных лизинговых компаний из развитых и развивающихся стран. В нашу выборку попали игроки, входящие в топ-10 лизинговых рынков России, Германии, Франции, Китая и Хорватии. Для наименьшего влияния специфики отдельных компаний в расчет брались только лизингодатели при крупных банках и госструктурах. Согласно результатам анализа, средний уровень коэффициента автономии российских компаний находится на уровне 7%. При этом без учета «ГТЛК», опирающейся в большей степени на господдержку в форме вливаний в капитал, значение составило бы 3,6%, в то время как в других странах средний уровень – более 7%.

«В России сейчас обсуждается порог по размеру капитала в 70 млн рублей. Думаю, что эта цифра достаточно разумна, – отмечает Дмитрий Зотов, генеральный директор компании «ТрансФин-М». – При нормировании достаточности капитала лизинговой компании по сравнению с банковским сектором требуется учитывать, что актив находится в собственности лизингодателя. Следовательно, достаточность капитала может быть меньше, так как вложения лизинговой компании в отличие от банка тем или иным образом обеспечены имуществом».

По нашему мнению, более показательным нормативом для лизинговых компаний должны стать коэффициенты ликвидности, так как одной из основных причин банкротства лизингодателей являются именно проблемы с ликвидностью. Отдельного внимания также требует контроль концентрации рисков на крупнейших лизингополучателях. Ситуация в ж/д сегменте, а с 2014 года – и в авиаотрасли указала на необходимость введения ограничительных уровней по концентрации рисков на клиентах.

В ближайшие годы существенным нововведением для рынка станет появление саморегулируемых организаций, на которые могут быть возложены функции по разработке отраслевых стандартов, сбору отчетности, статистики и прочие. Похожим образом Банк России уже поступил на рынках микрофинансовых организаций, НПФ, страховых и управляющих компаний. Одной из ключевых проблем при образовании СРО являются разногласия среди совершенно разных типов лизинговых компаний, кардинально отличающихся бизнес-моделями, финансовыми возможностями собственников и специализацией. Для повышения эффективности работы СРО и во избежание конфликтных ситуаций лизингодателям необходимо будет искать компромиссы.

«Важно, чтобы СРО объединяло максимальное количество участников рынка, компаний всех форм собственности и размеров; СРО не должно быть механизмом ограничения конкуренции. Разрабатываемые нормативы должны учитывать интересы максимального количества лизинговых компаний», – подчеркивает Дмитрий Корчагов, генеральный директор компании «Балтийский лизинг».

Две стороны регулирования

Введение ограничительных барьеров при вступлении в СРО (величина капитала, размеры взносов и прочее) и повышение требований к лизинговым компаниям приведут к росту их издержек. В результате часть мелких игроков будет вынуждена покинуть рынок. «С 2017 года планируется создать СРО, которые определят правила работы на рынке лизинга. Компании, которые в силу несоответствия данным требованиям не смогут вступить в СРО, покинут рынок, – говорит Дмитрий Зотов, генеральный директор компании «ТрансФин-М». – Из-за кризиса в банковском секторе и неплатежей клиентов уже ушли наиболее мелкие игроки и все те, кто был максимально уязвим на рынке лизинга». Сворачивание лизинговой деятельности может также произойти в структурах, созданных для оптимизации налогообложения, при более крупном бизнесе собственников. По данным Росфинмониторинга, на 1 января 2016 года в РФ было зарегистрировано около 3 тысяч лизинговых компаний (3,1 тысячи годом ранее). По нашей оценке, реальную деятельность по предоставлению в лизинг / аренду оборудования ведут не более 500 компаний, при этом не менее 75% лизингового портфеля рынка приходится на топ-10. В дальнейшем концентрация отрасли продолжит расти, что будет связано как с уходом части рыночных игроков, так и с более активным участием крупных лизингодателей в программах по модернизации и антикризисной поддержке системообразующих предприятий.

Позитивное влияние на рынок окажет переход лизингодателей на отчетность по МСФО, которая дает более объективное представление о лизинговой деятельности компании, чем РСБУ. Внедрение МСФО позволит повысить привлекательность лизинговой отрасли для потенциальных инвесторов. Снижение стоимости фондирования (на текущий момент ставки по облигациям лизинговых компаний заметно выше, чем по банковским облигациям) и повышение прозрачности отрасли будут способствовать более активному использованию механизма лизинга в рамках госпрограмм по развитию экономики. Так, уже запущены программы по льготному лизингу автомобилей, воздушных и морских судов, ж/д техники и прочего. Кроме того, для повышения эффективности бизнеса лизинговых компаний полезным нововведением станет переход на электронные технологии, в том числе заключение лизинговых договоров в электронной форме, которое анонсировал регулятор. «Перспективным направлением автоматизации является организация интеграционной платформы для взаимодействия всех участников лизинговой сделки, – говорит Дмитрий Курдомонов, управляющий директор компании «Хомнет Лизинг». – Это позволит переложить издержки по оформлению сделки на партнеров и сократить затраты на взаимодействие с клиентами. Модули решения «Хомнет Лизинг» позволяют организовать единое информационное пространство для всех участников лизинговой сделки: клиента, лизингодателя, поставщика и партнера».

В целом реформирование рынка с привлечением к данному процессу лизинговых компаний должно повысить конкурентоспособность лизинга, который сейчас значительно проигрывает кредиту.

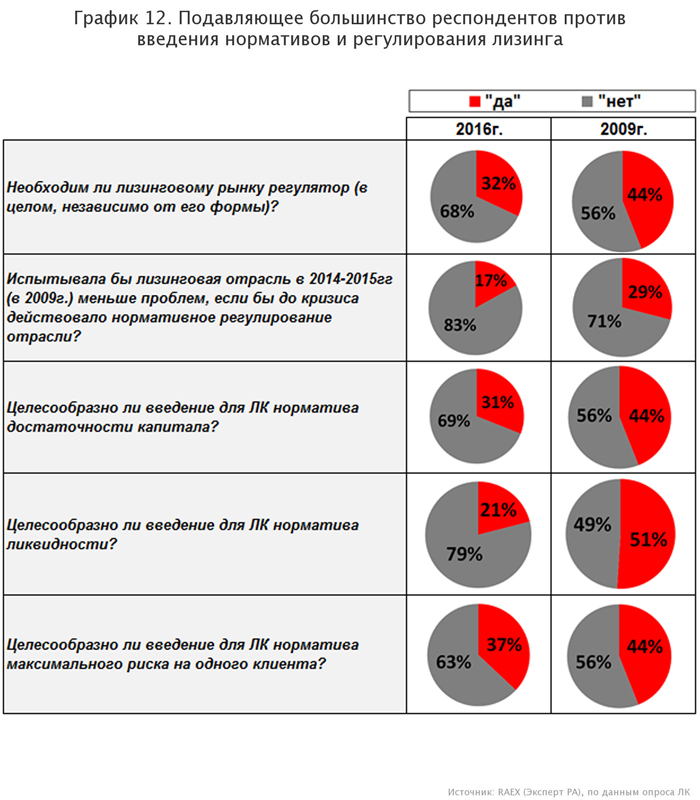

По итогам 9 месяцев 2016 года агентство, как и в 2009 году, провело опрос лизинговых компаний. По сравнению с 2009-м в текущем году все больше лизингодателей считает, что регулятивный надзор и введение нормативов негативно повлияют на работу лизинговых компаний, а также не смогут предотвратить возникновения в будущем крупных дефолтов на рынке. В большей степени пессимистичные настроения компаний связаны с тем, что в условиях слабого спроса на лизинговые услуги и высокой доли проблемных активов дополнительные расходы для соблюдения требований регулятора окажут давление на бизнес региональных игроков.

Представители частных компаний отмечают, что небольшие региональные игроки не несут существенных рисков для финансовой системы страны и регулировать их деятельность нецелесообразно. Кроме того, респонденты связывают введение регулирования с обесцениванием активов отдельных лизингодателей, проблемы которых не имеют отношения к остальным участникам лизинговой отрасли.

Агентство отмечает, что в ближайшие годы регулирование коснется финансового лизинга. Однако на оперативный лизинг, по оценке «Эксперт РА», уже приходится не менее 10% лизингового портфеля на 01.07.2016 и около 15% нового бизнеса за 1 полугодие 2016 года. На протяжении последних лет спрос со стороны клиентов на данный вид лизинга продолжает расти, а в некоторых отраслях были запущены госпрограммы по субсидированию оперлизинга. При этом около 90% таких сделок сосредоточено в ж/д и авиасегменте, проблемы которых и привели к повышению внимания Банка России к лизинговой отрасли. Нередко перевод договоров финансового лизинга на оперативный является следствием ухудшения платежеспособности клиента и свидетельством вынужденной реструктуризации проблемных сделок. Поэтому распространение регулирования на операционный лизинг – перспектива следующих лет.