После рекордных темпов прироста взносов 2012 года, в 2013 году на страховом рынке появились первые признаки стагнации. Замедление темпов роста взносов, падение рентабельности и неопределенность будущего развития страховой отрасли формируют общий негативный фон на рынке. Тем не менее, ситуация 2013 года заметно отличается от ситуации 2009 года, в большинстве случаев в лучшую сторону.

Сравнительная таблица циклов 2009 и 2013 годов

| Критерий | 2009 год | 2013 год |

| Динамика взносов | Замедление темпов роста взносов относительно 2008 года на 22 п.п. | Замедление темпов роста взносов относительно 2012 года на 10 п.п. |

| Рынок ОСАГО | ОСАГО как ключевой драйвер роста рынка | ОСАГО как источник проблем рынка |

| Точки роста | ОСАГО, программа «Зеленая карта», в перспективе - ОСОПО | Развитие альтернативных моделей продаж |

| Надзор | Работа над законом «О несостоятельности (банкротстве)», мониторинг числа жалоб со стороны населения | МСФО, запрет на вложения в векселя, проверки и запросы ЦБ, ежемесячная отчетность для крупных компаний, кураторы |

| Урегулирование убытков | Падение качества урегулирования убытков | Рост качества урегулирования убытков в ответ на изменение судебной практики |

| Ведущая стратегия страховых компаний | Удержание объемов бизнеса, демпинг | Санация портфеля |

| Рыночные позиции | Рост рыночной доли топ-20 | Снижение рыночной доли топ-20 |

Источник: «Эксперт РА»

Проблемы на рынке автострахования и активная деятельность ЦБ удерживают страховщиков от демпинга, а сложившаяся судебная практика не позволяет им резко снизить качество урегулирования убытков. В результате можно ожидать некоторого снижения вероятности возникновения на рынке крупных страховых пирамид и недобросовестных банкротств. Тем не менее, растет вероятность банкротств, вызванных финансовыми затруднениями, а также добровольного ухода компаний с рынка с полным выполнением обязательств. Одновременно страховщики активизируют работу по поиску новых ниш и запуску новых страховых продуктов. В долгосрочной перспективе ситуация 2013 года будет иметь и положительные следствия - создание новых моделей продаж и повышение доверия к страховой отрасли.

1. Динамика взносов: русские горки

По данным ЦБ, темпы прироста страховых взносов в 2013 году составили 12%, что было на 10 п.п. ниже аналогичного показателя предыдущего года. В итоге объем рынка в 2013 году составил 905 млрд. рублей. Ситуация развивалась по умеренно оптимистическому сценарию (сделанный годом ранее оптимистичный прогноз «Эксперт РА» был равен 15-17%, пессимистичный – 7%).

Как и в 2008-2009 годах замедление роста взносов было связано с общей негативной ситуацией в экономике.

При этом негативная ситуация в экономике сказалась в первую очередь на страховании имущества юридических лиц, страховании заемщиков и страховании автокаско.

В то же время, если в 2008-2009 годах падение квартальных темпов прироста взносов было стремительным (с 19% в 3 квартале 2008 года до 1% в 4 квартале 2008 года и -8% в 1 квартале 2009 года), то в 2013 году замедление было более плавным. За последние 4 квартала падение квартальных темпов прироста взносов не превысило 5 п.п.

Постепенное торможение рынка позволяет страховым компаниям вовремя приспособится к текущей ситуации, снижает вероятность возникновения проблем с ликвидностью.

2. Рынок ОСАГО: обязательная угроза

В кризис 2008-2009 годов для многих компаний ОСАГО с учетом изменения поправочных коэффициентов с 25 марта 2009 года стало своего рода «спасательным кругом», ключевым источником роста взносов и положительного финансового результата.

В 2013 году ситуация изменилась в противоположную сторону – ОСАГО превратилось в основной источник проблем российских страховщиков. Работа на рынке ОСАГО стала приносить убытки, судебные разбирательства и повышенное внимание со стороны надзорных органов.

В 2013 году темпы прироста выплат в ОСАГО составили 24% (6% в 2009 году по сравнению с 2008 годом).

При этом средняя выплата в 4 квартале 2013 года достигла 31 тыс. рублей (28 тыс. рублей в 2013 году, 23 тыс. рублей в 2012 году).

В 13 регионах в 2013 году уровень выплат по ОСАГО превысил 70%. Своего максимума он достиг в Камчатском крае, составив 107%.

При этом по данным ЦБ, комбинированный коэффициент убыточности страховщиков ОСАГО более чем в 25 регионах РФ превысил 100%.

Страховщики всеми средствами пытаются сократить свое присутствие в неблагоприятных регионах, отказывая в продаже полисов ОСАГО и навлекая на себя недовольство местных властей. Так, в феврале 2014 года в Петропавловске-Камчатском прокуратура, Роспотребнадзор и МЧС начали масштабные проверки в офисах страховщиков ОСАГО.

Таблица. Уровень выплат по ОСАГО в отдельных субъектах РФ, 2013 год

| Субъект РФ | Взносы, тыс. рублей | Уровень выплат, % |

| Камчатский край | 299 220 | 107 |

| Амурская область | 581 366 | 92 |

| Ульяновская область | 666 418 | 91 |

| Мурманская область | 634 274 | 90 |

| Республика Мордовия | 403 749 | 82 |

| Ивановская область | 576 119 | 79 |

| Республика Адыгея | 254 626 | 79 |

| Чувашская Республика | 708 912 | 76 |

| Челябинская область | 3 831 749 | 72 |

| Курганская область | 512 298 | 71 |

| Ярославская область | 899 599 | 70 |

| Республика Татарстан | 3 845 279 | 70 |

| Липецкая область | 878 011 | 70 |

Источник: «Эксперт РА» по данным ЦБ

3. Точки роста: не было бы счастья

В 2009 году ключевыми точками роста стали обязательные и вмененные виды страхования, связанные с различными законодательными изменениями:

- Изменение поправочных коэффициентов к тарифам по ОСАГО (с 25 марта 2009 года).

- Вступление России в программу «Зеленая карта» (с 1 января 2009 года).

- Развитие страхование ответственности строительных организаций-членов СРО в связи с отменой лицензирования строителей (с 1 января 2009 года).

- Введение обязательного страхования ответственности для предпринимателей, занимающихся речными и морскими перевозками, погрузочно-разгрузочной деятельностью на водном транспорте, буксировками морским транспортом (с 1 июля 2009 года).

В результате в 2009 году на фоне общего падения личного страхования и страхования имущества прирост взносов обеспечили ОСАГО и сегмент страхования ответственности.

В 2013 году внешних импульсов для роста практически не было. Исключение – введение обязательного страхования ответственности перевозчиков перед пассажирами. Однако объем нового рынка невелик – 3,7 млрд. рублей.

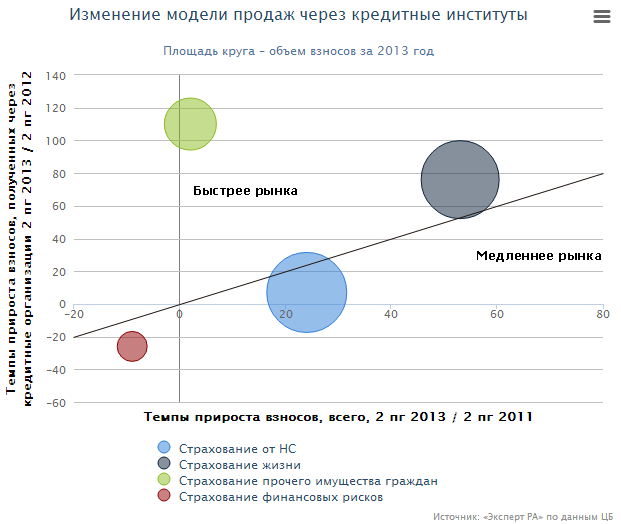

В условиях отсутствия внешних импульсов в 2013 году активно развивались новые виды страхования и альтернативные модели продаж страховых продуктов – продажи через банки (кроме кредитного страхования) и нестраховых посредников, Интернет-проекты. Кроме того в рамках традиционных каналов развивались кросс-продажи. Более отчетливо эта тенденция проявилась во втором полугодии 2013 года.

Наиболее активно росли взносы по:

- Страхованию жизни, в том числе с участием страхователей в инвестиционном доходе страховщика (продажи через банки). За 2-е полугодие 2013 года по сравнению с 2-ым полугодием 2012 года взносы по страхованию жизни с условием выплаты ренты и/или с участием в инвестиционном доходе выросли на 145% (через банки - на 282%).

- Страхованию имущества граждан (продажи через банки и через иных юридических лиц). За 2-е полугодие 2013 года по сравнению с 2-ым полугодием 2012 года взносы по страхованию имущества граждан выросли на 22% (через банки на 110%, через других юридических лиц – на 92%).

- Страхованию от несчастных случаев и болезней (продажи через физических лиц, продажи через нестраховых посредников, кроме банков). За 2-е полугодие 2013 года по сравнению с 2-ым полугодием 2012 года взносы по страхованию от НС и болезней выросли на 24% (через агентов-физических лиц на 82%, через нестраховых посредников кроме банков – также на 82%). При этом темп прироста взносов, полученных через кредитные организации (в основном это страхование заемщиков), был равен всего 7%.

- Страхованию на случай критических заболеваний. В 2013 году ведущие страховщики начали разрабатывать и внедрять на рынок программы, включающие критические заболевания. Массовый старт продаж ожидается в 2014 году.

4. Надзор: рука на пульсе

В 2008-2009 годах у ФССН практически отсутствовали какие-либо адекватные инструменты раннего обнаружения финансовых затруднений страховщиков. Чуть ли не единственным основанием приостановления и отзыва лицензии у неплатежеспособных компаний стали жалобы страхователей. Кроме того не существовало цивилизованной процедуры банкротства страховых компаний. Усилия регулятора были направлены на разработку поправок к законам «Об организации страхового дела» и «О несостоятельности (банкротстве)».

В 2012-2013 годах заметно повысилось качество отчетности компании, ужесточились требования к размещению резервов и собственных средств:

- Была введена публичная отчетность по МСФО, начиная с отчетности за 2012 год.

- Отчетность по РСБУ и отчетность, предоставляемая в порядке надзора, стали более детальными.

- Распространилась практика публикации списка страховщиков – лидеров по числу жалоб в расчете на 1000 действующих договоров.

- Был введен запрет на использование векселей для покрытия резервов и собственных средств.

В 2013 году надзор за страховыми компаниями перешел в ведение мегарегулятора. С 1-го сентября 2013 года была создана Служба Банка России по финансовым рынкам. С этого момента новый регулятор активно работал над созданием более совершенного инструментария по надзору за страховыми компаниями. В частности начали внедряться следующие подходы:

- Ежемесячный мониторинг отчетности крупных страховых компаний.

- Запросы документов, подтверждающие инвестиции на неотчетные даты.

- Создание института кураторства (планируется в 2014 году).

Все это повышает вероятность раннего обнаружения и предупреждения проблем страховых компаний, несколько ограничивает деятельность страховых финансовых пирамид.

5. Урегулирование убытков: скупой платит дважды

В 2009 году в целях управления убыточностью многие компании выбрали стратегию занижения страховых выплат и отказа от выплат в спорных случаях. В результате выплаты по ОСАГО в 2009 году по сравнению с 2008 годом выросли лишь на 6%. В реальном же выражении с учетом роста стоимости автозапчастей из-за ослабления рубля выплаты сократились.

Снижение качества урегулирования убытков привело к падению доверия к страхованию, росту числа жалоб на страховщиков, развитию института автоюристов и в конечном итоге росту судебных расходов страховых компаний. Низкое качество урегулирования убытков вылилось в значительные материальные затраты.

В 2013 году страховые компании активно работали над снижением судебных расходов, а значит и над повышением качества урегулирования убытков. Их работа отразилась на динамике доли отказов от страховых выплат. Доля отказов по отношению к заявленным страховым случаям снизилась с 1,8% в 2012 году до 1,3% в 2013 году. По страхованию имущества граждан значение показателя снизилось с 12,2 до 7,6%, по страхованию автокаско – с 5,2 до 4,4%, по ОСАГО – с 4,4 до 3,4%.

Следствием повышения качества урегулирования убытков в долгосрочной перспективе станет рост доверия к страховой отрасли.

6. Ведущая стратегия страховых компаний: тише едешь – дальше будешь

В 2008-2009 годах ведущей стратегией российских страховщиков стало удержание объемов собираемых премий с целью избежать кризиса ликвидности. Отсюда и демпинг, и шлейф убытков и банкротств страховых компаний, который тянулся до 2012 года.

В 2013 году ситуация изменилась. Замедление роста взносов происходит постепенно, а резервы страховщиков лучше обеспечены ликвидными активами, чем это было 5 лет назад.

Наиболее насущной проблемой российских страховщиков в 2013 году стало падение рентабельности. Поэтому более популярной стратегией стала санация страхового портфеля – сокращение доли убыточных видов страхования. Массовый характер эта тенденция приобрела во 2-ом полугодии 2013 года.

В первую очень это отразилось на комиссиях страховым посредникам. По ОСАГО средняя комиссия упала с 9,0% за 2-е полугодие 2012 года до 8,4% за 2-е полугодие 2013 года, по страхованию автокаско – с 20,7% до 20,2%.

В 2013 году впервые за много лет компании-лидеры рынка начали активно сворачивать свой бизнес по ОСАГО. За год взносы по ОСАГО компании Ингосстрах упали на 20%, ООО «Росгосстрах» - на 12%.

В 4-ом квартале 2013 года этот процесс усилился. Отрицательную динамику взносов по ОСАГО показали также Страховая группа МСК и АльфаСтрахование.

Санация страхового портфеля коснулась и сегмента автокаско. В 4-ом квартале 2013 года падение взносов по автокаско было отмечено у 6 из топ-10 лидеров этого рынка, а именно у компаний Ингосстрах, РЕСО-Гарантия, ООО «Росгосстрах», Группы Ренессанс Страхование, Альянса и Страховой группы МСК.

Более того в феврале 2014 года о своем намерении полностью свернуть розничные продажи объявила компания Цюрих, занимающая 14-е место по взносам по автострахованию по итогам 2013 года. В числе ключевых причин такого решения были названы «замедление экономического роста и резко ужесточившаяся по отношению к страховщикам судебная практика». В марте 2014 года СК «ГУТА-Страхование» (12-е место по взносам по автострахованию) закрыла офисы продаж и приступила к увольнению сотрудников. Основной причиной в компании назвали большие убытки за 2013 год.

7. Рыночные позиции: второй эшелон

Кризис 2008-2009 годов спровоцировал резкий рост концентрации российского страхового рынка: во-первых, за счет реорганизации страховых групп, во-вторых, за счет перетока клиентов в финансово устойчивые страховые компании.

В 2013 году процесс роста концентрации не только приостановился, но даже поменял знак. В частности рыночная доля компаний вне топ-20 за год выросла с 28 до 29%, по ОСАГО – с 10 до 11%.

Такая динамика связана со стратегией многих крупных страховщиков по санации портфеля автострахования.

Кроме того с учетом опыта последних лет многие страхователи перестали ставить знак равенства между крупным страховщиком и страховщиком, корректно расчитывающим страховые выплаты. Возможно, именно этим можно объяснить ситуацию в Самарской области.

Локальный банковский кризис, произошедший в 4-ом квартале 2013 года в Самарской области, привел к резкому оттоку вкладов физических лиц в крупные кредитные организации. Логично было бы предположить, что недоверие к местным банкам распространится и на местные страховые компании. Однако этого не произошло. Доля самарских страховых компаний во взносах по Самарской области снизилась лишь на 1 п.п. – с 32% за 3-ий квартал 2013 года до 31% за 4-ый квартал 2013 года.

Таким образом, санация страховых портфелей со стороны крупных страховых компаний дает шанс усиления позиций многим компаниям второго эшелона. Но нарщивание портфеля автострахования может привести к неконтролируемому росту рисков и спровоцировать финансовые затруднения.